中国钻石市场份额分散,中资品牌占主导。以 2017 年钻石镶嵌品类的终端销售口径统计,中国钻石市场规模居前者为周大福(预计约 45 亿终端销售,7%市占率)、周大生(预计 40 亿终端销售,6%市占率),莱绅通灵、I Do、Tiffany 三品牌终端销售规模预计约 25亿元,Darry Ring 约 12 亿元,而 O2O 品牌珂兰钻石、钻石小鸟终端销售规模约 7 亿元上下。从市占率看,中资(内资+港资)占据主导,国际品牌因定位及渠道覆盖有限,整体市占率偏低。

2017 年中国主要品牌钻石镶嵌终端销售规模(亿元,人民币)及市占率

数据来源:公开资料整理

周大生、莱绅通灵 、恒信玺利规模 扩张迅速。2012-2017 年,虽然珠宝行业在期内经历可选消费景气低迷,周大生/莱绅通灵/恒信玺利的钻石镶嵌品类营收保持较高增长,2017 年行业回暖趋势下营收显著提速,其中预计莱绅通灵 2016/2017 年收入增速分别达 13%/20%,周大生 2016/2017 年收入增速分别达 15%/27%,恒信玺利 2016/2017 年收入增速分别为1%/14%。

2012-2017(E)主要品牌钻石镶嵌业务收入增速

数据来源:公开资料整理

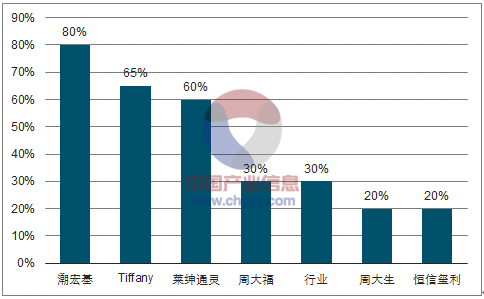

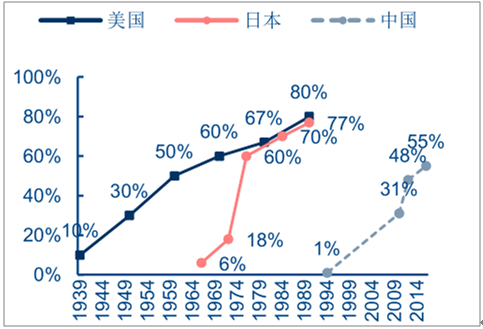

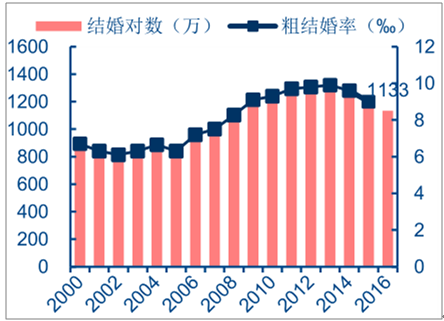

钻石镶嵌行业整体非在婚嫁需求占比在30% 左右,Tiffany 、潮宏基、莱绅通灵等非婚需求占比高,考虑未来结婚需要相对稳定,更看好非婚需求受益消费升级的弹性。中国钻石镶嵌需求结构中,婚嫁需求占比大约在 70%,周大福、周大生、恒信玺利(I Do)等龙头品牌婚嫁饰品占比在 70%~80%,而 Tiffany、莱绅通灵等品牌非婚饰品占比更高。从消费趋势上,由于中国结婚对数趋于平稳,婚嫁钻石增长空间主要来自渗透率的提升。而未来对非婚嫁的时尚消费需求的把握,将成为珠宝品牌长期增长的核心要素,其背后是,1)品牌营销方式与定位、2)产品创新与迭代、3)品牌会员维护。

镶嵌珠宝品牌婚嫁需求占比

数据来源:公开资料整理

各国钻石饰品婚嫁渗透率

数据来源:公开资料整理

结婚人口与粗结婚率

数据来源:公开资料整理

2014-2017 镶嵌珠宝品牌广告宣传费率对比

数据来源:公开资料整理

镶嵌品牌渠道扩张空间大,加盟管控为核心。全品类珠宝品牌老凤祥、周大福、周大生、豫园股份、六福集团等渠道体量在 1500~3000 家水平,而镶嵌珠宝品牌莱绅通灵(2017 年底 700 家左右)、恒信玺利(2017 年上半年 572 家)、潮宏基(2017 年底 800 家左右)、DarryRing(2017 年底 130 家左右)等渠道体量较少,预计未来扩张空间大。但与传统黄金首饰的低毛利、标准化消费特征不同,镶嵌珠宝产品设计属性强,产品与品牌溢价高,有效的加盟管控体系,保证统一品牌形象和运营水平,是珠宝品牌运营核心。从莱绅通灵、I Do、DarryRing 三品牌的渠道分布特征看,I Do 与 Darry Ring 在一线城市布局多于莱绅通灵,二三线城市渠道广度上莱绅通灵与 I Do 相近,而差异在于莱绅通灵在江苏、安徽等部分省份渠道充分下沉。

相关报告:智研咨询发布的《2018-2024年中国钻石市场专项调研及未来前景预测报告》

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国汽车冷冲压模具行业全景简析:新车型研发、上市加速,推动行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国钙钛矿电池行业发展现状分析:光伏企业加快布局钙钛矿,钙钛矿电池产业前景广阔[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2024年中国制氢电源行业发展现状:政策支持绿氢渗透率提升,制氢电源一片蓝海 [图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国铁路连接器行业竞争格局分析:本土企业快速崛起,产品实现进口突破[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2024年中国云安全行业发展现状及及发展趋势分析:需求随市场扩大而快速增长,未来发展前景广阔 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)