全球半导体产业增速创六年新高,新景气周期有望启航。2017H1 全球半导体销售额达 1905 亿美元,同比+21%,增速再创近六年来新高。受惠于 DRAM 和 Flash 市场需求强劲,2017 年全球半导体销售额有望较 2016 年增长 22%,达到 4135 亿美元。存储芯片需求暴增、12 英寸逻辑芯片需求维持、8 英寸芯片需求复苏是本轮景气周期开启的主要逻辑。

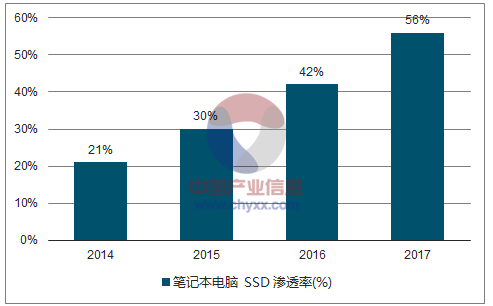

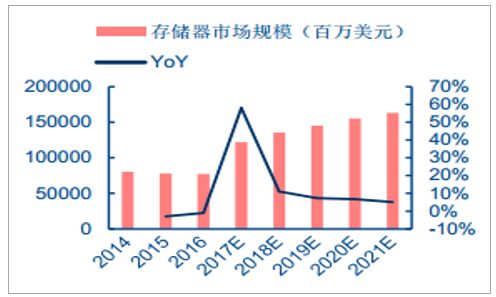

终端、云端应用增长爆炸,存储器销售额预计增长 58%,达 1220 亿美元。终端方面,手机存储升级、PC 固态硬盘渗透率提升是拉动需求主因。2016 下半年以来各大手机厂商RAM、Flash 容量纷纷升级,以苹果手机为例,iPhone7 Plus 起运行内存由 2GB 升至 3GB,苹果全线手机闪存最低配置由 16GB 升至 32GB,iPhone8 起闪存最低配置升至 64GB,最高至 256GB;安卓厂商则纷纷推出 6GB 运行内存机型,主流机型 64GB 闪存已较为寻常。PC 固态硬盘(SSD)相较机械硬盘(HDD)具有读写速度快、防震动、无噪音、轻薄、节能等一系列优点,SSD 取代 HDD 是未来趋势,当前限制因素主要是 SSD 成本偏高。2015 年 PC 市场 SSD 渗透率为 25%,2017 年已达 40%。云端方面,企业级 SSD 存储需求是重要成长点,应用包括视频安防、云端服务器等领域。以监控存储需求为例,每台 1080P 设备每天大概产生 40GB 的存储需求,每年达 14TB。云端服务器市场客户包括 Facebook、亚马逊(Amazon)、百度、阿里巴巴、Google 等,2017 年市场规模 1840万台。HDD 由于容量大、成本低目前仍是云端市场主流,约占 80%,中长期来看,随着 3DNAND 技术逐渐成熟,SSD 取代 HDD 速度或将加快,届时对 NAND Flash 需求或爆发,恐再次出现供不应求现象。预计 2017 年存储器市场同比增长 58%,销售额达 1220亿美元。

笔记本电脑 SSD 渗透率

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国半导体行业市场供需预测及投资战略研究报告》

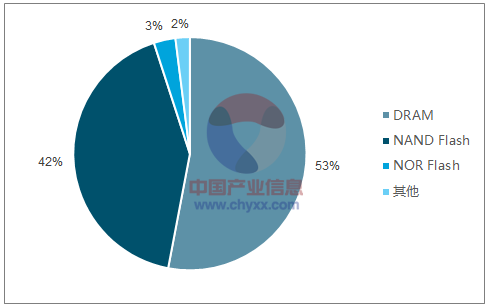

NANDFlash、DRAM 为存储器市场主力军,NORFlash 市场小但机会大。按照市场规模看,DRAM 约占存储器市场 53%,NANDFlash 约占存储器市场 42%,二者合计份额达95%,为存储器市场主要构成产品。2017 年 NAND Flash 销售额预计年增 44%,DRAM 销售额预计年增 74%,拉动作用极其明显。NOR Flash 主要机会在于市占率约 25%的赛普拉斯、市占率近 20%的美光陆续退出市场,而物联网、工控应用等市场需求依旧旺盛,对于现有玩家而言填补市场机会巨大。从长期角度来看,NANDFlash仍为未来市场主要方向。2020 年 NANDFlash 市场规模上看 650亿美元。

全球存储器产品结构(按销售额)

数据来源:公开资料整理

图全球存储器销售额及年增率(百万美元)

数据来源:公开资料整理

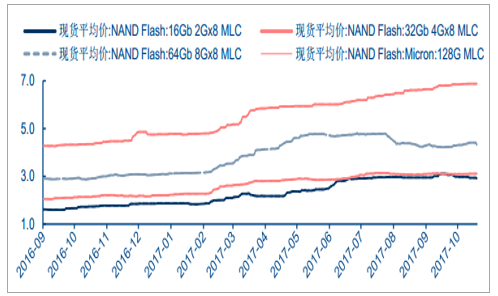

NAND Flash 存储价格上涨分化,部分产品短期价格有所回调。2017 年 Q1 至 Q3 NANDFlash 延续了 2016 年的涨势,2017 年初至 10 月 128GbMLC 涨幅达 44%。在大趋势上涨之下,自 2017Q3 开始,NAND Flash 部分产品价格涨势放缓并有所回调,其中 64GB MLC价格于 2017Q3 下降 8%左右。NANDFlash 下游嵌入式存储 eMMC 及 SSD 价格总体呈上涨趋势,Q3 以来同样呈微幅震荡态势。后期 NANDFlash 价格走势仍不明朗。

NAND Flash 价格(单位:美元)

数据来源:公开资料整理

NAND Flash 下游嵌入式存储和 SSD 价格(单位:美元)

数据来源:公开资料整理

NAND 存储器技术处于变革关键时间点,未来价格关注 3D 产能情况。NAND 存储器制程转换遭遇瓶颈,采用 3D 堆叠技术为主要解决方案。3D 产能目前三星投产率、良率最高,其 64 层 3D-NAND 三季度已进入量产阶段,3D 产出占投产量达 50%,其他厂商亦在 Q3 有所放量,粗略估计 2017Q3 全球新增产能超 20 万片/月,新增产能对 NAND Flash 供应紧缺的压力有所缓解。同时,3D NAND Flash 存储密度高,单位容量成本低:据中国闪存市场网估计,3D NAND 技术下每 GB 成本约 0.1 美金,较 2D 结构至少低 30%。在 48 层 3D TLC架构下,1TB SSD 成本已低于 2D TLC 架构,3DNAND 较 2DNAND 更为经济。另一方面,NANDFlash 下游需求增长空间仍大:智能手机及 SSD 渗透率提升仍构成 NAND Flash 的巨大需求。供给产能的缓解与需求空间的提升对 NAND Flash 价格构成相反影响,未来价格变化依旧有待观察。

2017 年 NAND Flash 主要厂商产量(单位:万片)

数据来源:公开资料整理

2017 年主要 Flash 原厂新增 3D NAND 投产规划

原厂 | 工厂 | 2017 年规划 | 产能情况 |

三星 | Fab17 | 2017Q1 量产 64 层 3D V-NAND | 初期产能约 3 万片/月,后期整体产能约 10 万片/月。 |

Fab18 | 2017Q3 出货 64 层 3D V-NAND | 初期产能约 7-8 万片/月,后期总产量将达 20 万片/月 | |

东芝/WD | Fab2 | 2017Q1 逐步转向 64 层 3D V-NAND,预计下半年大规模量产 | 初期产能 5 万片/月 |

Fab6 | 2017 年 3 月建设 Fab6 工厂,2018Q3 投入 64 层3D V-NAND 量产 | 未知 | |

美光 | IMFS | 2017 年开始逐步转向 64 层 3D V-NAND,预计 Q3中旬开始出货 | 整体产能约 13 万片/月 |

F10x | 2017Q2 开始试产 64 层 3D V-NAND,预计 Q3 中旬开始出货 | 整体产能约 10-12 万片/月 | |

SK 海力士 | M14 | 2017 年 4 月完工,下半年试产72层3D V-NAND | 未知 |

数据来源:公开资料整理

2D 和 3D 1TB SSD 成本对比(单位:美元)

数据来源:公开资料整理

DRAM 价格继续走强,维持上涨态势。DRAM 价格于 2017Q2 有所回调,2017Q3 后则继续维持 2016 年以来涨势,2017 年初至 10 月,DDR3 4G 1600MHz 价格上涨 25%左右。拉动 DRAM 价格上涨原因主要有:(1)需求端来看,终端云端需求不减:终端智能手机内存容量升级,云端服务器、数据中心的强劲需求均拉动 DRAM 需求的增长。(2)供给端来看,DRAM 厂产能增加有限:三大 DRAM 厂(三星、海力士、美光)产能增加空间已相当有限,接近满载,从产能规划来看,2018 年新增投片量仅约 5-7%,源于现有工厂产能的重新规划,资本支出倾向于保守,仅 SK 海力士决议在无锡兴建新厂,最快产能开出时间落在2019 年。需求供给两侧来看,预计 2018 年 DRAM 价格仍将维持上涨态势。

DRAM 价格(单位:美元)

数据来源:公开资料整理

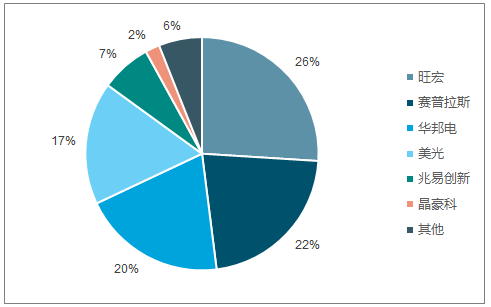

NORFlash 价格季涨 10%~15%,供不应求涨势延续。由于 NORFlash 市场较小,2016年以来 NORFlash 巨头美光及 Cypress 纷纷宣布淡出,退至较高端车用及工控市场,主要供应转入旺宏、华邦电、兆易创新等厂商,一时间供给不及需求,涨价幅度迅速扩大。由于芯片内执行的特性,NORFlash 尚无法被完全取代,未来市场机会较大。兆易创新目前全球NORFlash 市占率排名第六,与台厂采用 IDM 模式 8 寸和 12 寸晶圆产线均扩产谨慎不同,兆易创新采用 12 寸晶圆 Fabless 代工模式,主要代工厂从武汉新芯向中芯国际逐步转移,未来理论产能较为充足,大幅受益于产品价格上涨。

NORFlash 厂商市占率

数据来源:公开资料整理

智能手机、PC 为主要应用,12 英寸逻辑芯片下游需求平稳。当前,基于 12 英寸晶圆制造的逻辑芯片需求集中于智能手机 CPU、基带芯片、PC 的 CPU、GPU 等。智能手机方面增长平稳,2017H1 全球手机智能手机厂商总出货量达 3.474 亿台,同比增长 4.3%,略高于预期的 3.6%。在市场增长放缓的背景下,消费者对智能手机仍然保持了旺盛的需求。预计 2018/2019/2020 年全球手机出货量为 15.88/16.48/17.11 亿部,智能手机未来仍将保持 3%以上的稳定增长。PC 方面,尽管过去几年全球 PC 出货量持续下滑,未来五年在笔记本及二合一设备带动下,PC 市场将持续平稳,2016-2020 年 CAGR 预计为-0.8%。

全球智能手机出货量(单位:百万台)

数据来源:公开资料整理

竞争壁垒高,主要市场多由巨头把持。12 英寸晶圆通常用于 90mm 及以下先进制程芯片,目前英特尔最新第八代处理器采用 14nm 工艺,苹果公司最新 A11 仿生芯片采用了台积电 10nm 工艺。先进的制程工艺产生了较高的技术壁垒,新进厂商追赶仍需若干年时间,导致市场份额多由海外巨头公司把持。除存储厂商多采用的 IDM 模式以外,12 英寸逻辑芯片制造商多为设计、制造、封装测试相分离的 Fabless 模式。研发费用投入来看,2016 年英特尔研发费用达 127.4 亿美元,高通达 51 亿美元,IDM 及 Fabless 的两大龙头公司研发费用远超其他,相比之下国内厂商研发投入普遍在 10 亿美元以下,短期内难以超越,预计海外厂商技术壁垒仍将长期存在。

各芯片厂商研发费用比较(亿美元)

数据来源:公开资料整理

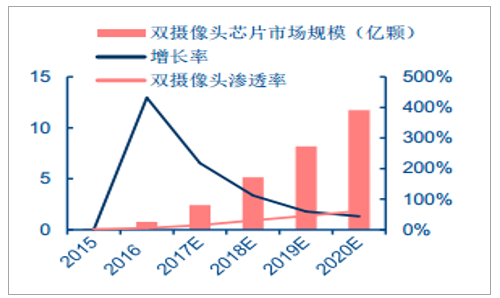

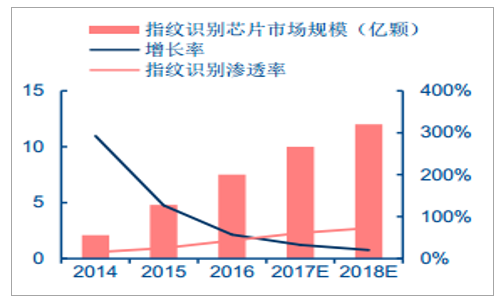

消费电子、物联网微创新不断,指纹双摄拉动中低端 8 寸晶圆市场需求复苏。随着物联网(IoT)的兴起,传感器、微机电(MEMS)元件、模拟 IC、电源 IC 以及其他相关半导体元件市场需求愈加旺盛。消费电子方面微创新如指纹识别、双摄等需求亦十分旺盛。物联网相关应用芯片以及消费电子相关芯片不需使用最先进制程,很适合采用 8 寸晶圆。其中,指纹、双摄需求快速增长,是近期拉动 8 寸晶圆需求复苏的主要驱动力。据旭日大数据,2015年全球智能手机指纹识别渗透率 25%,2016 年渗透率达 43%,2017 年指纹识别将成为智能手机标配,完成向中低端安卓机的渗透,预计全年增速约 50%,渗透率达 61%,为 8 寸传感器芯片带来约 9.3 亿颗需求。2017 年双摄迎来行业爆发,随着 iPhone7 Plus 导入,国内厂商纷纷效仿,渗透率有望从 2016 年的 5%,升至 2017 年的 15%,为 8 寸传感器芯片带来2.43 亿颗的需求。

8 英寸晶圆需求结构

数据来源:公开资料整理

双摄像传感芯片市场规模

数据来源:公开资料整理

指纹识别传感芯片市场规模

数据来源:公开资料整理

当前,日韩台湾晶圆代工厂换代升级,8 寸产能易降难扩。日韩、台湾等一线代工厂普遍加码 12 寸设备,布局先进制程制造,8 寸生产主力逐渐转移至大陆。大陆 8 寸晶圆产线扩产,主要以海外厂商产线转换下来的二手设备为主,具有成本优势,极少购进全新设备。二手设备供应相对有限,从而产能扩充受到限制。看好我国集成电路产业持续增长,产业结构良性调整。在国家战略、政府背书的背景之下,我们看好中国集成电路产业的持续发展。我们预计如果全行业在未来 5 年内保持 20%左右的复合增速,2021 年行业收入将超过 1 万亿元。同时,产业结构步入良性调整,设计产业保持高速增长,重点晶圆制造企业盈利能力进一步优化,封测业实现两位数增长。

中国集成电路产业销售额预测

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国半导体二极管行业市场现状分析及发展前景研判报告

《2024-2030年中国半导体二极管行业市场现状分析及发展前景研判报告》共十四章,包含2024-2030年半导体二极管行业投资机会与风险,半导体二极管行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。