2017 年地产投资 1-10 月增速约 7.8%, 趋势稳中略降。2017年 1-10月基建(不含电力等)增速约19.6%(2016年同期为 19.4%); 基建投资结构中公路投资表现最佳(增速约 22%),水利投资表现尚可(增速约 16%), 铁路投资表现平平(增速不到 1%)。2017 年 1-10 月水泥产量同比下降 0.5%,考虑行 业库容中枢的下行、实际需求表现尚可。分区域来看,南方需求显著强于北方。

全国历年水泥产量增速及人均产量

数据来源:公开资料整理

注:2017 年为 1-10 月增速

2017 年 1-10 月全国及各区域水泥产量累计增速:%

数据来源:公开资料整理

全国基建投资(不含电力)累计增速:%

数据来源:公开资料整理

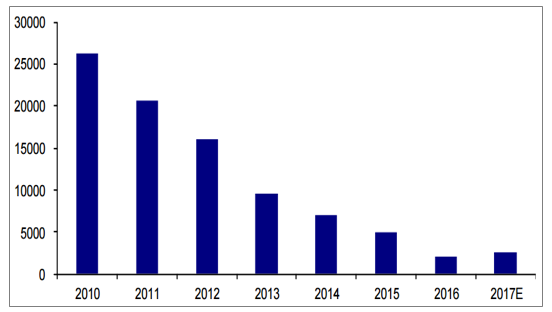

2017 年 1-9 月全国新增 熟料产能约 1900 万吨(14 条),熟料产能几乎没有淘汰,全国熟料产能净增加约 1%。

2010 年以来全国每年新增熟料产能:万吨

数据来源:公开资料整理

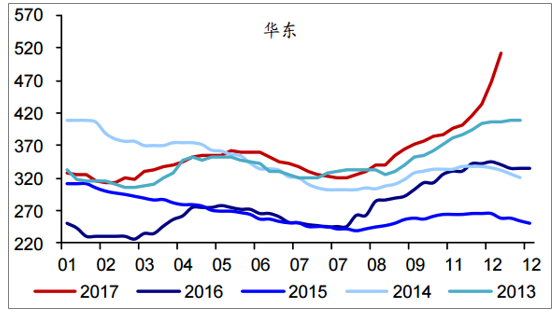

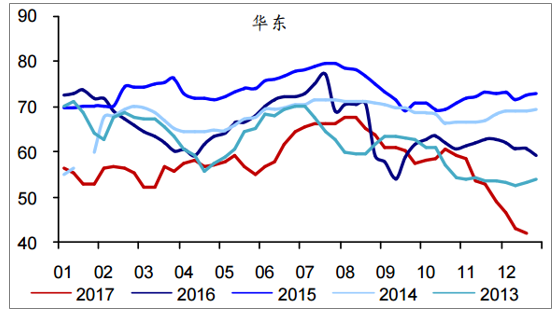

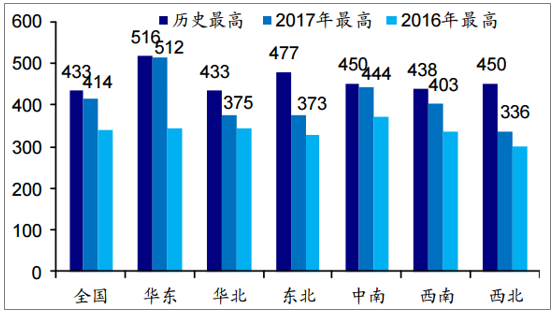

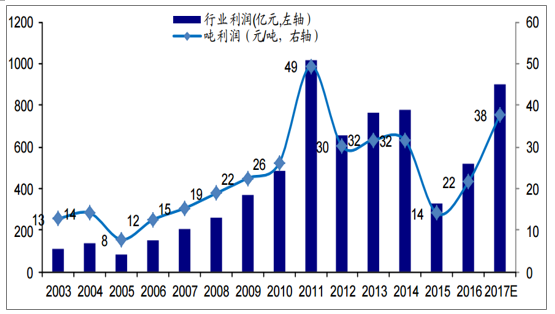

从水泥煤炭价格差指标来看,行业盈利水平 持续走高,华东创历史新高。根据数字水泥网,2017 年水泥行业利润将达到 900 亿元, 按照全年水泥产量增速-0.5%测算,2017 年水泥吨利润有望达到 38 元,仅次于 2011 年 的 49 元。

全国水泥均价走势:元/吨

数据来源:公开资料整理

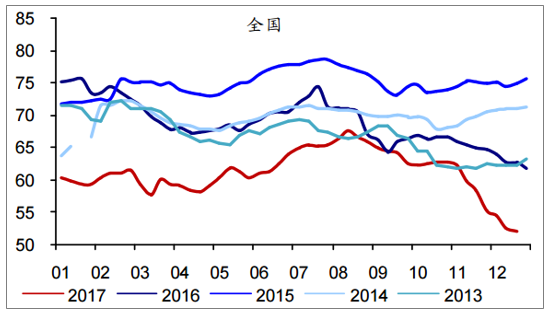

全国水泥库容比(%)快速下降

数据来源:公开资料整理

华东水泥均价走势:元/吨

数据来源:公开资料整理

华东水泥库容比(%)快速下降

数据来源:公开资料整理

全国及分区域高标水泥价格表现:元/吨

数据来源:公开资料整理

水泥煤炭价格差:元/吨

数据来源:公开资料整理

2003 年以来水泥行业盈利情况

数据来源:公开资料整理

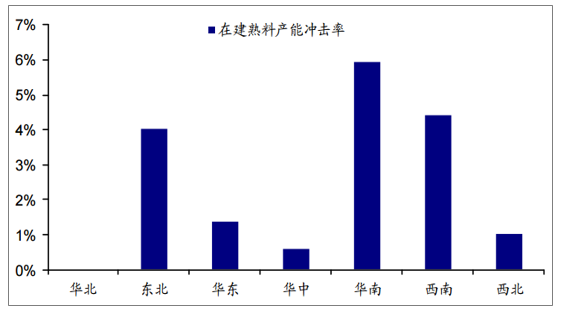

2014 年开始我国水泥年需求围 绕约 24 亿吨上下波动,2014-2016 年水泥需求增速分别约 1.8%、-4.9%、2.5%。从水 泥产量/国内人口指标来看,2013 年开始维持在 1.7~1.8 吨/人平稳波动。往后看,水泥 需求的向上弹性有限。预计 2017 年底-2018 年投产水泥 熟料产能约 3600 万吨,占现有熟料产能约 2%,从拟投产时间来看 2018 年以后基本无 新增产能(A 股水泥上市公司资本开支、在建产能总体处于低位水平)。

分区域熟料新增产能(2017 年底-2018 年)冲击率:%

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国水泥市场深度评估及投资战略咨询报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国云南省水泥行业竞争格局分析及投资发展研究报告

《2024-2030年中国云南省水泥行业竞争格局分析及投资发展研究报告》共八章,包含云南省水泥行业主要企业经营情况,2024-2030年云南省水泥行业投资机会与风险,2024-2030年云南省水泥行业前景预测及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。