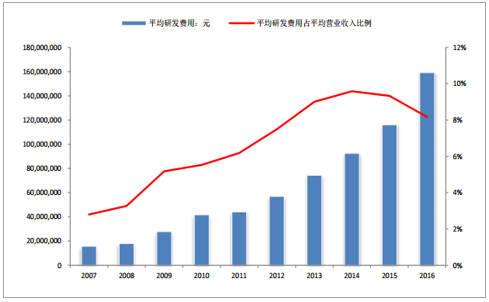

国内半导体企业从成本驱动走向技术创新驱动。近十年以来国内半导体企业在产品研发、技术创新方面取得了长足发展,华为海思的麒麟系列处理器(麒麟 970 AI 处理器)、展讯的 2G/3G/4G 通讯基带芯片、汇顶科技的指纹识别芯片、兆易创新的 NOR flash 和MCU 等。半导体行业研发投入持续增长,研发费用占营收比例与美国的差距在逐步缩小。A 股半导体企业年均研发费用从 2007 年的 1572 万元增长至 2016 年的 1.59亿元,营收占比从 2.8%增长至 8.17%,高于国际上科技企业 5%的研发营收占比,与美国常年处于 10%以上的比例相比,差距在逐渐缩小。考虑到美国半导体企业的营收体量,比如英特尔每年研发投入在 100 亿美元左右,从研发投入的绝对值看国内仍然需要持续大规模投入。

2007~2016 年 A 股半导体行业企业年均研发费用及其占平均营收比例持续增长

数据来源:公开资料整理

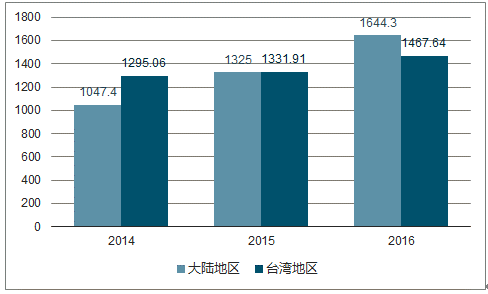

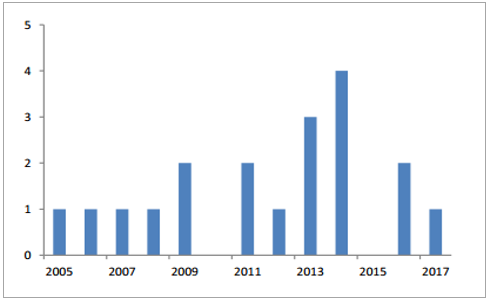

从 IC 设计顶级会议期刊 ISSCC 看,集成电路设计原始创新持续取得突破。ISSCC(IEEE International Solid-State Circuits Conference)是世界学术界和企业界公认的集成电路设计领域最高级别会议,被誉为 IC 设计领域的世界奥林匹克大会、奥斯卡。每年来自全球最顶尖的工业界和学术界参会,包括英特尔、高通、英伟达等均参加,每年 40%~50%的 ISSCC 论文来自工业界。中国从 2005 年起陆续在 ISSCC 上发表论文,至 2017 年累计有 19 篇入选,论文集中在模拟和处理器方面,其中,清华大学 6篇、复旦大学 6 篇、中科院 3 篇、产业界有 4 篇。持续的研发投入在 IC 设计业结出硕果。2016 年大陆 IC 设计业产值超过台湾,并且产值同比增速保持在两位数以上。由于市场需求在大陆,再加上大陆 IC 代工的崛起,台湾 IC 设计业将逐渐失去竞争力,未来大陆 IC 设计业将在全球崭露头角。

2016 年大陆 IC 设计产值超过台湾

数据来源:公开资料整理

2005 年至今中国大陆在 ISSCC 会议上发表的论

数据来源:公开资料整理

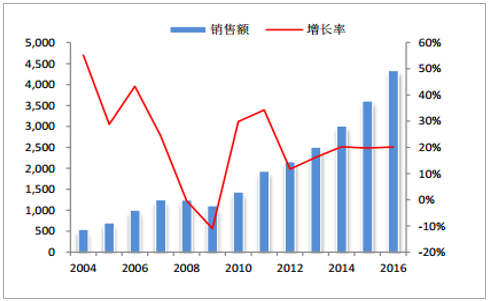

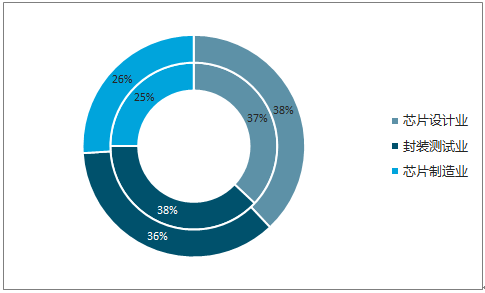

2017年上半年中国集成电路产业增速领跑全球,继续保持强势增长势头。中国半导体行业协会统计,2017年1~6月中国集成电路产业销售额为2201.3亿元,同比增长19.1%。其中,设计业同比增长21.1%,销售额为830.1亿元;制造业增速依然最快达到25.6%,销售额为571.2亿元;封装测试业销售额800.1亿元,同比增长13.2%。

2004~2016 年国内 IC 产业销售额快速增长(亿元)

数据来源:公开资料整理

国内 IC 产业链收入占比(内 15 年,外 16 年)

数据来源:公开资料整理

IC封测行业相对其他环节技术差距最小、规模最大、最先受益全球半导体产业向大陆转移的环节。2017年全球前十大IC封测业中大陆占3位,其中长电科技通过收购星科金朋之后排名第三,仅次于台湾日月光和美国的安靠。

2017 年全球前十大 IC 封测代工厂排名

排名 | 公司 | 2017E | 2016 | 同比增长率 | 市占率 |

1 | 日月光 | 5207 | 4896 | 6.40% | 19.20% |

2 | 安靠 | 4063 | 3894 | 4.30% | 15.00% |

3 | 长电科技 | 3233 | 2874 | 12.50% | 11.90% |

4 | 矽品 | 2684 | 2626 | 2.20% | 9.90% |

5 | 力成 | 1893 | 1499 | 26.30% | 7.00% |

6 | 天水华天 | 1056 | 823 | 28.30% | 3.90% |

7 | 通富微电 | 910 | 689 | 32.00% | 3.30% |

8 | 京元电 | 675 | 623 | 8.30% | 2.50% |

9 | 联测 | 674 | 689 | -2.20% | 2.50% |

10 | 南茂 | 596 | 568 | 4.90% | 2.20% |

数据来源:公开资料整理

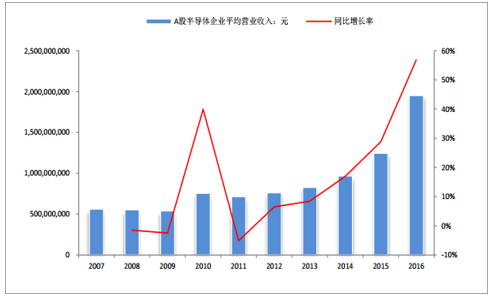

伴随国内智能手机产业崛起和全球电子制造产业向大陆转移,国内半导体产业进入黄金发展阶段。受宏观经济复苏以及 2009 年低基数影响,2010 年半导体板块个股平均营收和平均归母净利润同比增速出现波峰,随后在 2011 年回落触底,并开启新一轮向上增长。2011~2016 年 A 股半导体个股平均营收不断增长,同比增速呈加速向上趋势。A 股半导体板块中,个股营收平均值从 2007 年的 5.62 亿元增长至 2016 年的19.51 亿元,CAGR 为 14.84%,个股营收中位数从 2007 年的 4.69 亿元增长至 2016 年的10.85 亿元,CAGR 为 9.78%。

2007~2016 半导体板块个股平均营业收入及同比增长率

数据来源:公开资料整理

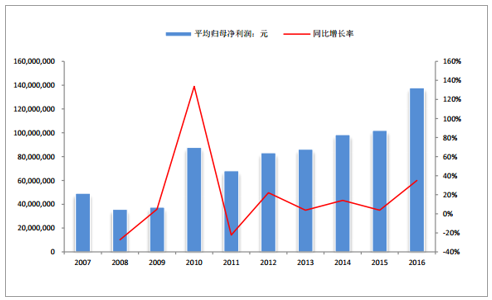

2011 年~2016 年 A 股半导体个股平均归母净利润持续扩大,同比增速呈向上趋势。A 股半导体板块中,个股归母净利润平均值从 2007 年的 4929.99 万元增长至 2016 年的 1.38 亿元,CAGR 为 12.10%,个股归母净利润中位数从 2007 年的 3256.37万元增长至 2016 年的 9854.94 万元,CAGR 为 13.09%。

2007~2016 年半导体行业个股平均归母净利润持续增长

数据来源:公开资料整理

从毛利率和净利率角度看,2007 年~2016 年 A 股半导体板块毛利率维持在 20%以上,净利率处于 6.5%~11.6%。受摩尔定律影响,IC 产品每年均在降价,IC 企业只有持续推出新产品、研发新技术、新工艺,才能维持较为稳定的毛利率。

2007~2016 年 A 股半导体行业毛利率及净利率走势(单位:%)

数据来源:公开资料整理

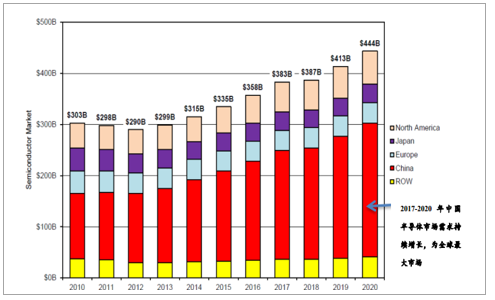

《2017年政府工作报告》提出2017年重点工作任务,其中包括:1)加快培育壮大新兴产业,全面实施战略性新兴产业发展规划,加快新材料、人工智能、集成电路、5G等技术研发和转化,做大做强产业集群;2)大力改造提升传统产业,深入实施《中国制造2025》,加快大数据、云计算、物联网应用。在IC China论坛上,工信部电子信息司司长刁石京表示:“预计今年全球集成电路市场规模达到4000亿美元,作为全球规模最大、增速最快的中国集成电路市场规模也将达到1.3万亿元。工信部将围绕制造强国、网络强国战略,按照《国家集成电路产业发展推进纲要》战略部署,重点做好四方面工作:一是突出顶层设计,按照供给侧结构性改革要求,持续完善18号文、4号文等文件;二是坚持创新驱动战略,组织实施好国家科技重大专项等,持续加大研发投入力度,突破关键核心技术;三是坚持市场需求导向,重视系统架构创新,围绕智能硬件、智能传感、智能网联汽车、智慧医疗等重大需求,加强产业链上下游协同;四是深化国际合作。”

中国半导体需求量占全球比重稳步上升(单位:十亿美元)

数据来源:公开资料整理

国家集成电路产业基金(以下简称“大基金”)产业链布局成效显著。成立3年来,大基金所投项目55个,包括40家IC企业,涵盖集成电路完整产业链,总共承诺出资1003亿元,承诺投资额占首期募集资金的72%,实际出资额为653亿元,约占首期募集资金的50%。在承诺投资额中,IC设计业、制造业、封测业、装备材料业的投资金额占比分别为17%、65%、10%、8%。我们认为,从产业链承载的功能与技术布局的角度看,大基金下一个阶段将重点布局IC设计、MEMS、材料与设备、功率半导体等方向。大基金定位长期财务投资者,通过海外收购、二级市场协议转让、IPO前增资入股、定增等多种方式精准布局IC产业的战略标的,形成了国家虚拟“IDM”平台,帮助众多企业实现业务转型升级、并购整合、产业投融资、做大做强等功能。

按照 IC 产业链,国家集成电路产业基金布局的主要企业

数据来源:公开资料整理

中国半导体晶圆代工产能缺口大,技术制程相对国外领先企业落后2~3代。2016年全球半导体晶圆代工企业28纳米及以下节点占收入的40%。然而国内最先进的代工厂中芯国际仅能实现28纳米生产(占营收比例相对较低),14纳米技术尚在研发中,仍落后全球领先企业2~3代。

2016 年全球半导体纯代工厂按制程划分销售占比

数据来源:公开资料整理

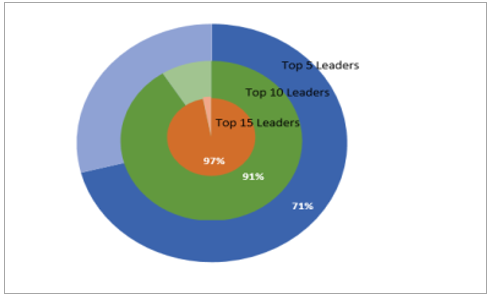

全球 300mm 晶圆厂产能集中度

数据来源:公开资料整理

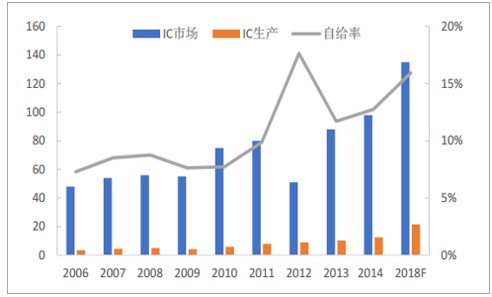

中国IC自主生产量与消耗量差异极大,自给率仍然处于较低水平。中国IC市场自给率在2008年仅为8.7%,2014年为12.8%,预计2018年为16.0%,2018年供需缺口将达到1135亿美元。因此国内自2014年《集成电路发展纲要》发布以来,各地陆续新建大量晶圆代工厂,以满足国内市场需求。

2006~2018 年中国 IC 市场自给率分析(单位:10 亿美元)

数据来源:公开资料整理

中国半导体制造产能以12英寸为主。截止2016年底,中国在运营的12英寸制造产线合计为11条,产能合计为54万片/月;在运营的8英寸产线为18条,8英寸产能为67.1万片/月。据此测算,中国当前半导体制造产能为84万片/月(以12英寸产能计)。

国内在运营的 12 英寸及 8 英寸晶圆制造 Fab 汇总

晶圆 | 序号 | 公司 | 工厂代码 | 工艺 | 设计产能(KW/M) |

12英寸 | 1 | SK 海力士 | HC 1 | 20nm CMOS | 100 |

2 | HC 2 | 20nm CMOS | 70 | - | |

3 | 英特尔 | FAB 68 | 65~90nm CMOS | 40 | |

4 | 三星电子 | FAB x1 | 46~25nm CMOS | 120 | |

5 | 联芯集成 | FAB 12X | 55~40nm CMOS | 50 | |

6 | 华力微 | FAB 1 | 90~45nm CMOS | 35 | |

7 | 武汉新芯 | FAB 1 | 90~65nm CMOS | 25 | |

8 | 中芯国际 | FAB B1 (FAB 4) | 90~55nm CMOS | 45 | |

9 | FAB B1 (FAB 6) | 90~55nm CMOS | - | ||

10 | FAB B2A | 45~28nm CMOS | 35 | ||

11 | FAB S2 (B) | 0.35µm~28nm CMOS | 20 | ||

8英寸 | 1 | 德州仪器 | CFAB | 0.35~0.18µm Analog | 50 |

11 | 中车时代 | FAB 3 | 0.35µm DMOS | 10 | |

10 | 台积电 | FAB 10 | 0.25~0.13µm CMOS | 100 | |

2 | 和舰科技 | FAB 1P1 | 0.5~0.13µm CMOS | 65 | |

3 | FAB 1P2 | 0.5~0.13µm CMOS | - | ||

12 | 中航微电子 | FAB 1 | 0.35~0.18µm CMOS | 40 | |

4 | 华虹宏力 | FAB 1 | 1.0~0.13µm CMOS | 164 | |

5 | FAB 1C | MEMS | |||

6 | FAB 2 | 0.35µm CMOS | |||

7 | FAB 3 | 0.25µm~90nm CMOS | |||

8 | 华润上华 | FAB 2 | 0.5~0.13µm CMOS | 60 | |

9 | 上海先进 | FAB 3 | 0.25µm CMOS | 16 | |

13 | 中芯国际 | FAB 15 | 0.35~0.15µm CMOS | 20 | |

14 | FAB 7 | 0.35~0.15µm CMOS | 43 | ||

15 | FAB S1 (FAB 1) | 0.35~0.11µm CMOS | 100 | ||

16 | FAB S1 (FAB 2) | 0.35~0.11µm CMOS | - | ||

17 | FAB S1 (FAB 3) | 0.35~0.11µm CMOS | - | ||

18 | FAB 9 | 0.18~0.13µm MEMS | 3 |

数据来源:公开资料整理

国内新建多座晶圆制造产能,“十三五”期间将陆续投产。全球将于2017-2020年间投产62座半导体晶圆厂,其中26座设于中国大陆,占全球总数的42%。我们认为,在巨大的芯片供需缺口、国家政策/地方政府的持续引导、产业资本的积极投入背景下,“十三五”期间,国内半导体晶圆制造厂建设将直接带动国内半导体材料、设备的发展。截至2016年底,中国在建的12英寸晶圆产线有11条,在建产线产能合计为58万片/月(其中包括24万片/月的存储器产能),拟建的12英寸产线有10条,拟建产线合计产能为50万片/月。假设上述在建的和拟建的12寸产线顺利投产,2020年中国将新增超过100万片/月的12英寸产能。

国内在建的 12 英寸晶圆制造 Fab 汇总

序号 | 晶圆尺寸 | 公司 | 工厂代码 | 工艺 | 产能(KW/M) |

1 | 300mm | 德科码 | FAB 1 | CMOS | 20 |

2 | 300mm | 华力微 | FAB 2 | CMOS | 40 |

3 | 300mm | 晋华集成 | FAB 1 | CMOS | 60 |

4 | 300mm | 晶合集成 | FAB 1 | CMOS | 40 |

5 | 300mm | 武汉新芯 | FAB 2 | CMOS | 200 |

6 | 300mm | 中芯国际 | FAB 16 | CMOS | 40 |

7 | 300mm | 中芯国际 | FAB B2B | CMOS | 35 |

8 | 300mm | 中芯国际 | FAB B3 | CMOS | 35 |

9 | 300mm | 中芯国际 | FAB SN1 | CMOS | 70 |

10 | 300mm | 台积电 | FAB NJ | CMOS | 20 |

11 | 300mm | 格芯 | FAB 11-1 | CMOS | 20 |

数据来源:公开资料整理

国内拟建 12 英寸晶圆制造 Fab 汇总

序号 | 晶圆尺寸 | 公司 | 工厂代码 | 工艺 |

1 | 300mm | 安积电 | FAB 1 | CMOS |

2 | 300mm | 德科码 | FAB 3 | CMOS |

3 | 300mm | 合肥长鑫 | FAB 1 | CMOS |

4 | 300mm | 万国半导体 | FAB 2 | BCDMOS |

5 | 300mm | 中芯国际 | FAB N2 | CMOS |

6 | 300mm | 中芯国际 | FAB N3 | CMOS |

7 | 300mm | 中芯国际 | FAB SN2 | CMOS |

8 | 300mm | 紫光 | FAB NJ | CMOS |

9 | 300mm | 紫光 | FAB CD | CMOS |

10 | 300mm | 格芯 | FAB 11-2 | SOI |

数据来源:公开资料整理

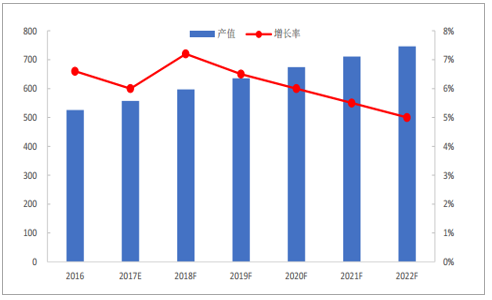

在 2017 年至 2022 年期间,因智能手机搭载 IC 数量增加与对先进制程需求提升,加上包括 IoT、AR/VR、汽车电子、高效能计算市场有望在未来 5 年进入成长期,预测 2017 年全球代工增长 6%,达到 557 亿美元,到 2022 年时将达 746.6 亿美元,2017 年至 2022 年复合成长率(CAGR)将为 6%。2017 年台积电预估增长7%以及其在全球半导体晶圆代工市场的市占率达 56%。

2016~2022 年全球晶圆代工业变化预测

数据来源:公开资料整理

随着摩尔定律演进速度放缓,集成电路产业发展将从技术驱动走向应用驱动。2017年 ISSCC 的主题是 Intelligent Chips for A Smart World,从中可以看出物联网和人工智能是集成电路未来的发展方向。未来半导体新增长点主要来自:物联网、智能汽车、VR/AR、5G、人工智能等应用。

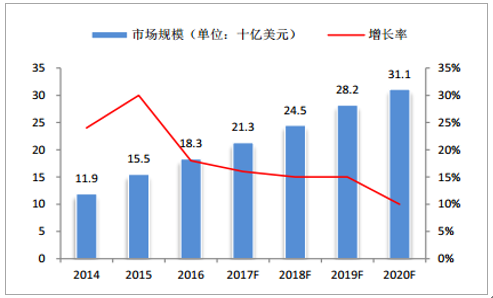

2017~2020 年物联网半导体市场规模

数据来源:公开资料整理

2014~2017 年汽车半导体市场规模

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国半导体专用设备市场分析及发展趋势研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国半导体二极管行业市场现状分析及发展前景研判报告

《2024-2030年中国半导体二极管行业市场现状分析及发展前景研判报告》共十四章,包含2024-2030年半导体二极管行业投资机会与风险,半导体二极管行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。