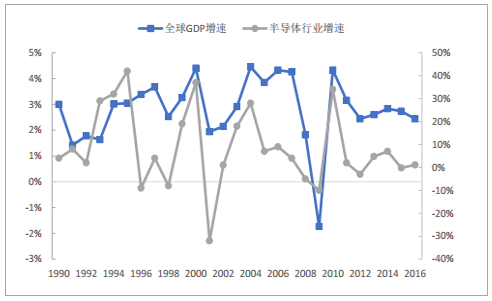

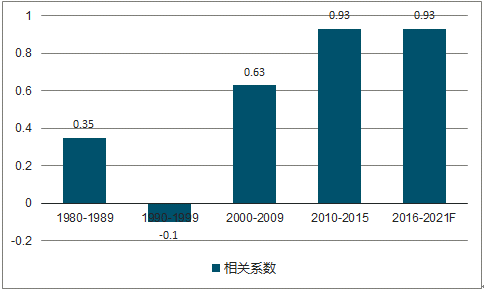

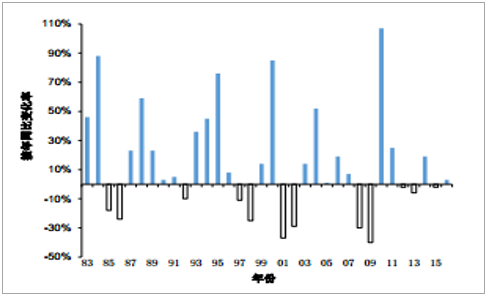

全球半导体是周期性行业,跟全球宏观经济息息相关。半导体是全球宏观经济的重要增长领域,半导体的下游应用领域十分广泛,主要包括通讯、电脑、汽车、工业/政府、消费电子,因此半导体产业表现出跟全球宏观经济比较一致的周期性。半导体与宏观经济的相关系数高。2000 年~2009 年,全球 GDP 增速与半导体产业增速的相关系数达到 0.63,2010 年~2015年相关系数高达 0.93,预计未来 5 年相关系数仍将维持 0.93 的水平。1983 年~2016 年全球半导体资本支出变化率表明半导体行业具有显著的周期性。

1990~2016 全球宏观经济 GDP 和全球半导体产业息息相关

数据来源:公开资料整理

全球半导体产业是全球宏观经济的重要增长领域。2015 年全球半导体市场规模为 3352 亿美元,按照终端使用的需求占比分别为通讯(34.1%)、电脑(29.7%)、工业/政府(13%)、消费电子(12.8%)、汽车(10.3%)。全球半导体销售额从 1995 年的 1444 亿美元增长至 2016 年的 3389 亿美元,平均每年线性增长的速度约为 9.7%。半导体产业的经济带动能力强。半导体产业创造的 1 元产值能带动 1.5 元~2 元的电子信息产业,电子信息产业 1 元产值能带动 3 元~5 元宏观 GDP。

全球 GDP 与半导体产业增长相关系数历史及预测

数据来源:公开资料整理

1983 年-2016 年全球半导体资本支出同比变化率

数据来源:公开资料整理

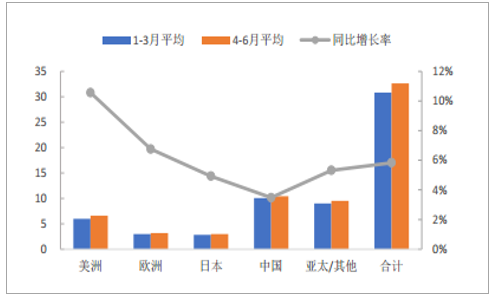

17Q2 全球半导体单季度销售收入创二季度历史新高。17Q2 全球半导体行业实现收入达到 979 亿美元,同比增长 24%,环比增长 6%。其中,6 月份收入达到 326 亿美元,同比增长 24%,环比增长 2%,也创下 6月份历史上的新高。

2017 年前二季度全球半导体销售情况(十亿美元)

数据来源:公开资料整理

2017 年 6 月全球半导体销售情况(亿美元)

- | 2017 年 6 月 | 2017 年 5 月 | 2016 年 6 月 | 环比增长率 | 同比增长率 |

美洲 | 6.59 | 6.27 | 4.94 | 5.10% | 26.92% |

欧洲 | 3.16 | 3.11 | 2.68 | 1.61% | 16.04% |

日本 | 2.98 | 2.95 | 2.52 | 1.02% | 17.06% |

中国 | 10.41 | 10.25 | 8.29 | 1.56% | 23.64% |

亚太/其他 | 9.5 | 9.43 | 7.95 | 0.74% | 18.62% |

合计 | 32.64 | 32 | 26.38 | 2.00% | 21.30% |

数据来源:公开资料整理

WSTS 等权威机构纷纷上调 2017 年半导体销售增速。2016 年全球半导体市场规模为 3389 亿美元,仅增长 1.1%,去年 WSTS 预测 2017 年全球半导体市场规模将增长 11.5%,达到 378 亿美元。鉴于 2017Q2 半导体增长创记录的发展态势,2017年 8 月 WSTS 上调全球半导体市场增速为 17%(远超过去 21 年的 CAGR 增速4.2%),市场规模达到 3970 亿美元,并预测 2018 年增速为 4.3%,首次超过 4140 亿美元。2017 年全球 IC 市场产值同比增速从年中预测的 16%上调至 22%,IC 出货数量增速从年中预测的 11%上调至 14%,这很大程度上源自 DRAM 和NAND Flash 市场高增长(预计分别增长 75%、44%)。存储器自去年年中开始涨价,成为全球半导体行业复苏的重要力量之一。2017 年 DRAM 的 ASP 将上涨 77%,其全球市场规模将达到 720 亿美元,NAND Flash的 ASP 将上涨 38%,其全球市场规模将达到 498 亿美元,总体看全球存储器市场 2017年将成长 55%,2018 年则将增长 11%。不考虑存储器(DRAM、NAND Flash)的影响,IC Insights 预计 2017 年全球半导体市场将成长 9%。微控制器、逻辑芯片、模拟芯片、传感器等领域也将实现不同程度的成长。我们认为,2017 年半导体最大的增长品种包括存储器、模拟电路、传感器等,增长区域主要来自亚太(特别是中国)和美国。

2016 年~2019 年全球半导体行业销售规模

销售额预测(百万美元) | 同比增长率(%) | |||||||

- | 2016 | 2017E | 2018E | 2019E | 2016 | 2017E | 2018E | 2019E |

北美洲 | 65,537 | 79,555 | 83,464 | 83,116 | -4.7 | 21.4 | 4.9 | -0.4 |

欧洲 | 32,707 | 37,760 | 39,639 | 39,998 | -4.5 | 15.4 | 5 | 0.9 |

日本 | 32,292 | 36,005 | 37,331 | 37,358 | 3.8 | 11.5 | 3.7 | 0.1 |

亚太 | 208,395 | 243,328 | 253,087 | 250,621 | 3.6 | 16.8 | 4 | -1 |

全球合计 | 338,931 | 396,649 | 413,522 | 411,094 | 1.1 | 17 | 4.3 | -0.6 |

分立半导体 | 19,418 | 21,299 | 22,168 | 22,744 | 4.3 | 9.7 | 4.1 | 2.6 |

光电子 | 31,994 | 33,403 | 34,574 | 35,405 | -3.8 | 4.4 | 3.5 | 2.4 |

传感器 | 10,821 | 12,336 | 13,135 | 13,899 | 22.7 | 14 | 6.5 | 5.8 |

集成电路合计 | 276,698 | 329,611 | 343,645 | 339,045 | 0.8 | 19.1 | 4.3 | -1.3 |

模拟 | 47,848 | 51,663 | 54,284 | 56,129 | 5.8 | 8 | 5.1 | 3.4 |

微控制器 | 60,585 | 62,829 | 65,173 | 66,907 | -1.2 | 3.7 | 3.7 | 2.7 |

逻辑芯片 | 91,498 | 99,558 | 102,609 | 105,088 | 0.8 | 8.8 | 3.1 | 2.4 |

存储器 | 76,767 | 115,561 | 121,579 | 110,921 | -0.6 | 50.5 | 5.2 | -8.8 |

所有产品合计 | 338,931 | 396,649 | 413,522 | 411,094 | 1.1 | 17 | 4.3 | -0.6 |

数据来源:公开资料整理

从细分产品领域看,除了存储器,MCU、信号转换芯片、计算机及外围芯片、车载专用逻辑芯片、工业用逻辑芯片等领域将实现两位数以上增长。从全球来看,2017 年车载专用逻辑芯片、工业及其他用途逻辑芯片、车载专用模拟芯片市场规模将分别实现 48%、32%、18%,此外,信号转换芯片(ADC、DAC)、32 位 MCU、计算机及外围芯片、电源管理模拟 IC、16 位 MCU 市场规模将分别实现 13%、12%、11%、11%、10%的增长。

费城半导体指数叠创新高。费城半导体指数(Philadelphia Semiconductor Index)是全球半导体产业景气度的主要领先指标之一,涉及半导体设计、制造、设备、材料、销售等环节的全球顶级半导体企业,包括应用材料(Applied Materials)、超威(AMD)、博通(Broadcom)、飞思卡尔(Freescale)、英飞凌(Infinenon)、英特尔(Intel)、美光(Micron)、意法半导体(STMicroelectronics)、德仪(TI)、赛灵思(Xilinx)、国家半导体(National Semiconductor)、科磊(KLA-Tencor)、泰瑞达(Teradyne)、诺发(Novellus Systems)、Maxim、Marvell Technology、Linear Technology、Altera、台积电、ADR 等。

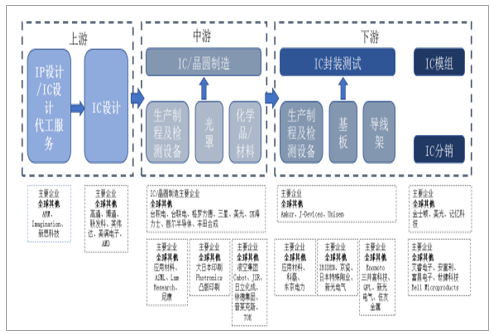

全球半导体产业链及主要企业

数据来源:公开资料整理

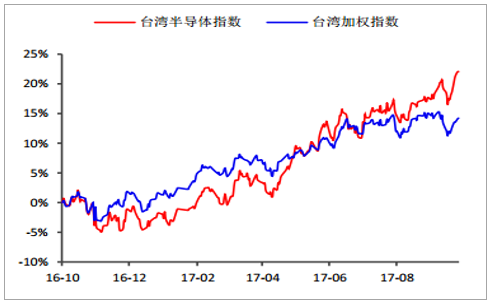

台湾半导体指数跑赢台湾加权指数。中国台湾是全球最大的晶圆代工基地,也是半导体 Foundry 专业代工模式最早的发源地,主要半导体企业包括台积电、联华电子、日月光、矽品、南茂、力成、旺宏、华邦电等。2017 年上半年台湾 IC 产业产值(包括 IC 设计、IC 制造以及 IC 封装测试)为新台币 1.144 万亿元,同比下降 0.13%,其中 IC 制造为新台币 6268 亿元,同比增长 2.23%。

费城半导体指数远远跑赢纳斯达克指数

数据来源:公开资料整理

台湾半导体指数跑赢台湾加权指数

数据来源:公开资料整理

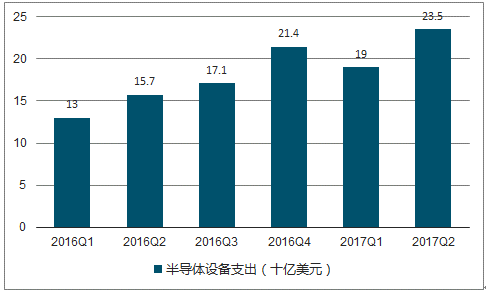

全球半导体设备销售额再一次创历史新高,反应下游晶圆代工厂商、IDM 企业扩产动力充足。2017Q2 全球半导体制造设备成交金额达到 141 亿美元,同比增长 35%,创下季度历史最高纪录,比 17Q1 历史记录高出 8%;2017年 8 月北美半导体设备制造商出货金额达到 21.8 亿美元,同比增长 27.7%,环比 7 月下滑 3.9%(环比下滑主要是 7 月基数较高影响)。

2016Q1~2017Q2 全球半导体设备支出(十亿美元)

数据来源:公开资料整理

由于存储器需求旺盛,作为 DRAM 和 3D NAND Flash 重要产地的韩国今年继续成为全球半导体设备最大市场,其次是作为晶圆代工基地的中国台湾和中国大陆。

2017Q2 全球半导体设备销售状况

- | 2017Q2 | 2017Q1 | 2016Q2 | 环比增速 | 同比增速 |

韩国 | 4.79 | 3.53 | 1.53 | 36% | 212% |

台湾 | 2.76 | 3.48 | 2.73 | -21% | 1% |

中国大陆 | 2.51 | 2.01 | 2.27 | 25% | 11% |

日本 | 1.55 | 1.25 | 1.05 | 24% | 47% |

北美 | 1.23 | 1.27 | 1.2 | -3% | 3% |

欧洲 | 0.66 | 0.92 | 0.37 | -29% | 76% |

世界其他 | 0.62 | 0.63 | 1.31 | -1% | -53% |

总计 | 14.11 | 13.08 | 10.46 | 8% | 35% |

数据来源:公开资料整理

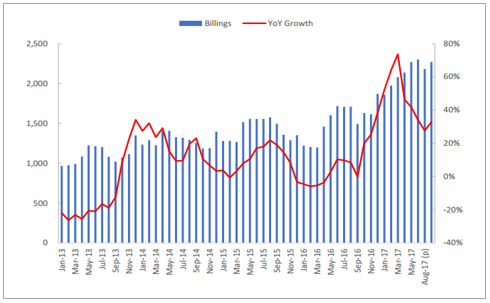

受益半导体行业高景气,2017 年以来,北美半导体设备商取得全球订单的 3 个月移动平均金额约为 21.34 亿美元,相较于去年同期增长幅度位 47.78%。

2013~2017 年 8 月年北美半导体制造商月度全球订单及增长率(单位:百万美元)

数据来源:公开资料整理

2017~2019 年全球晶圆出货量预计将持续增长。2017 年硅晶圆出货实际出货将超过去年的预测值,并且将持续增长。硅晶圆是制造集成电路最重要的基础原材料之一,硅晶圆出货量是全球半导体产业景气度的先行指标,出货量创新高一方面是全球芯片代工厂和 IDM 厂商积极备货的原因,特别是中国芯片制造产能扩张带动的需求,另一方面反应了消费电子、汽车电子、通讯、物联网、计算机、工控等下游产业对芯片的强劲需求。

2017 年-2019 年全球硅晶圆出货量预计将持续走高

说明 | 2014 | 2015 | 2016 | 2017E | 2018E | 2019E |

亿平方英寸 | 98.26 | 102.69 | 105.77 | 114.48 | 118.14 | 122.35 |

同比增长率 | 11% | 4.5% | 3.0% | 8.2% | 3.2% | 3.6% |

数据来源:公开资料整理

从全球最大晶圆代工厂商台积电看,晶圆代工需求持续增长。受益苹果发布 iPhone8/8plus/X,作为苹果 A11 处理器的芯片代工企业,台积电 17Q3 实现营收2521.1亿新台币,为今年以来单季最高,环比增长 17.9%,同比下降 3.2%;综合毛利率为 49.9%,环比、同比分别下降 0.9、0.8 个百分点,主要受 12 寸硅片等原材料涨价影响;净利率为 35.7%,环比增长 4.7 个百分点;等效 12 英寸晶圆出货量为 2.744 百万片,环比增长 8.3%、同比增长4%,尽管收入同比小幅下降,但晶圆出货反映下游系统厂商的代工需求在持续增长。

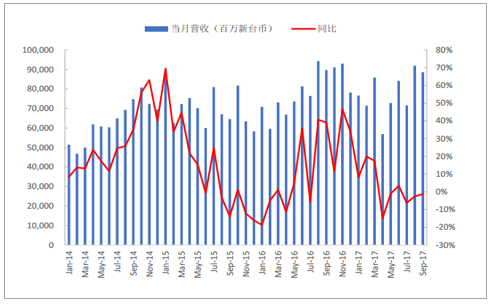

近三年台积电单月营收及同比增长率

数据来源:公开资料整理

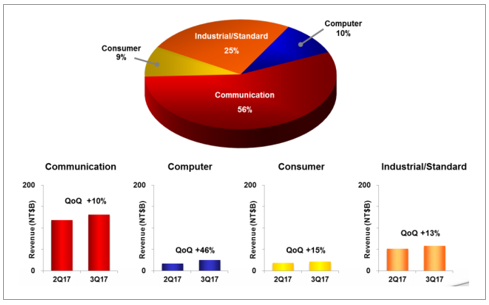

从下游应用来看,17Q3 台积电营收按应用分布为:通信(56%)、工业/标准品(25%)、计算机(10%)、消费(9%)。从下游领域的营收环比增长来看,计算机环比增长 46%、消费环比增长 15%、工业/标准环比增长 13%、通信环比增长 10%。

17Q3 台积电营收按照下游应用领域占比

数据来源:公开资料整理

摩尔定律继续演进,28 纳米及以下制程技术节点占营收比重大。从制程节点占收入比例来看,17Q3 台积电 28 纳米及以下制程技术占总营收比例创下今年以来新高:16/20 纳米、28纳米、40/45 纳米、10 纳米、65 纳米、0.15/0.18 微米分别占总营收的 24%、23%、12%、10%、10%、10%。

17Q3 台积电各制程节点占营收比例

数据来源:公开资料整理

二、对比中美半导体产业基本数据,半导体进口替代成趋势(一)美国处于全球半导体价值链顶端,中美半导体差距持续缩小

美国半导体产业是全球的领导者,拥有全球市场份额的一半。2016 年美国半导体企业实现总销售额达到 1640 亿美元。美国半导体行业从业人数达到 25万人,带动的相关行业从业人数达到 1 百万人。将近一半的美国企业将先进半导体制造工厂设在美国。

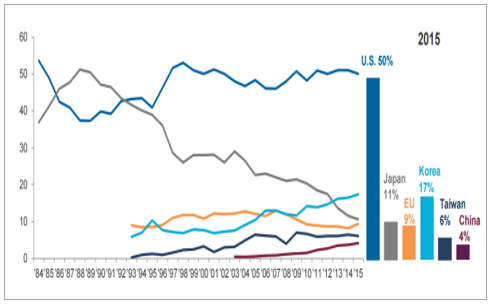

2015 年美国半导体企业在全球的市场份额占据半壁江山

数据来源:公开资料整理

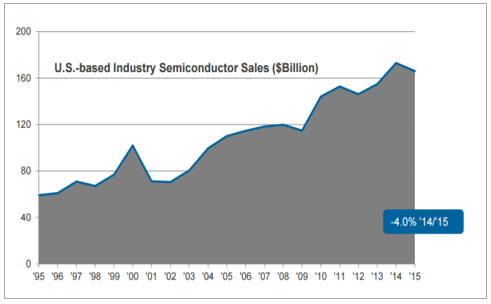

半导体是美国第三大出口产业,2015 年出口总值达到 420 亿美元,仅次于飞机(1190亿美元)、汽车(550 亿美元)。从电子产品角度看,半导体是美国电子产品出口金额最高的元器件,远高于计算设备、电话、计算机等领域。美国半导体企业超过 80%的销售额来自美国之外的海外市场。总部位于美国的半导体企业营收总和在过去 20 多年持续增长,仅在 2001~2002 年、2008~2009 年等少数时间段表现为下降,2001~2002 年主要是受互联网泡沫破灭影响,2008~2009 年主要受金融危机带来的需求下降影响。

1995~2015 年总部位于美国的半导体企业销售总额不断增长(单位:10 亿美元)

数据来源:公开资料整理

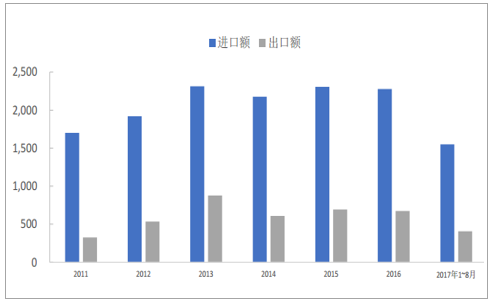

对比之下,尽管亚太地区是全球最大的区域性半导体市场(约占 60%),但 2015 年中国半导体产业在全球的份额仅为 4%,低于日本、韩国、欧盟、台湾等地区。集成电路进口金额维持在2100~2300亿美元,供需缺口仍然巨大。国内进口的产品主要包括存储芯片(DRAM、NAND Flash)、处理器(CPU、GPU)、逻辑芯片、微控制器(MCU)等核心通用芯片,高端传感器也依赖进口。2017年1~6月中国进口集成电路1727.4亿块,同比增长12.6%;进口金额1085.1亿美元,同比增长9.4%。出口集成电路929.5亿块,同比增长11.2%;出口金额287.7亿美元,同比增长9.4%。

2011~2017 年 8 月中国半导体进出口分析(单位:亿美元)

数据来源:公开资料整理

半导体是技术创新和研发驱动的行业。以美国为例,半导体产业是美国制造工业体系中最具创新活力的产业,研发费用约占营收的五分之一,这个比例位居 2016 年美国所有产业中第二位。包括 Fabless 在内的美国半导体企业研发投入和资本支出总额为 554 亿美元,1995 年~2015 年以年均 9.5%的比例线性增长,该投资水平并没有受到产业周期、市场波动影响。

于半导体产业,每年美国总体的研发投入和资本开支是非常高的,而且是持续性的,因为这对维持半导体产业的竞争优势至关重要。研发投入主要是用于开发新技术、新产品,资本开支主要用于新建工厂和设备以及旧厂设备升级等。过去 20 年,美国半导体产业每年的研发投入占销售收入比例均超过 10%,这在美国所有产业中是独一无二的。从人均资本开支和研发投入来看,2015 年美国该数字超过 14 万美元,创下历史新高。

相关报告:智研咨询发布的《2018-2024年中国半导体专用设备市场分析及发展趋势研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国半导体二极管行业市场现状分析及发展前景研判报告

《2024-2030年中国半导体二极管行业市场现状分析及发展前景研判报告》共十四章,包含2024-2030年半导体二极管行业投资机会与风险,半导体二极管行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。