1、炼油主体趋于多元化

炼油行业主体多元化趋势开始显现。截止 2016 年底,中国地方炼油厂总数达到 140 家,原油一次加工能力为 1.93 亿吨,占全国炼油总能力的 1/4,平均单厂规模为 140 万吨。中国石油与中国石化炼油总能力占全国炼能比例分别为 23%与 38%,中国海油,中化,中国兵器,中国化工以及延长石油合计炼能占比约 14%。

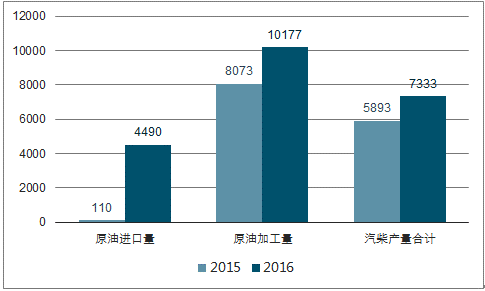

地炼崛起,推动炼油行业多元化。2016 年地方炼厂崛起,在原油进口量、开工率、加工量、产品市场份额等方面表现亮眼,推动我国炼油行业多元化。

原油进口方面:地炼突破原料难题,2016 年进口原油达 4490 万吨,原油进口增加量占全国总增量的 74.4%。

开工率方面: 2016 年地炼开工率约 52%,同比增长 10.7%,部分地方炼厂基本满负荷开工。

原油加工量方面:地炼原油加工量达 1.02 亿吨,同比增长 3.3%,占全国总加工量的 18.8%。

油品产出方面:地炼汽油及柴油产量达 7333 万吨,同比增长 24%,汽柴油市场份额增至 23.8%。

2015-2016 地炼加工情况对比

数据来源:公开资料整理

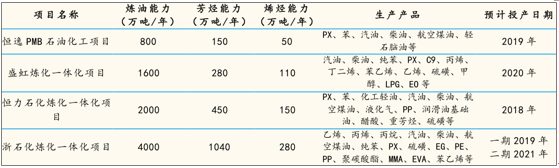

炼油民企登台, 民营大炼化 引领行业转型升级。民营大炼化项目,包括恒逸 PMB石油化工项目、盛虹炼化一体化项目、恒力石化炼化一体化项目、浙石化炼化一体化项目,四个项目装置更完备、工艺更先进、炼油规模大,项目芳烃产量高于传统炼厂,产品类型更丰富,有望引领行业发展方向,对推动行业转型升级起到积极的示范作用。

2、打破垄断,民营大炼油项目大放异彩

民营大炼厂即将上马引关注,炼油民企将崭露头角。荣盛、巨化、桐昆三家民企控股(3 家合计占股 91%)的浙石化上马 4000 万吨/年的炼化一体化项目,该项目是当前国内建设规模和投资最大的炼化一体化项目。恒力石化上马 2000 万吨炼化一体化项目,此外,还有盛虹 1600 万吨/年炼化一体化项目、恒逸文莱 PMB 800 万吨/年石油化工项目上马。四个大型炼化一体化项目相继上马,引发业界广泛关注,它们的上马将对国内炼油格局产生巨大冲击,炼油民企即将崭露头角。

四大炼化一体化项目优势明显。四大民营炼油项目装置采用炼油、芳烃、乙烯一体化加工模式,生产产品多样化,其芳烃产能高于传统炼厂,并配套烯烃及烯烃下游装置。四家炼厂将努力提高 PX 产量配套自身 PTA 装置,在国内成品油产能过剩的状况下,尽量平衡成品油、芳烃及烯烃的产出。

四大民营炼化一体化项目上马影响 PX 供需格局 。据华瑞资讯统计,2016年我国 PX产量 991 万吨,进口 PX1236 万吨,进口依存度高达 55.7%,若此四家炼化一体化项目投产,将增加 1400 万吨/年的 PX 产能(浙石化以一期 520 万吨/年 PX产能计),届时有望解决我国 PX进口依存度高的问题。此外,四家一体化项目将推动我国炼厂转型升级,促进我国“炼油-PX-PTA-聚酯”产业链的完善,并对国际 PX产业格局产生巨大冲击。

四家民营大型炼油项目基本情况

数据来源:公开资料整理

3、炼油企业竞争力对比:两桶油 VS 地炼VS 民营大炼化项目

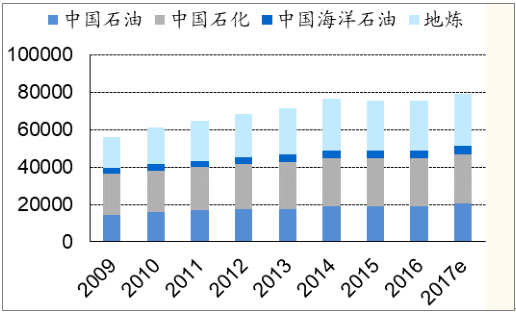

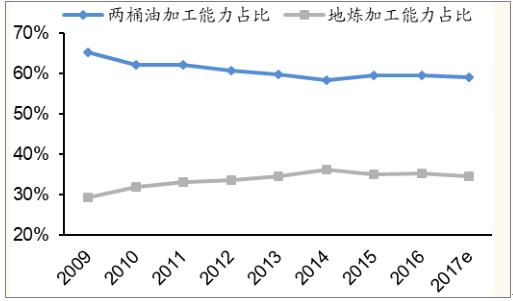

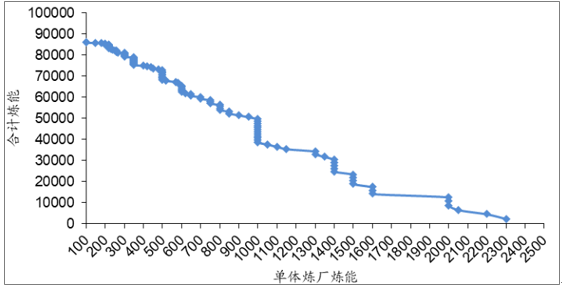

加工能力:总量突出,规模分化

原油加工能力方面:两桶油占绝对优势 ,民营大炼化后来居上 。长期以来,两桶油在原油加工能力上占据绝对优势,据中石油经研院统计,2016 年两桶油加工能力合计为 4.487 亿吨,占全国总加工能力的 59.5%。虽然自 2009 年以来,两桶油加工能力合计占比有下行趋势,但仍一直保持在 58%以上的占比。炼厂方面,去年国内炼能排名前十的炼厂中,两桶油占 9 席,其中中石化占 7席,中石油 2 席,而地炼仅 1 家入围。民营大炼化项目投产之后,加工能力版图将出现变化,民营炼化单体炼能将大举超过三桶油,盛虹石化大炼化炼油能力 1600 万吨/年,浙石化一期炼油能力 2000 万吨/年,恒力石化炼油能力 2000万吨/年。

三桶油及其他原油加工能力及预测(万吨 / 年)

数据来源:公开资料整理

两桶油及地炼原油加工能力占比

数据来源:公开资料整理

原料方面:原油进口权逐步放开,原料短缺问题逐步缓解长期以来,两桶油原料优势明显,地炼捉襟见肘。两桶油既有自己的油田,又一直享有“三权”(进口原油使用权、原油进口权及成品油出口权),中石油更多使用自身油田开采的原油,中石化则是多使用进口油,两者相对比,中石油原料成本较低。

但随着原油进口权逐步放开,地炼开工率上升,成品油市场份额较之前有大幅提升 。

两权放开前,地炼原料依赖燃料油。在2015 年“两权”(进口原油使用权及原油进口权)放开前,地炼大多没有稳定的原油来源,其原料主要为国际期货市场进口的燃料油。加工燃料油成本高、污染大。“进口燃料油”实际上是含硫量高、加工成本高、收油率低的劣质渣油,这些燃料油的炼制,往往会带来腐蚀设备、污染环境的负面影响。

2015年两权下放地炼,基本满足地炼需求 。2015 年国家发改委首次出台相关文件允许符合条件的地方炼油厂在淘汰一定规模落后产能或建设一定规模储气设施的前提下使用进口原油。2017 年国家发改委发布《关于有关原油加工企业申报使用进口原油问题的通知》,指出 5 月5 日起停止接收有关原油加工企业使用进口原油的申报材料,意味着历时两年的进口原油使用权申请告一段落。但此次的原油进口权审批停止并不应该被视为进口权再次收紧的信号,而是因为产能符合要求的地炼已经基本拿到了所需的原油配额。

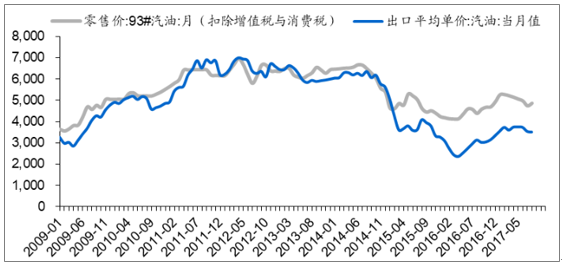

渠道方面:国内销售终端为王,外销受政策限制且利润不佳

国内加油站分布情况。中国成品油消费中,汽油消费流通主要通过加油站,70%左右的柴油消费量通过加油站流通。据卓创资讯数据,截止 2016 年底,中国加油站总数逼近 10 万座,其中民营加油站占比在43.34%,中石化占比在 31.62%,中石油 21.5%,外资品牌占比2.11%,中海油、中化及地方炼厂的加油站占比不足 1%。地方炼厂在缺乏终端销售渠道的情况下只能将油通过批发方式卖给加油站,在炼能过剩的情况下,批零价差持续拉大,目前 93#汽油批发价与零售价差额已经到了 1100 元/吨。

成品油出口配额制。从今年商务部及海关总署公布的加工贸易成品油出口配额来看,前三批中均未有地炼获得成品油出口配额,在国内炼油能力过剩和成品油供过于求的境况下,地炼企业将面临更高的库存压力;相比之下,中石油、中石化今年分别累计获得 670 和 1380 万吨的出口配额,这些可观的配额将对两桶油调剂自身的产销大有裨益。

国内汽油出口海外利润不足(元 / 吨)

数据来源:公开资料整理

产业链布局:两桶油产业链一体化优势,地炼以炼油为主,民营大炼化项目优势在配套两桶油一体化优势明显。两桶油业务产业链完备,石油上中下游业务基本全覆盖,具体来看两家各有侧重,石油上游业务中石油占优,中下游方面则是中石化占优。2000 年经历重组后,中国石油的一部分油田勘探开采企业划归中国石化,中国石化的一部分炼油企业、销售企业划归中国石油,两桶油自身短板业务得以补强,两者从而实现了自身上中下游产业链一体化,自身产销调剂能力强,加之自身的行业影响力,两桶油在抗风险方面较地炼有绝对优势。

地炼产业链简单,业务以炼油为主。地炼主攻炼油,产业链向上无油气资源开采,向下销售能力较薄弱,拥有的加油站数量远不及两桶油。目前,地炼主要通过国企采购、商贩批发和自身销售三种渠道进入市场,销售价格受制于市场及客户端不稳定、原料获取困难、产业链不完善等因素,销售运营风险敞口较大。地炼装置主要常减压、催化裂化、延迟焦化、加氢等装置,产品主要是汽柴油,2016 年汽柴总产率达 72%。诸如乙烯裂解、PX、PTA 等化工方向很少涉足。地炼的业务结构决定了其对成品油市场的依赖性,经营风险相对较大。

民营大炼化高举高打,配套完整芳烃产业链。民营大炼化项目特点在于高举高打,项目炼油能力大,投资额度大,建设周期长,同时由于投入炼化的民营企业主要来自聚酯 PTA 产业,因此大炼化装置特点为大芳烃小炼油。大炼化装置主要布置在沿海地区,因此可以充分享受进口低成本原料油优势。同时一体化大炼油设备由于规模大,投资额大,根据投资曲线公式,炼厂成本与规模之间为指数关系,炼厂规模越大,单位加工量成本越低,因此民营大炼化项目在单位原油加工成本上具有竞争优势。

4、未来国内炼化行业

(1) 竞争加剧,小产能逐步退出

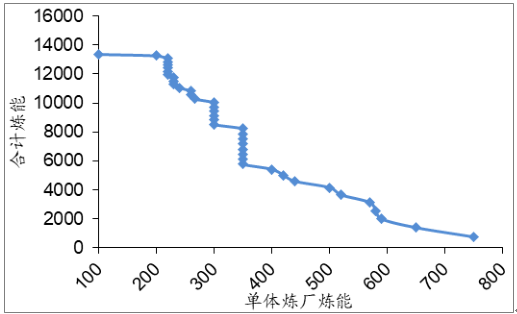

我国炼厂产能产能结构性过剩已成必然趋势,主要过剩的特点是:(1)一体化产能不足,简单炼厂数量较多;(2)大装置炼厂不足,小炼厂过剩;(3)先进产能不足,落后产能过剩。因此在未来竞争加剧的情况下,一大批竞争力较弱的炼厂将面临淘汰。我们仅从一般来说大规模炼厂的深度加工能力配置较强,一体化程度也一般较高,竞争力也较强,因此我们简单地用炼厂的规模大小对炼厂竞争力进行划分。三桶油与山东地炼属于大规模与小规模炼厂并存的情况。三桶油中 500 万吨以下的炼能占比较少,只有 11 家,占比 17%。山东地炼 500 万吨以下炼能占比较大,总计 32 家,占比 82%。

(2)油品升级提高国内零售准入门槛,出口渠道放开可缓解低端炼厂运营压力

未来我们认为成品油发展的两条路径,一方面可通过加速国内油品质量升级,通过提高国内零售市场的准入门槛来促进国内成品油供给结构的升级。油品质量升级需要炼厂投入资本用于加氢精制等二次加工装置的建设,未来难以进行资本投入的炼厂将面临国内成品油零售准入风险。另一方面可通过放开出口渠道促使部分过剩成品油出口海外以缓解国内供给压力。由于亚太其他地区的成品油标准低于我国,现有炼厂的加工能力即可以满足海外成品油市场需求,因此通过放开部分出口限额的方式促使国内过剩的低质成品油出口海外是调节国内市场供给压力的方式。

(3)掌握原油定价,降低原油进口成本,提升成品油出口竞争力

考虑到未来中国炼厂将与中东,北美以及欧洲地区炼厂争夺亚洲地区的成品油市场份额。中国炼厂与中东、北美、欧洲炼厂竞争的主要劣势在于其他三地炼厂的原油进料均来自当地生产,而中国原油需要从国外进口。那么未来中国与中东及其他地区成品油竞争的主要几个发力点在于:1)掌握原油定价权,降低两地原油进料成本差异;2)缩短原油运输距离,节省原油运输费用;3)通过调整结构,扩大规模等手段降低原油加工成本;由于原油的运输费用原本就低于成品油运输费用,二者的运输价差也为国内成品油出口亚太地区提供一定的利润空间。

三桶油炼能结构(万吨 / 年)

数据来源:公开资料整理

山东地炼炼能结构(万吨 / 年)

数据来源:公开资料整理

2020 年我国炼厂炼能结构(万吨 / 年)

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国炼油市场深度监测与发展前景评估报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国炼油行业发展现状调查及市场分析预测报告

《2024-2030年中国炼油行业发展现状调查及市场分析预测报告》共九章,包含2024-2030年全球炼油产业发展趋势分析,2024-2030年中国炼油行业投资战略分析,2024-2030年中国炼油行业发展策略分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。