1、 混凝土机械是重要的工程机械品类

混凝土机械主要分为四大类产品:泵车和泵、搅拌车和搅拌站。这四类产品作用各不相同,搅拌站将混凝土生产出来,再由搅拌车运输到施工现场,通过泵车或者混凝土泵将混凝土泵送到浇筑地点。

混凝土机械产品

混凝土机械产品 | 产品构成 | 用途 |

混泥土搅拌站 | 搅拌主机、物料称量系统、物料输送系统、物料贮存系统和控制系统 | 生产混凝土 |

混泥土搅拌车 | 卡车、搅拌桶 | 在运输过程中会始终保持搅拌筒转动,以保证所运载的混凝土不会凝固。 |

混凝土泵车 | 载重汽车、泵体、输送管 | 通过动力分动箱将发动机的动力传送给液压泵组或者后桥,液压泵推动活塞带动混凝土泵工作,然后利用泵车上的布料杆和输送管,将混凝土输送到一定的高度和距离。 |

混凝土泵 | 泵体、输送管 | 利用压力将混凝土沿管道连续输送的机械,主要应用于房建、桥梁及隧道施工。 |

数据来源:公开资料,智研咨询整理

从单体价值量来看,混凝土搅拌站单价约 180~300 万元,搅拌车单价约 30~40 万,泵车单价为 200~300 万元,车载泵单价 60-80 万元,拖泵单价较低约 5-6 万元。正常来说,1 个搅拌站配 1 台泵车,1 个拖泵或者车载泵,6 台左右搅拌车,整套设备价值量约 500~1000 万元。

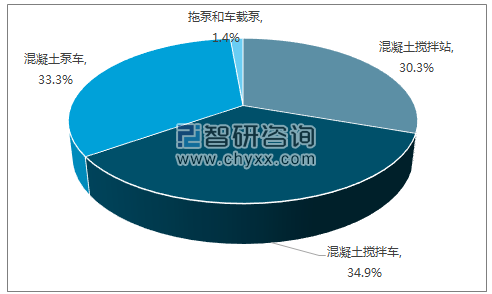

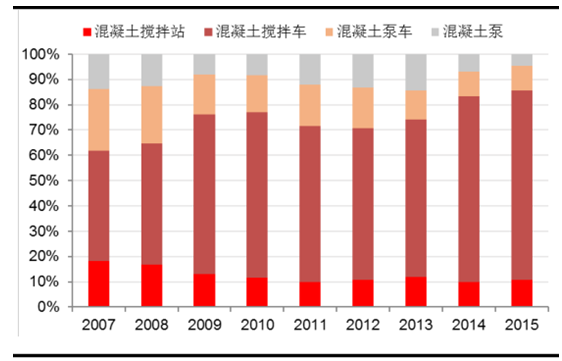

从 2015 年的市场规模来看,混凝土搅拌车和泵车市场规模大约为 150 亿元,合计占混凝土机械比重为 70%,搅拌站的市场规模约 60亿,而混凝土泵的市场规模只有 3 亿元。从混凝土机械产品数量来看,搅拌车数量占比呈现逐步上升的趋势,从 2007 年的 44%上升至 2015 年的 75%。

搅拌车和泵车合计价值量占比

数据来源:公开资料,智研咨询整理

混凝土搅拌车数量占比呈上涨

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国混凝土机械行业深度分析与发展战略咨询报告》

2 、混凝土机械发展和城镇化率高度相关

我们根据显示数据分析、进出口数据对市场规模进行测算,不考虑不同品牌机械单价的差异情况下,以 2016 年为例,国内市场规模测算方法如下:①通过协会对混凝土机械各产品的销售统计量乘以各产品单价得到销售额;②2016 年国内市场规模=2016 年混凝土机械销售额+进口金额-出口金额算出2016 年混凝土机械市场规模约 170 亿元。

结合此前挖掘机深度报告中对各类工程机械品类的测算,我们发现 2011 年国内混凝土机械市场规模为 520亿元,占工程机械行业比重为 17.7%,在工程机械各品类中排名第三;受行业景气度下降影响,2016 年国内混凝土机械市场规模降至约 170亿元,

2011 年混凝土机械在国内工程机械中价值占比 17.7%

数据来源:公开资料整理

2016 年混凝土机械在国内工程机械中价值占比 15.8%

数据来源:公开资料整理

备注:国外将叉车行业区别于工程机械行业,国内将叉车行业归于工程机械行业。

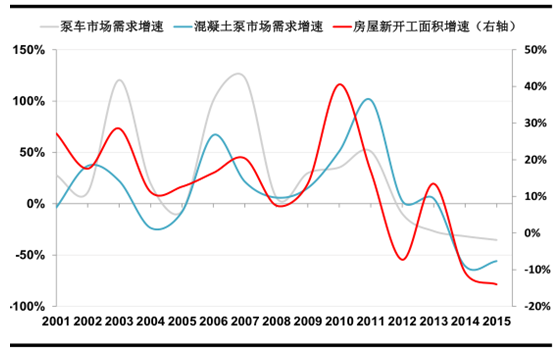

中国和发达国家的混凝土机械价值量排名差距较大,主要因为混凝土机械和城镇化率息息相关,根据发达国家的经验,当城镇化率达到 80%之后,混凝土机械保有量会逐渐缩小。而目前我国的城镇化率不到 60%,混凝土机械未来尚有发展空间。同时我们以泵送设备为例,测算了泵送设备和房地产新开工面积的相关系数,同样发现两者的相关系数高达 0.81。

我国泵送设备与房地产相关性

数据来源:公开资料整理

3、 混凝土机械集中度总体呈提升趋势,细分产品又有分化

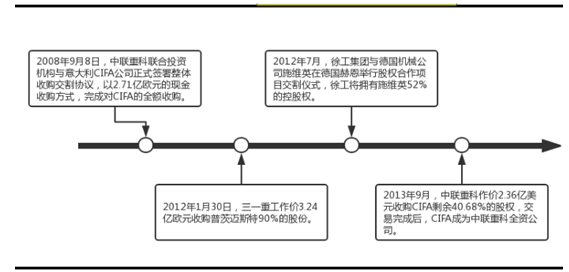

随着三一重工、中联重科、徐工机械等中国工程机械企业完成对混凝土机械国际“三巨头”的收购,中国企业在全球混凝土机械的市场占有率逐步提升。2008 年 9 月,中联重科联合 PE 机构实现对意大利CIFA 公司的收购。CIFA 是一家意大利的工程机械制造商,收购前是欧美排名第二的混凝土输送泵、泵车制造商。2012 年 4 月,三一完成对德国普茨迈斯特(大象)的收购,作价 3.6 亿欧元,三一通过并购实现了公司的国际化。2012 年 7 月徐工集团与施魏英完成股权交割仪式,完成后徐工集团持有施魏英 52%的股权,施维英是德国老牌混凝土机械生产商,2011 年销售额排名全球工程机械第 38 位。

三大巨头被收购时间轴

数据来源:公开资料整理

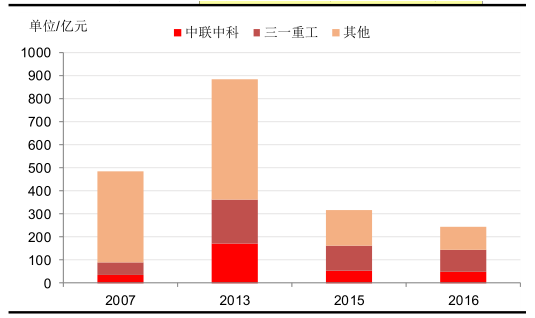

2007 年普茨迈斯特混凝土机械相关业务实现营业收入 13.69 亿美元,占全球市场份额的比重约为 21.5%,以此推算混凝土机械全球市场规模约为 480 亿人民币,2007 年中联重科和三一重工占全球市场份额占比约为 18%。2013 年全球混凝土机械市场规模约为 142 亿美元,折合人民币 880 亿元,中联重科和三一重工收购海外资产后全球市占率上升至 41%。根据草根调研的情况,2015 年和 2016 年全球市场规模分别约为 314 亿元和 242 亿元,2015~2016 年三一重工和中联重科合计在全球市占率为 50.75%和 60%。

全球混凝土机械市场规模及竞争格局

数据来源:公开资料整理

4、 国内行业竞争格局出现分化,中高端市场集中度提升较快

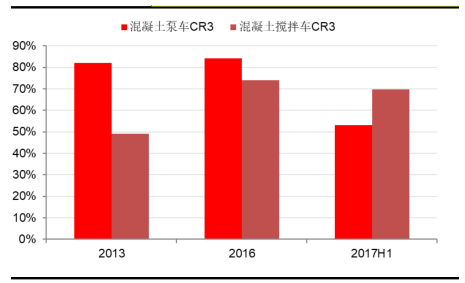

市场对国内混凝土机械行业的认知是三一重工和中联重科占据了行业 85%的市场份额。实际上,根据产业链调研,和市场预期不同,混凝土机械行业的 CR2 实际远低于这个数值,CR2 占比 85%只考虑到 40 米以上泵车和商混搅拌站。根据调研,2013 年混凝土泵车和搅拌车的 CR3 约为 82%和 49%,2016 年泵车 CR3 约为 84.1%,搅拌车 CR3 大幅上升至 74%左右,但是 2017 年上半年泵车的行业集中度下降到 53%左右,搅拌车的行业集中度也有所下滑。具体来看行业集中度呈现出分化的状态,在中高端产品系列,国内龙头企业的市场占有率快速提升,比如臂长 50M 以上的高米段泵车 CR2 已经上升到了 90%左右;技术含量和附加值较低的臂长 30 米以下泵车市场集中度有所下降,主要因为技术门槛较低,行业复苏后中小企业快速涌入。我们认为龙头企业未 来有望充分发挥其规模和技术优势在中低端市场获得更高的份额。

受低端产品影响,泵车和搅拌车总体集中度有所集中

数据来源:公开资料整理

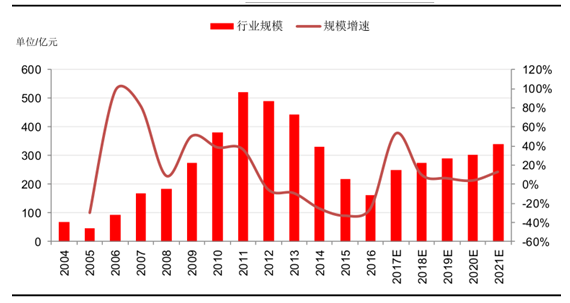

5、 行业短期增速超预期,中长期稳态增长

混凝土机械在 2012 年之前高歌猛进,基建和房地产投资都处于高速增长期,带动混凝土机械进入黄金年代,但是 2012 年后随着固定资产投资增速的下行,加之此前需求透支,混凝土机械行业发生断崖式的下滑,直到 2017 年才逐渐复苏。

从短期来看,混凝土机械 2017 年市场规模 同比增长 将 达到 53% 。从工程机械的传导链条来看,在工程项目开工前期,挖掘机是重点购买的设备,挖机销售数据会率先增长,然后是起重机销售数据跟进,最后轮到混凝土机械。截止 2017 年 7 月,挖机销量已经连续 13 个月保持高增长,汽车起重机已经连续 10 个月保持高增长,工程机械行业走出底部态势确立,混凝土设备作为工程项目中后期介入的机型,2017 年以来景气度明显回升,有望超预期增长。

从中长期来看,我们认为混凝土机械行业的高增长不可持续,2017 年的高增长是多重利好叠加导致,①房地产投资增速超预期,基建投资增速保持在高位;②更新换代需求之前因为行业景气度较差受到抑制,部分更新换代需求在 2017 年集中爆发;③2016 年市场规模仅 170 亿元,基数较低,多种因素叠加造成了 2017 年行业增速的高爆发,但是从市场规模的绝对值来看,2017 年市场规模约 250 亿元,和 2009 年相似,我们认为行业未来增速约 5%~10%。

2017~2021 年混凝土机械市场规模

数据来源:公开资料整理

6、 展望未来,稳态增长可期

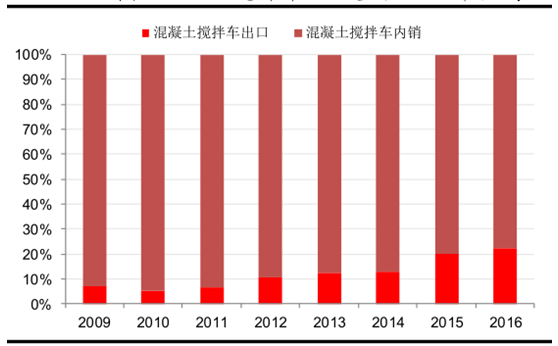

(1)出口销量逐年提高,搅拌车表现尤其亮眼

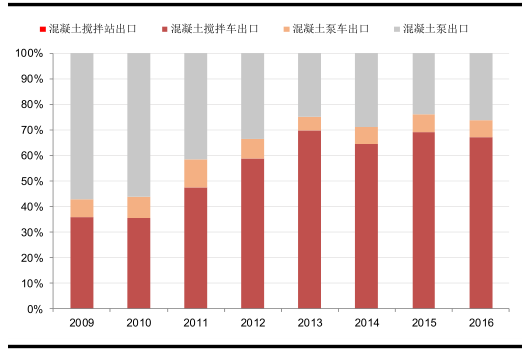

尽管近年来混凝土机械行业整体销量持续下行,但混凝土机械出口却保持稳步增长。以搅拌车为例,2009 年搅拌车出口数量占比仅为7.08%,而到 2016 年这一比例提升至 22.49%。

搅拌车出口量占比逐年提高

数据来源:公开资料整理

搅拌车成为出口销量主力

数据来源:公开资料整理

从数量上看,混凝土机械的出口主力略有变化,之前出口数量最多的是混凝土泵,其次是搅拌车,而现在搅拌车是国内混凝土机械出口的主力,出口数量占混凝土机械出口的 67%,混凝土泵排名第二。

(2)未来更新换代和海外需求支撑行业稳态增长

与挖掘机市场类似,国内混凝土机械市场也将由原来投资驱动向投资、出口和更新换代三者共同驱动发展。我们判断:①随着前期销售的混凝土机械逐步达到使用寿命,更新换代需求将成为国内混凝土机械需求的重要来源;②国内主要的混凝土机械生产制造企业加速海外市场拓展,混凝土机械出口将成为行业需求增长的另一个动力。

另一方面,海外市场将逐步成为推动销量增长的生力军。以混凝土泵为例,2017~2021 年出口量对混凝土泵的贡献率分别为 52.27%、55.78%、57.97%、59.67%和 60.42%,出口扮演越来越重要的角色。

2006~2021 年混凝土机械各类产品更新换代量

数据来源:公开资料整理

混凝土机械各类产品更新换代贡献率高峰接踵而来

数据来源:公开资料整理

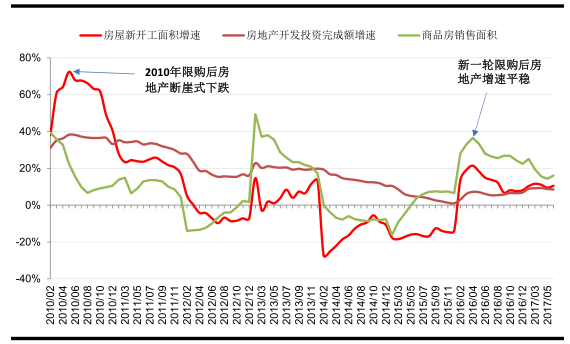

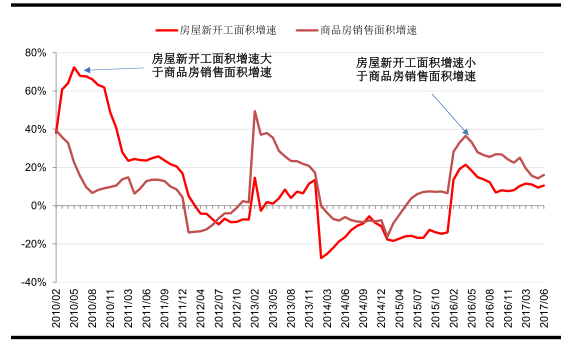

7、 房地产投资平稳增长为混凝土机械提供有力保障

房地产行业发展和政策密不可分, 本轮限购政策出台后房地产去化效果好,房地产 稳定增长 为混凝土机械增长提供 持续动力。与上一轮限购政策出台后,房地产出现断崖式下滑,社会库存积压明显,房地产行业处于“停建卖房”的状态不同,本轮限购多数城市都未对本地户籍购买房屋做严格限制,房地产需求未受到抑制,房地产销售增速高于施工增速,最直接的结果是房地产库存去化良好,房地产新开工面积稳步增长,为混凝土机械增长提供重要动力。

本轮限购后房地产平稳增长

数据来源:公开资料整理

本轮限购后房地产库存去化效

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国碳监测行业发展现状分析:碳监测市场正逐渐打开,多家企业布局 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国聚苯胺行业现状分析:行业规模稳步增长,新技术的研发推动行业进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023中国布鞋行业全景速览:定制化、跨界合作将是行业未来重要发展趋势[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2024年中国高强度聚焦超声(HIFU)行业全景洞察:随着技术不断改进和产业链不断完善,行业市场前景广阔[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2023年中国反刍动物饲料行业市场现状:需求推动下行业发展潜力较大,市场份额持续向优势企业集中[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2023年中国IT培训行业全景速览:传智播客、达内科技等知名品牌优势明显[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)