中国是世界上最大的能源消费国,2016 年能源消耗量占全球的 23%和全球能源需求 增长的 27%。BP 世界能源统计年鉴数据显示,2016 年全球天然气消费量增加了 1.80%, 天然气产量仅增加 0.59%。

2003~2016 年世界天然气供需情况(十亿立方米)

数据来源:公开资料

相关报告:智研咨询发布的《2017-2022年中国天然气行业深度调研及投资战略研究报告》

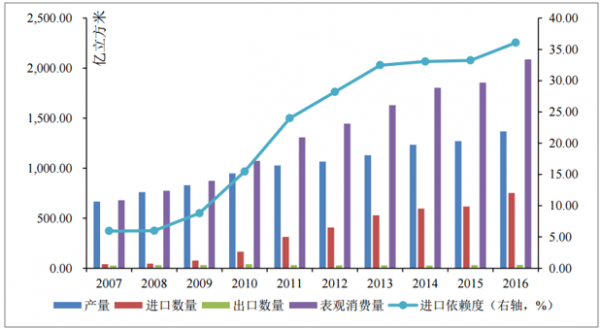

在全球天然气市场表现相对低迷的形势下,2016 年中国天然气表观消费量增长依然 表现强劲,达 2086.88 亿立方米,同比增长 8.0%。

2003~2016 年中国天然气供需情况(十亿立方米)

数据来源:公开资料

随着中国经济的不断回暖,中国天然气消费量放量增长,据 BP 能源展望预测,中国 2015~2035年天然气消费量将增长360亿立方米,年复合增长率5.4%,同比增长将达186%。

天然气进口依赖度持续攀升,2016 年高达 36.06%。国内消费需求的增长速度远超目 前天然气的国内供应水平,从 2010 年开始天然气进口数量出现显著提升,对外依存度迅 速攀升,这一状况仍在延续。

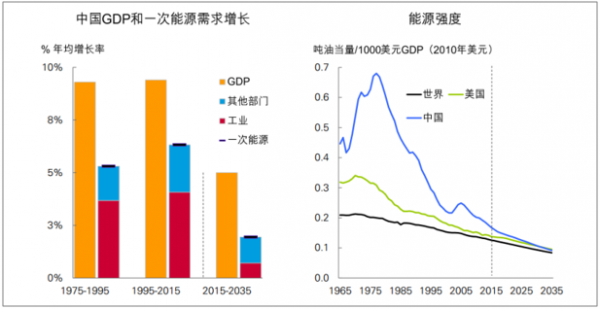

过去 20 年,中国逐渐成为了世界能源增长最重要的来源,但随着中国经济的结构转 型,能源需求也朝着可持续的增长路径发展。随着 GDP 增速的合理放缓,能源需求的增 长率也在放缓,但其能源需求的绝对值仍在稳步提升。

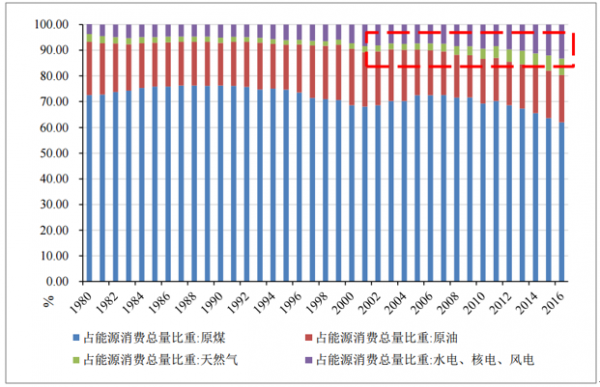

天然气消费占比逐年上升,2016 年已达 6.4%

数据来源:公开资料

根据 BP 能源展望,在 2015~2035 年间,中国能源强度年均虽然下降 3%,但远快于 预期的全球平均水平,到 2035 年将向美国水平靠拢。

中国能源强度下降但仍高于世界平均

数据来源:公开资料

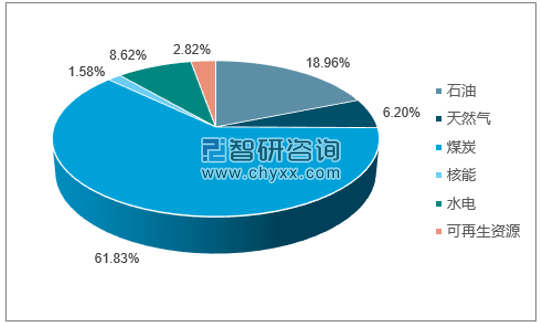

据 BP 能源展望,中国天然气消费量的份额到 2035 年将翻一番,达到 11%。中国能 源结构持续改进,尽管煤炭仍然是主要的能源消费来源,但其占比不断下滑,而天然气占 比不断上升,特别是近十年,天然气消费占比增加了两倍多,2016 年达历史性的 6.4%。 在过去 40 年里,煤炭提供了我国能源需求的近三分之二,随着结构的调整,高污染型的 煤炭在能源结构中的比例将下降,下降的份额将被较清洁的能源替代。

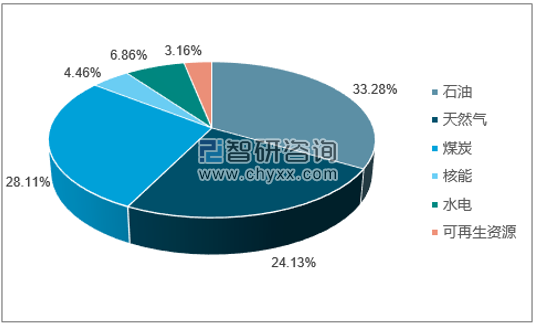

世界范围煤炭和石油消费水平相当

数据来源:公开资料

中国当前能源消费仍以煤炭为主

数据来源:公开资料

自上而下推动能源消费结构升级,天然气重要地位逐日凸显。国家发改委于 2016年12月 24 日对外发布《天然气发展“十三五”规划》(以下简称“规划”),《规划》总结了 十二五期间的天然气发展状况,并将天然气发展作为能源结构调整的工作重点,天然气各 主要发展指标确立明确的增长目标,天然气行业整体增长可期。《规划》的出炉代表着我国对调整能源结构的政策决心,即由经济结构变化向低碳清洁能源转型的架构。

十二五、十三五天然气行业发展主要指标

指标 | 2010 | 2015 | 2020E | 预期年均增速 |

累计探明储量(万亿立方米) | 9.1 | 13 | 16 | 4.3% |

产量(亿立方米/年) | 952 | 1350 | 2070 | 8.9% |

表观消费量(亿立方米/年) | 1075 | 1931 | - | - |

天然气占一次能源消费的比例(%) | 4.4 | 5.9 | 8.3~10 | - |

天然气进口量(亿立方米/年) | 170 | 614 | - | - |

管道里程(万公里) | 4.26 | 6.4 | 10.4 | 10.2% |

管道一次运输能力(亿立方米) | 960 | 2800 | 4000 | 7.4% |

地下储气库工作气量(亿立方米) | 18 | 55 | 148 | 21.9% |

气化人口(亿人) | - | 3.3 | 4.7 | 10.3% |

数据来源:公开资料

海上方面,历年来进口天然气主要来源于亚太地区和中东地区,其中亚太地区主要由 澳大利亚和印度尼西亚提供,澳大利亚对我国的供气量自 2013 年以来稳步提升,2016年占比超过 50%。中东地区主要由卡塔尔提供,供给占比有所下降。

液化天然气主要来源于澳大利亚

数据来源:公开资料

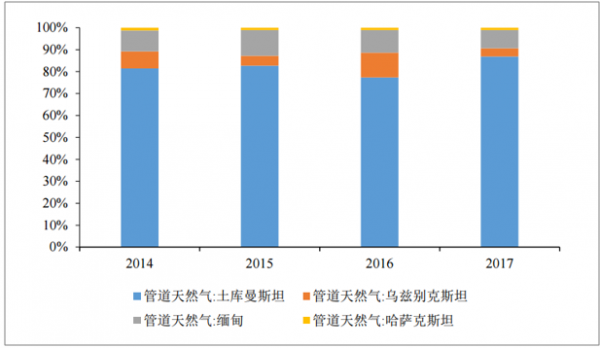

陆路方面,2014 年以来较稳定的天然气进口渠道主要为由霍尔果斯口岸接收的中亚 管道天然气和由云南瑞丽口岸接收的中缅管道天然气,对比由各国进口的管道天然气,主 要来源于土库曼斯坦,占比超过 80%,集中度较高。

管道天然气主要来源于土库曼斯坦

数据来源:公开资料

进口贸易方面,我国进口气源多路发展,进口数量多,来源广泛。尤其值得注意的是, 中俄签订的《中俄东线管道供气购销合同》达成从 2018 年起,俄罗斯开始通过中俄天然 气管道向中国供气,逐年增加至 380 亿立方米,累计合同期 30 年。因此,我国天然气进 口布局上将形成东北(中俄)、西北(中亚)、西南(缅甸)和海上进口 LNG 四大来源,有 效弥补国产天然气不足的局面。

天然气在工业领域的运用主要体现在冶金、制钢、玻璃、以及各种建材制造过程中 的燃料用气环节。天然气作为一种高效,优质的清洁能源,在工业应用节能减排方面有着 广阔的发展前景,但其受煤炭、燃料油等替代能源价格的影响较大。若国内天然气价格逐 步与国际接轨,那么其价格的进一步上升无疑是其作为工业燃料的主要障碍,限制其作为 工业燃料的长远发展。

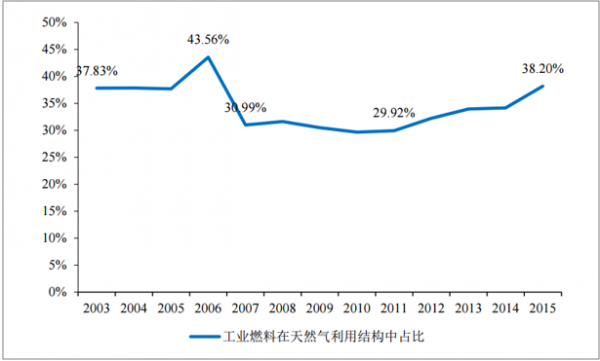

截至 2015 年,作为工业燃料的天然气使用量达到 737.64 亿立方米,增速为 15.54%。 二十一世纪初期,工业燃料用气增速较快,2003 年至 2006 年,年均复合增速达到 24%。 2007 年,工业燃料用气量同比下降 23.18%,2008 年至 2011 年,年均复合增速降为 15%, 2011 至 2015 年,年均复合增速升为 17%。

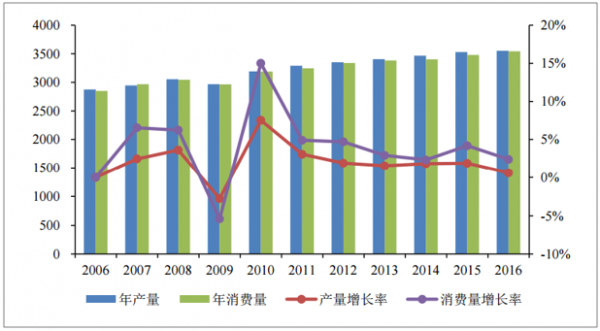

工业用气量及增速(单位:亿立方米,%)

数据来源:公开资料

二十一世纪以来,我国工业用气在天然气利用结构中的占比经历了上升、回落、而后 又稳步小幅上升的阶段,几乎每年都保持在天然气利用结构中占比第一的位置。2006年占比达到 43.56%, 2010 年下降为 29.67%,而后在 2015 年逐步升为 38.2%。

工业用气在天然气利用结构中占比(单位:%)

数据来源:公开资料

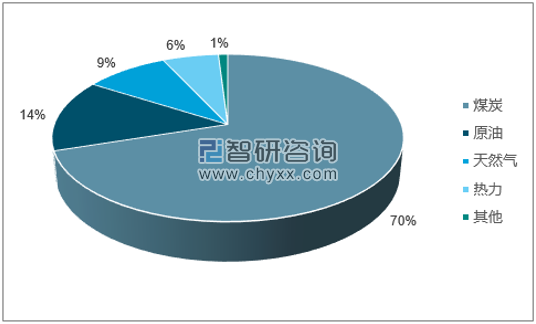

我国工业燃料中煤炭占比为 70%,远高于发达国家平均 15%的水平。天然气在工业 领域应用的发展方向主要为:优化钢铁、陶瓷、玻璃、有色等行业的燃料结构。《天然气 发展十三五规划》提出,推进重点城市“煤改气”工程,扩大城市高污染燃料禁燃区范围,大力推进天然气替代步伐,替代管网覆盖范围内的燃煤锅炉、工业窑炉、燃煤设施用煤和散煤。

我国工业燃料结构图(单位:%)

数据来源:公开资料

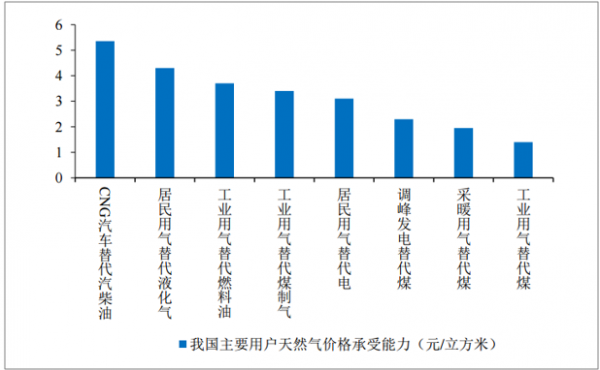

从我国主要用户天然气价格承受能力来看,工业用气替代煤的用户价格承受能力最 小,而对工业用气替代燃料油,煤制气的价格承受能力较大。从数值来看,工业用气替 代煤的用户价格承受力仅为 1.4 元/m3,而工业用气替代燃料油,煤制气的用户价格承受 能力分别为 3.7 元/m3 与 3.4 元/ m3,意味着工业用天然气价格超过一定临界值时,用户会 毫不犹豫的转用其替代能源。

我国主要用户天然气价格承受能力(单位:元/立方米)

数据来源:公开资料

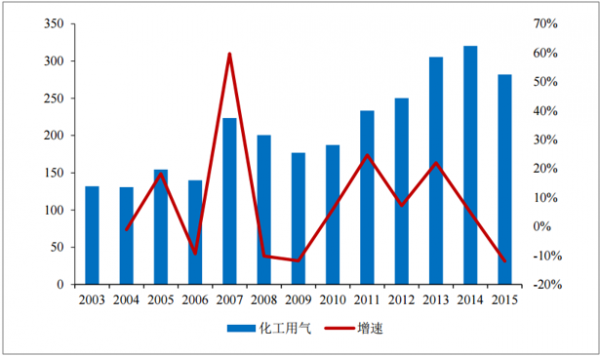

天然气在化工领域的运用主要体现在以天然气为原料生产甲醇与氮肥。2012 年,我 国新版天然气利用政策的出台,把新建或扩建以天然气为原料生产甲醇及甲醇生产下游产 品装置,以及以天然气代煤制甲醇项目设定为禁止类。这无疑限制了天然气在化工领域的 应用。但是我国人口众多,依然是农业发展大国,必须保证一定量的氮肥生产,而天然气 占氮肥生产原料的比重在世界范围内平均为 80%左右。故生产氮肥这一领域也会使得天然 气在化工领域的应用维持一定规模。 截至 2015 年,我国化工用气为 281.93 亿立方米,增速为-11.97%,近几年增速明显 放缓且有下降趋势。自二十一世纪以来,我国化工用气量总体呈上升趋势,但是波动明显。 2003 年至 2007 年为化工用气量增长期,2007 年至 2009 年为下降期,2009 至 2014 为增 长期,2015 年用气量呈现明显的下降。

化工用气量及增速(单位:亿立方米,%)

数据来源:公开资料

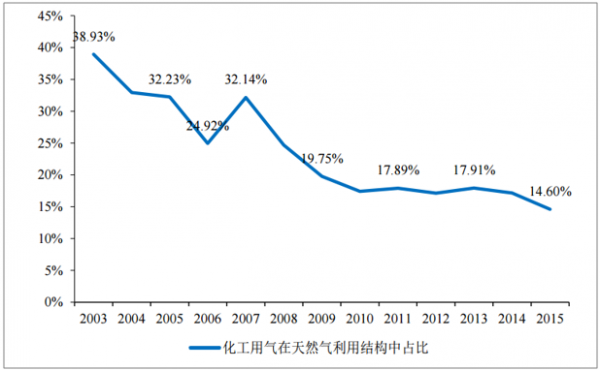

二十一世纪以来,我国化工用气在天然气利用结构中占比总体呈下降趋势,从 2003 年占比为 38.93%下降为 2015 年的 14.6%。除了 2007 年化工用气占比从 24.92%上升为 32.14%,其他年份几乎均呈下降状态,近五年下降速度放缓。

化工用气在天然气利用结构中占比(单位:%)

数据来源:公开资料

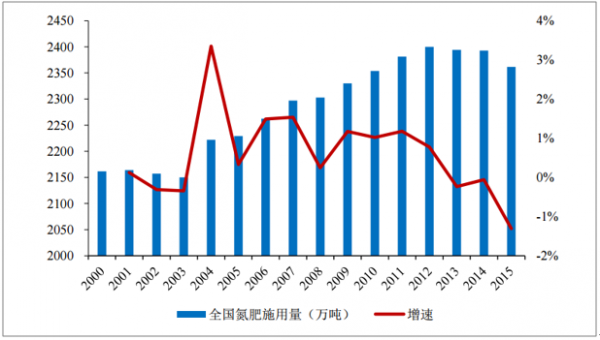

鉴于国家明令禁止以天然气代煤制甲醇项目,则氮肥使用量对天然气在化工领域的应 用具有重大影响。目前,氮肥使用量较为稳定,对天然气在化工领域的应用起到一定的 支撑作用。自 2003 年至 2012 年,使用量呈现稳步上涨的趋势,从 2003 年的 2149.89 万 吨上升为 2012 年的 2399.89 万吨,复合年增长率为 1.2%。2012 年至 2015 年,我国氮肥 使用量呈下降趋势,2015 年降为 2361.57 万吨,年均复合增速为-0.5%。

我国氮肥施用量及增速(单位:万吨,%)

数据来源:公开资料

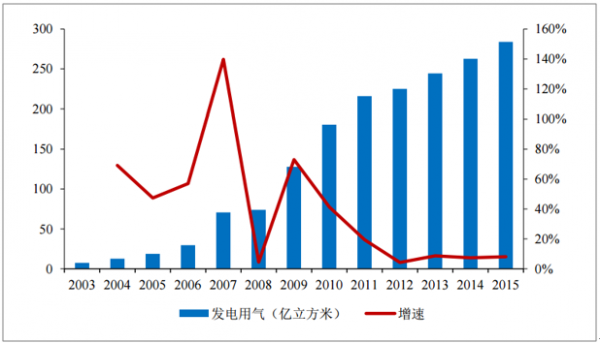

天然气发电相较于燃煤发电,优势主要体现在:清洁环保,机组启停灵活,并且燃气 电厂占地面积小,能够在城市负荷中心实现就地供电。我国天然气发电行业目前尚处于起 步阶段。 截至 2015 年,我国发电用气 283.86 亿立方米,增速为 8.1%,增速明显放缓。2004 至 2007 年,发电用气增速最高达到 139.69%,2008 年金融危机,发电用气增速下降为 4.44%, 随后在 2009 年又恢复至 73.04%,从 2009 年至今,发电用气增速明显放缓。

发电用气量及增速(单位:亿立方米,%)

数据来源:公开资料

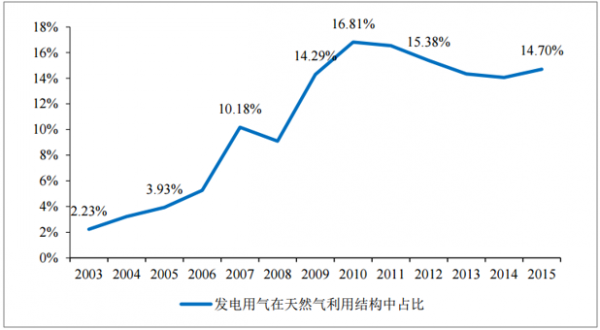

我国发电用气在天然气利用结构中占比经历了先高速增长,后小幅回落,目前较为 稳定的发展过程。2003 年,发电用气占比仅为 2.23%,在 2010 年占比达到最高的 16.81%, 随后小幅回落,在 2015 年发电用气在天然气利用结构中占比为 14.7%。

发电用气在天然气利用结构中占比(单位:%)

数据来源:公开资料

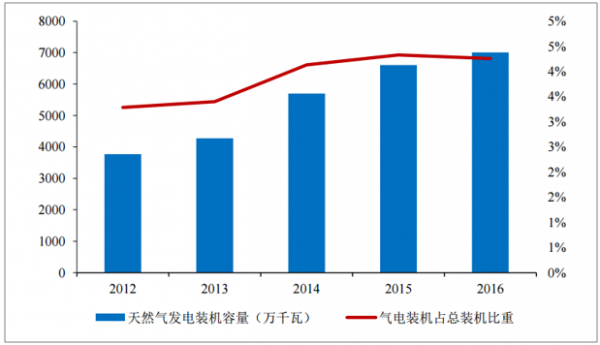

近五年,我国天然气发电装机容量稳步增长,截至 2016 年,发电装机占总装机比重 为 4.26%。2012 年天然气发电装机容量为 3767 万千瓦,2016 年为 7008 万千瓦,平均复 合年增长率为 16.8%,气电装机占总装机比率从 2012 年的 3.28%上升为 2016 年的 4.26%, 整体占比仍然很小。

天然气发电装机容量(单位:万千瓦,%)

数据来源:公开资料

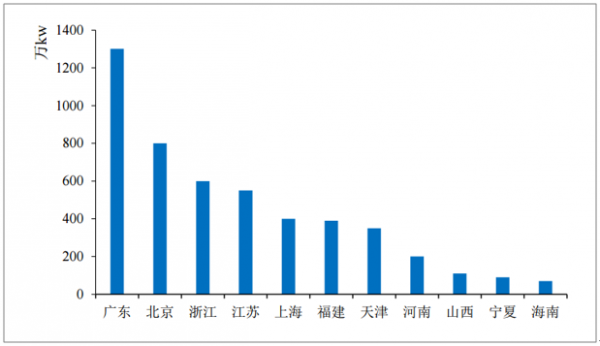

我国天然气发电厂主要分布在东南沿海,长三角,珠三角,京津等经济较为发达的 省市,内陆省市也有少量自备燃气电厂。其中广东,福建及海南三省天然气发电厂装机容 量达到总装机容量的 34%,苏浙沪三省市占比约为 32%,京津占比约为 23%,河南,山 西等地也陆续有燃气电厂建设。

我国天然气发电装机容量分布状况(单位:万千瓦)

数据来源:公开资料

近五年,我国天然气发电量稳步增长,截至 2016 年,我国天然气发电量占总发电量 比重为 3.14%。2012 年我国天然气发电量为 1103 亿千瓦时,2016 年为 1881 亿千瓦时, 平均复合年增长率为 14.3%。天然气发电量占总发电量比重从 2012 年的 2.21%上升为 2016 年的 3.14%,相较于发达国家来讲仍然处于较低水平。

天然气发电量(单位:亿千瓦时,%)

数据来源:公开资料

我国天然气发电领域上下游产业链分别由石油天然气公司与城市燃气公司、发电企 业以及电网公司构成。石油天然气公司及城市燃气公司负责把天然气供应给发电企业,发 电企业购买天然气并转换为电力,按照上网电价出售给电网公司。

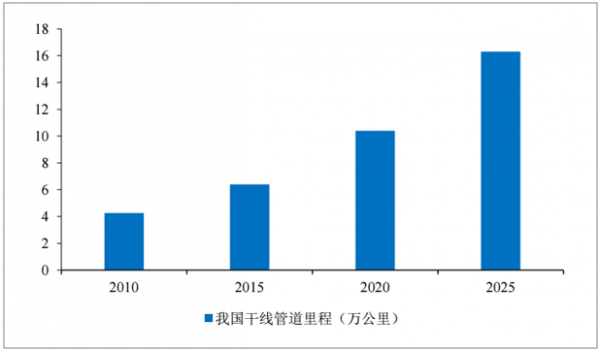

我国天然气基础设施布局日益完善。十二五期间累计建成干线管道 2.14 万公里,截 至 2015 年底,全国干线管道总里程达到 6.4 万公里,一次输气能力约为 2800 亿立方米/ 年。天然气主干管网已经覆盖除西藏以外的全部省份。根据发改委《天然气发展“十三五” 规划》,我国 2020 年天然气干线管道里程预计达到 10.4 万公里。

我国天然气干线管道里程(单位:万公里)

数据来源:公开资料

我国已建、在建以及规划建设的 7 条陆路进口天然气管道,进口能力达到 1650 亿立 方米/年。人民生活水平的提高,大气环境治理问题日益严峻,使得我国对天然气的需求 量逐年增加,对外依存度也不断攀升,截至 2015 年,我国天然气对外依存度已超过 30%。

我国陆路进口天然气管道

- | 管道里程(公里) | 设计输量(亿立方米/年) | 建成投产时间 |

中亚A线 | 1833 | 150 | 2009年12月 |

中亚B线 | 1833 | 150 | 2010年10月 |

中亚C线 | 1830 | 250 | 2014年5月 |

中亚D线 | 1000 | 300 | 十三五期间 |

中缅线 | 2520 | 120 | 2013年7月 |

中俄东线 | 3000 | 380 | 十三五期间 |

中俄西线 | 待定 | 300 | 2020年以后 |

数据来源:公开资料

就国内来看,我国四大主力气田——四川气田,塔里木气田,柴达木气田,长庆气田 的天然气,通过西气东输和川气东送等管线送达东部沿海地区,正在构建一个天然气输 配网络。这些国内天然气管网将最终实现我国环渤海地区,长三角以及珠三角地区天然气 供应与消费基本平衡。

我国主要天然气管线布局情况

管道里程(公里) | 设计输量(亿立方米/年) | 建成投产时间 | |

西气东输一线 | 4200 | 120 | 2004年10月 |

西气东输二线 | 9102 | 300 | 2009年12月 |

西气东输三线 | 7300 | 300 | 2014年8月 |

川气东送 | 1702 | 150 | 2010年8月 |

陕京二线 | 935 | 170 | 2009年10月 |

陕京三线 | 896 | 150 | 2010年12月 |

数据来源:公开资料

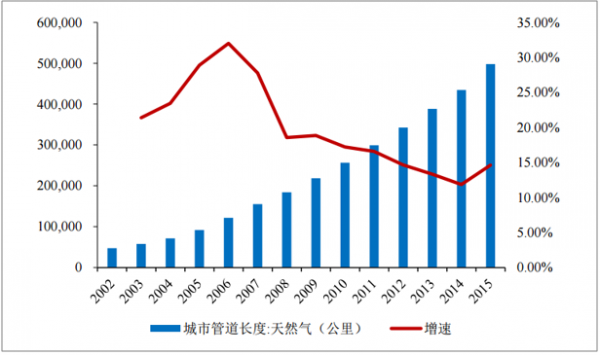

我国天然气城市管道建设发展迅速,截至 2015 年,我国城市管道长度达到 49.8 万公 里,增速为 14.62%。2002 年,我国天然气城市管道为 4.77 万公里,到 201 年的 49.8 万 公里,年均复合增速将近 20%。其中 2006 年增速为 32%达到最大,2006 年至今增速有放 缓趋势。

我国天然气城市管道长度及增速

数据来源:公开资料

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国天然气行业市场发展现状及竞争格局预测报告

《2024-2030年中国天然气行业市场发展现状及竞争格局预测报告》共十四章,包含2024-2030年天然气行业投资机会与风险防范,天然气行业发展战略研究,研究结论及发展建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国天然气行业全景速览:产需量稳步增长,整体对外依存度较大[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)