第一部分 全球各区域市场表现

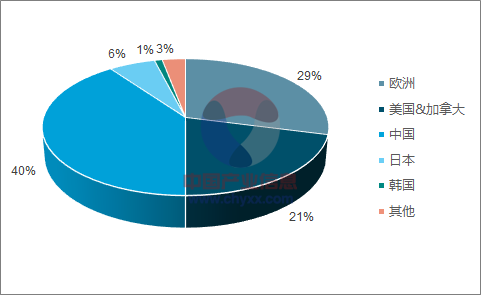

2017年前六个月全球新能源乘用车(包括纯电动和插电式混动)的总销量为452329辆,主要市场格局如图1,中国的销售数字为17.9万,占比40%;欧盟和北美地区紧随其后。

全球新能源汽车(包括纯电动和插电式混动)销量

数据来源:公开资料、智研咨询整理

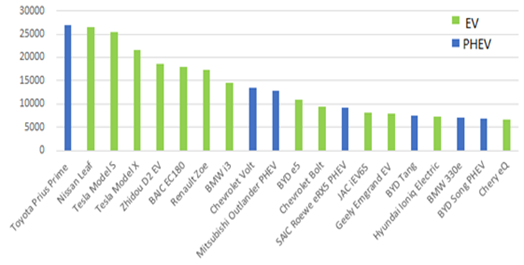

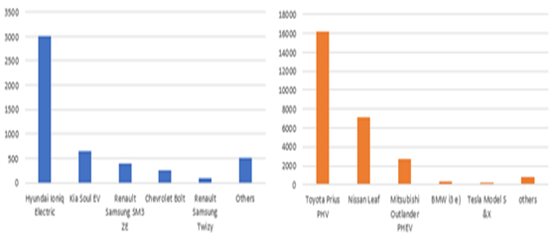

插电式混合动力车型中表现最好的是丰田Prius Prime,主要在日本和美国市场有很好的销量;雪佛兰Volt Gen2、三菱Outlander PHEV表现也很稳定;上汽荣威eRX5是新军,表现排在三强之后,比亚迪唐的稳定性不足,主要是被宋PHEV分流了一部分。纯电动汽车领域,Nissan LEAF依旧占据了排头兵,与Renault ZOE一起为日产雷诺集团在纯电动领域占据重要地位打下了基础。

全球新能源乘用车前20强销量排行

数据来源:公开资料整理

1. 美国市场

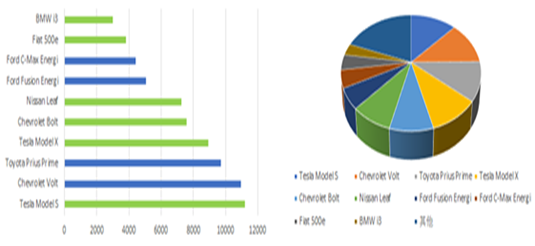

美国的电动汽车市场已经呈现了一定的稳定的局面,前10款车占据了80%的销量。

美国市场2017年上半年的市场排名情况

数据来源:公开资料整理

2. 欧洲市场

总体而言,欧洲插电类分散化情况比较严重,前十名的车辆占54%。在欧洲由于PHEV的推广路线是平台化的,所以从车型的渗透率来说,已经有越来越多的车型开始慢慢转换成PHEV,这条高端配置化的路线已经成型。而电动汽车来说,续驶里程在100英里左右(约160公里)的城市纯电动汽车还是占据前三名的位置。

值得注意的是雷诺在ZOE上选择了不同的销售策略:顾客可以选择不必购买电动车电池,而只需每月租用电池组即可驾驶电动车,此举降低了电动汽车的入门价格。雷诺刚刚签约了第10万个电池租赁合同,该销售模式受到了消费者的欢迎。根据年行驶里程不同,22kWh(59英镑)电池组和41kWh(110英镑)电池组之间存在租金差异。按需付费的方式,其费率是根据实际覆盖的距离计算零售客户的方式,提供无限里程

欧洲市场插电类车辆销售情况

数据来源:公开资料整理

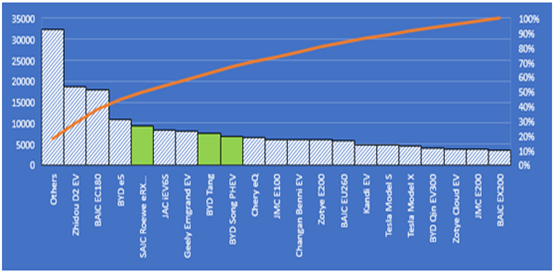

3. 中国市场

回顾2017年上半年中国的新能源乘用车市场,可以总结出以下几个特点:

1) PHEV面临很大的生存危机,从补贴等政策变化可看出政府对纯电的引导。而消费者购买PHEV主要兼顾车牌红利与驾乘体验,市场集中在深圳、上海等大城市。

2) 北汽、奇瑞、长安和江淮等老牌车企在微型车产品上采取低价格定位,和知豆、康迪等主打A00级车型的品牌展开针对性的市场争夺。后续国内整个纯电市场是不是会真的靠A00级产品需求撑起来, A00级车占比这么高是否合适,值得单独撰文来探讨。

3) 今年上半年Tesla在中国默默进口了近10000多台,刚进入中国市场时,特斯拉的销量前期主要是北京、上海为主,与当地的消费者的高端消费能力相匹配,事实是越来越多的高收入群体选择购买特斯拉,遗憾的是中国市场在高端需求上没有与之匹配的国产车型能够覆盖。

中国市场的纯电动乘用车销量情况

数据来源:公开资料整理

4. 日韩市场

日本和韩国市场,基本是两国本地厂家投放自家插电类车辆的试验场。值得关注的是,新投放的现代Ioniq和丰田Prius Prime PHEV都在两国市场上产生了不小的增量,使得这两个本来很小的市场有了较大幅度的提升。 日本2016年全年的销量为22375辆,其中日产LEAF 销售14793辆;而2017年上半年已经到了2.7万辆了。丰田Prius Prime是现象级别的,迅速占领了排头兵的地位。

日韩新能源汽车市场的基本情况

数据来源:公开资料整理

第二部分 电动汽车车型开发的趋势

1. 价格趋势

由于电动汽车还处在补贴期间,所以整体的价格指数需要按补贴之后的价格来算,我们从2017~2018年这两年来看一下新能源汽车的价格走势:随着电动汽车补贴政策的稳定,成本的下降也使得车辆的定价体系开始往下移,这在当前的电动汽车领域里比较明显; PHEV可以根据电池和系统配置的情况调节,但由于缺乏特色,单个车型的销量冲量开始转向整体平台所有车辆的均匀分布; BEV由于Model 3的价格体系下移,使得其他所有车企的车辆定价都锁定在一个相对稳定的价格区间NEI ;中国这一波5~7万的微型电动汽车是否是世界新能源汽车的发展潮流?这值得我们单独讨论,但可以肯定的是,这是当前整车补贴和未来双积分政策下的特定产物。

2. 纯电动汽车里程趋势

我们按照国际两大工况标准EPA和NEDC两种体系来衡量:

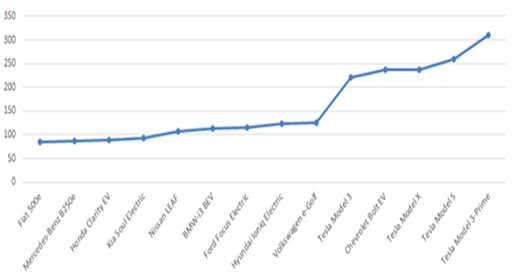

2.1 EPA的标准体系

EPA(美国环保署)制定的电动汽车续航测试工况标准这个体系主要在北美(美国和加拿大)采用,以英里来考虑的话,可以看到主流车企都开始通过在同车型上升级电池来实现里程的增长。

EPA体系下纯电动汽车各车型的续驶里程(英里)

数据来源:公开资料整理

主流车型通过提升电池的单体能量密度实现了车辆续驶里程的较大提升,主要是由单体能量密度提升带来的,在系统上基本保持不变。

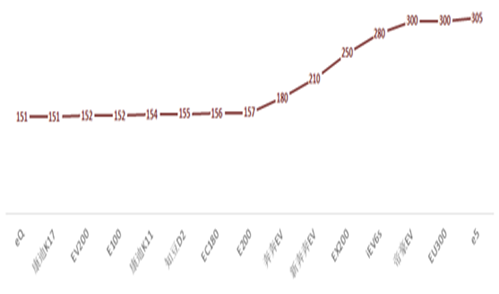

2.2 NEDC体系

NEDC( New European Driving Cycle)是欧洲的续航测试工况标准,按照今年国内市场销量看,排名靠前的纯电动汽车是按照工况150公里来做车辆设计输入的;只有少数车辆是按照私人消费功能型来定制车辆。但是,纯电动SUV例外,从图9可见,国内的紧凑型纯电SUV的续驶里程都在250km以上,这不得不让我们思考:车企在这个领域的投入是否能有足够回报?

上半年销量NEDC里程

数据来源:公开资料整理

国内的紧凑型SUV的续驶里程分布

数据来源:公开资料整理

3. PHEV的平台化趋势

促使车企的PHEV车型开发走平台化同路的,说到底是积分制度在起作用。

新能源汽车产业发展早期,插电式混合动力车型多数是车企通过将明星车型改造成插混车开发的,比如丰田Prius的战略,把插电的车辆独立出一个车型来专门打造差异化。随着车企进一步满足积分要求的需求,各自把把各自平台上的车型转化成PHEV,可能是这些企业能够长期适应积分政策的解决办法。

然而,这只是在双积分政策之前大部分企业的做法。即将是想的双积分管理制度把PHEV的分数锁死了,使得各个车企要想达到政策的新能源积分要求,还需要依靠低价位纯电动汽车来拿积分。这也客观上推动了续驶里程在150公里左右的微型电动汽车的快速发展。

大众的PHEV平台

数据来源:公开资料整理

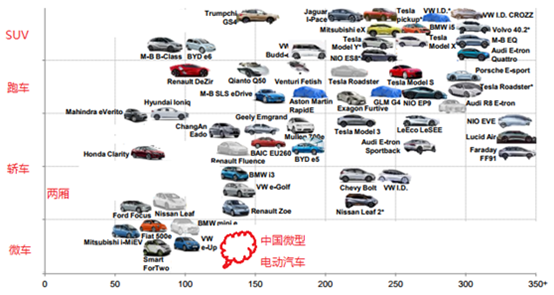

4. 到2020年接下来粉墨登场的车型

未来两三年新能源汽车车型开发最有看头的,一个是在纯电动SUV和中级豪华车两个主流领域里车企推出相关车型的实际效能,另外一个是,微型车在注重成本的条件下,结合当前电池产能过剩,结合积分管理政策,将会出现奇特的跑量局面。我们后续会单独关注这个领域的销量和技术发展变化。

在大的品类上纯电动车型如何站住脚

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国电动车行业市场监测与投资前景评估报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国电动车行业市场供需态势及发展前景研判报告

《2024-2030年中国电动车行业市场供需态势及发展前景研判报告》共十二章,包含电动车行业重点企业,电动车相关行业,2024-2030年电动车行业投资及发展前景预测分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。