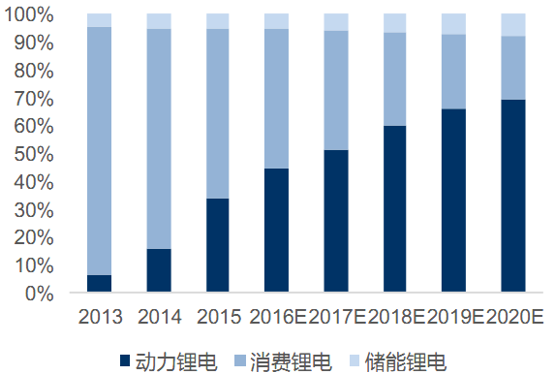

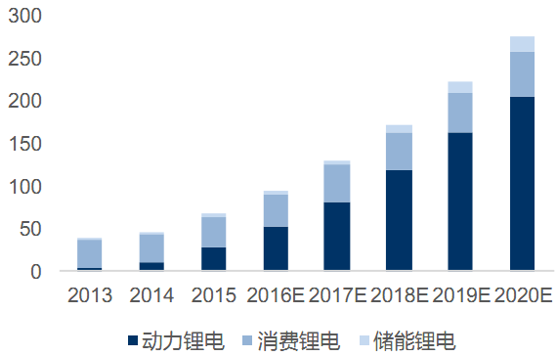

锂离子电池根据应用场景可分为动力、消费和储能三种。传统的消费锂电池主要应用于手机、笔记本电脑、数码相机等 3C 类产品,2015 年占全球各类锂电池出货量的 62%,但随着全球对新能源汽车需求量的增加,消费类锂电池应用的占比逐年下降。根据预测, 我国动力锂电池在锂电池全部应用中的占比有望从2015年的34%上升至 2020年的 70%,动力电池将成为锂电池的主要应用场景。此外,储能锂电池作为新兴应用场景也逐渐受到重视,预计市场占比从2015 年的6%小幅上升至 2020 年的 8%。

锂离子电池根据应用场景分类

分类 | 主要应用场景 |

动力锂离子电池 | 电动汽车、电动自行车 |

消费锂离子电池 | 手机、平板电脑、笔记本电脑、数码相机、VR、无人机、可穿戴设备 |

储能锂离子电池 | 储能电站 |

数据来源:公开资料、智研咨询整理

相关报告:智研咨询发布的《2017-2023年中国锂离子电池行业市场需求与投资规划分析报告》

2015 年全球各类锂离子电池出货量占比

数据来源:公开资料、智研咨询整理

我国动力、消费、储能锂离子电池需求量占比

数据来源:公开资料整理

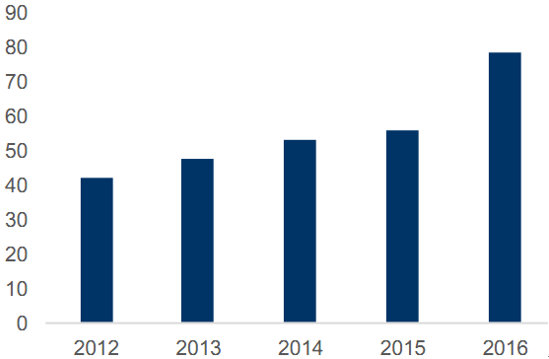

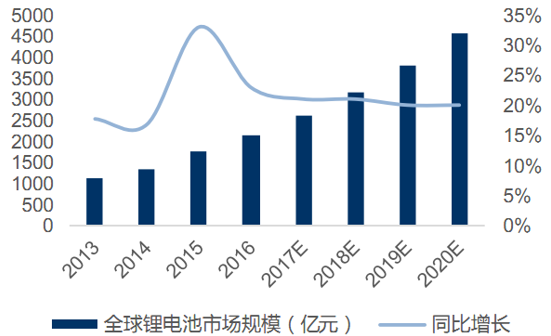

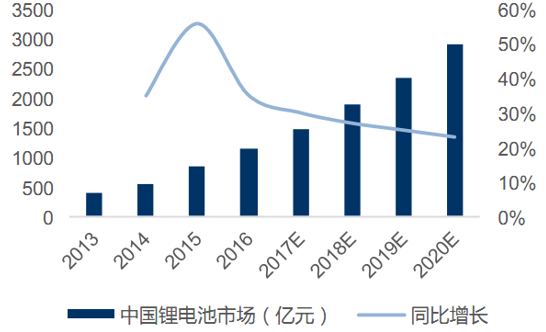

全球市场规模 2020 年有望达到 4500 亿。2016 年受新能源汽车政策推动,我国锂离子电池年产量飙升至 78亿只,同比增长高达 40%。全球锂离子市场规模近年稳定上升, 2016年全球规模达 2158 亿元,2011-2016 年复合增长率 21%。预计 2020 年全球锂离子电池市场规模有望达到 4500 亿元,其中我国锂离子电池市场规模有望达到 3000 亿元。

我国锂离子电池累计年产量(亿只)

数据来源:公开资料整理

全球锂离子电池市场规模(亿元)

数据来源:公开资料整理

中国锂离子电池出货量在全球市场占比变化

数据来源:公开资料整理

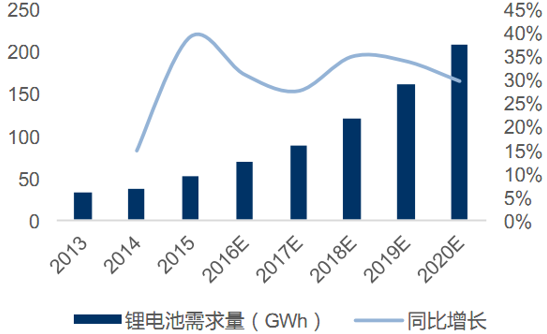

我国锂离子电池需求量统计及预测(GWh)

数据来源:公开资料整理

我国锂离子电池市场规模估算(亿元)

数据来源:公开资料整理

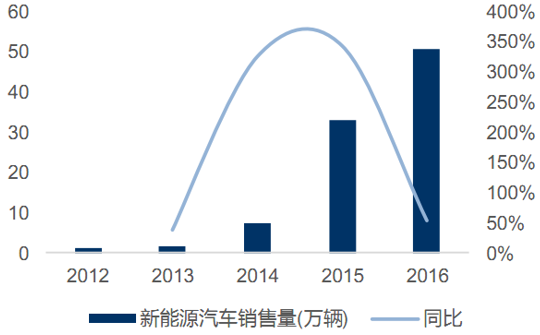

政策推动新能源汽车产业发展。2016 年 12 月,国务院发布《“十三五”国家战略性新兴产业发展规划》 ,明确指出,需要大幅提升新能源汽车和新能源的应用比例,推动新能源汽车、新能源和节能环保等绿色低碳产业成为支柱产业;到 2020 年,产值规模超过10 万亿。2017年 4 月,工信部印发的《汽车产业中长期发展规划》中提出,2020年新能源汽车产销达到 200 万辆,2025 年新能源汽车占汽车产销 20%以上。

我国新能源汽车成爆发式发展。2014-2015 年受政策驱动,新能源汽车概念在市场上迅速推广,我国新能源汽车销售量的增长率均超过 300%;2016年销售量达51 万辆,同比增长率也高达 53%。根据工信部规划的 2020 年我国新能源年销量目标(200 万辆)估算, 2016-2020 年复合增长率将在40%左右,维持高速增长趋势。

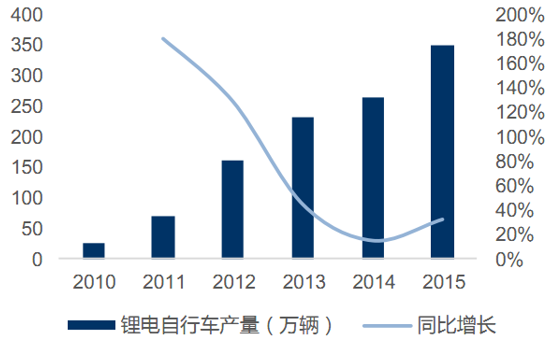

锂电自行车快速增长推动动力电池需求上升。除汽车以外,我国锂电自行车产量也在迅速提升,2015年锂电自行车产量达 350万辆,同比增长 32%,2010-2015五年复合增长率高达 70%。电动汽车、锂电自行车需求的迅速上升,使得动力锂离子电池需求量大幅上升,使之成为带动锂离子电池行业增长的主力。

我国新能源汽车销售量(万辆)

数据来源:公开资料整理

我国锂电自行车产量(万辆)

数据来源:公开资料整理

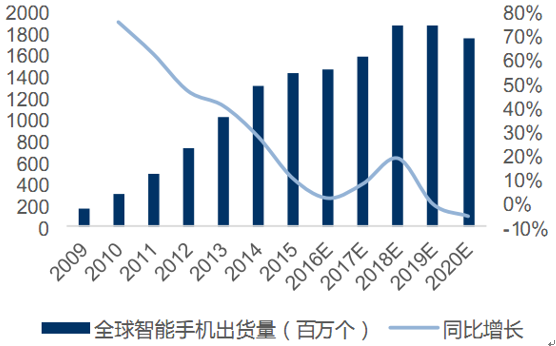

3C 类产品发展减缓,导致消费类锂电池需求增速降低。3C 类产品在经历过发展的黄金阶段之后,智能手机产品等市场已趋近于饱和。全球智能手机的出货量增速,从 2010年的高达76%,降低至 2015 年 10%。根据估算,2016年全球智能手机出货量达到 15 亿个,但同比增速仅 2%,而到 2019-2020 年可能会出现负增长。

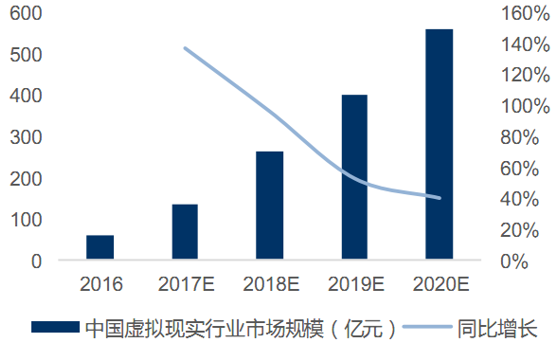

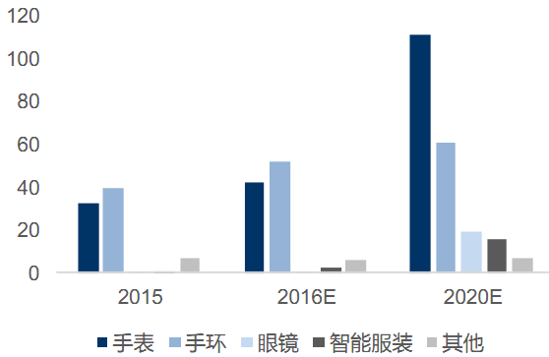

VR、无人机、可穿戴设备等新增需求带动消费锂离子电池增长。尽管传统手机、笔记本电脑、数码产品等发展减慢,近年来出现的多种新型产业增加了对消费锂离子电池的需求,如 VR 眼镜、无人机、可穿戴设备等。中国虚拟现实(VR)行业从 2015 年开始起步,市场规模正处于飞速扩张时期;根据预测,2017年 VR行业规模将从 2016 年的约 60亿元增长至超过 130亿元,同比增长约 140%; 到2020年预计超过 550亿元, 2016-2020年复合增长率接近 80%。根据预测,全球民用无人机市场规模也呈快速扩张趋势。2015 年全球民用无人机市场规模为 36 亿美元,同比增长率 33%;到 2020年,全球民用无人机市场规模增长到约260亿美元,五年复合增长率近 50%。2012年发布的Google Glass,2014 年发布的小米手环,2015 年面市的苹果手表,相继将智能穿戴推向了风口浪尖。根据预测,2016-2020年,智能眼镜出货量的年复合增长率高达 200%左右,智能服装超过 60%,智能手表接近 30%。

全球智能手机出货量增速下降(百万个)

数据来源:公开资料整理

中国虚拟现实行业市场规模迅速扩大(亿元)

数据来源:公开资料整理

全球无人机市场未来增长可期(亿美元)

数据来源:公开资料整理

全球可穿戴设备产品出货量预测(百万个)

数据来源:公开资料整理

储能是解决新能源风电、光伏间歇波动性的重要手段之一。风力、光伏发电具有不稳定性,储能技术可助风电厂平滑输出功率。近年来,政府大力扶持可再生能源,风电和光伏装机规模迅速扩大。根据国家能源局计划,“十三五”期间我国风电装机目标210GW; 2017年上半年我国光伏新增装机容量 24.4GW,光伏装机总量超过 100GW。风电、光伏发电的间歇波动性特征严重限制其并网能力,是导致我国弃风、弃光现象严重的原因之一。2016年,我国弃风率高达 17%,西部平均弃光率高达 20%。而配置储能系统可以实现“削峰平谷”,解决可再生能源发电的大幅波动问题,为大规模并网创造条件。

锂离子电池储能是电化学储能的重要组成。 目前,大容量储能技术主要有机械储能(抽水储能、压缩空气、飞轮储能等),电磁储能(超导磁储能、超级电容等),以及电化学储能(铅蓄电池、液流电池、锂离子电池等)。其中,抽水储能是最成熟、最经济的大容量储能技术,具有规模大、寿命长、运行费低等优点。在中国运营的储能项目中,抽水储能累计装机个数占比 99.5%。但抽水储能必须有合适建造上下水库的地理条件,受地形条件限制大,且建设周期长。

锂离子电池储能是未来发展的主要形式。电化学储能技术具有响应时间短、能量密度大、灵活方便、维护成本低等优点,是抽水储能以外最主要的储能形式。根据预测,中国电化学储能累计装机量将稳步上升。2016年累计装机量为 255MW,到2020年,电化学储能装机量将超过 2000MW,2016-2020年年复合增长率接近 70%。而锂离子电池储能占电化学储能已装机个数的 66%,是最主要的电化学储能形式。

国际上,发展较早的日韩企业处于技术领先地位。1990 年,日本 Kaido 公司成功研发出第一台方形锂离子电池卷绕机,标志着锂离子电池自动化生产设备开始出现。1999年,韩国 Koem 公司开发出了锂离子电池卷绕机和装配机。至此之后,日韩在锂离子电池设备制造上一直处于国际领先地位,设备精度高、性能好、自动化程度高。

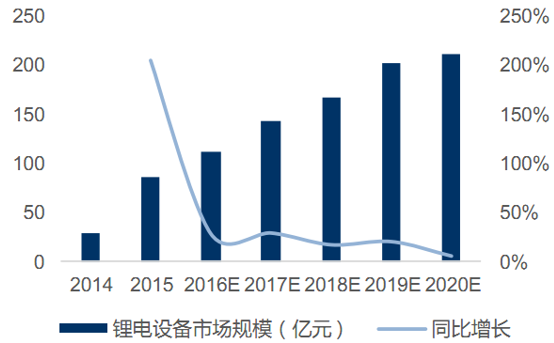

我国锂电设备市场空间 2020 年预计到 210 亿。根据中国预测,假设动力锂离子电池实际产能利用率为 55-70%,消费和储能锂电产能利用率 90%,到 2020 年我国锂离子电池产能预计将超过 270GWh。我们假设每 GWh 的动力锂电池产能对应的总投资约 6亿元,其中设备投资占比 65%,而国产设备占比到 2020 年有望提升到 100%,则每 GWh 产能释放对应的国产设备投资约 3.9 亿元,预计 2020 年我国锂电设备规模约 210 亿元,2016-2020 年复合增长率约 17%。

国内动力电池锂电设备市场规模测算(单位:GWh、亿元)

2015 | 2016 | 2017 | 2018E | 2019E | 2020E | |

动力电池总需求(GWH) | 18 | 31 | 45 | 71 | 105 | 143 |

产能利用率假设 | 65% | 60% | 55% | 60% | 65% | 70% |

动力电池总产能(GWH) | 28 | 52 | 82 | 118 | 162 | 204 |

动力电池新增产能(GWH) | 24 | 30 | 37 | 43 | 43 | |

动力电池新增所需设备(亿元) | 96 | 121 | 146 | 173 | 171 |

数据来源:公开资料、智研咨询整理

我国锂离子电池产能预测(GWh)

数据来源:公开资料整理

锂电设备市场规模预测(亿元)

数据来源:公开资料整理

锂离子电池设备泛指锂离子电池生产过程中使用的各种制造设备,是锂离子电池性能和成本的决定因素之一。锂离子电池生产工艺较长,包括 50多道工序,相应需要50 多种设备。整个制造工艺可分为极片制作、电芯组装、电芯激活检测和电池封装四个工序段,其中极片制作相关设备称为前端设备,电芯制作相关为中端设备,电芯激活检测和电池封装设备为后端设备。整个锂离子电池工艺流程约需 15 天完成,其中浆料制备、干燥、化成时间较长,少则 10 小时,多则 48 小时;而其他工艺较快,平均是 5-6 小时。

搅拌、涂布、分切、检测工序最为核心。前端设备包括极片制作工序中所需要的搅拌机、涂布机、辊压机和分切机等。中端设备是电芯装配工序中涉及的卷绕机、叠片机、注液机、封口焊接等设备。后端设备用于电芯激活化成、分容检测以及组装成电池组等工艺。

前端设备由于精度和自动化要求最高,最为核心,价格也最高。其中,搅拌机的搅拌效果直接影响电池性能,被认为在锂离子电池的整个生产工艺中对产品的品质影响大于30%;涂布机要求将搅拌后的浆料均匀得涂在金属上,厚度需精确到小于 3μm;分切机需要保证切片表面不存在任何毛刺,否则对后续工艺产生很大影响。中端设备中的卷绕机、叠片机,后端设备中的检测设备技术壁垒也较高,产值空间大。

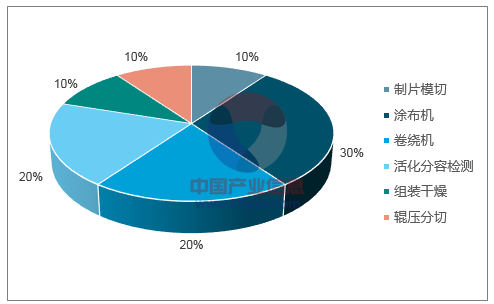

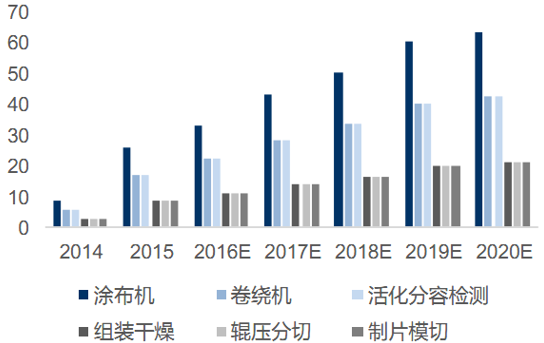

涂布机、卷绕机、检测设备产值占比最高。根据高工锂电披露的锂电设备成本占比分布,属于前端设备的涂布机占比约30%,卷绕机占比约 20%,后端的活化分容检测设备占比约 20%,组装干燥相关设备(包括搅拌机)占比10%。结合该产值比例和预测的锂电设备市场规模,计算出各设备市场规模 2016-2020 年的预测值。涂布机、卷绕机和活化分容检测设备市场规模最大,2016年分别在 30亿元、20亿元、20亿元左右,2020 年预计将超过60亿元、40 亿元、40 亿元。

国内锂电生产线设备成本占比

数据来源:公开资料、智研咨询整理

各设备市场规模预测(亿元)

数据来源:公开资料整理

浆料搅拌对锂离子电池品质影响度大于 30%,是锂离子电池生产工艺中的重要环节。锂离子电池正极浆料由粘合剂、导电剂、正极材料等组成,负极浆料由粘合剂、石墨碳粉等组成;正负极浆料的制备都包括了液体与液体、液体与固体物料间的相互混合、溶解、分散等;浆料分散质量的好坏,直接影响了锂离子电池的质量及性能。

搅拌环节主要是国内设备企业间的竞争。 早在2012年,国产搅拌机的市占率已超过 95%基本实现国产化。高工锂电数据显示,2013 年国内锂电搅拌设备企业已达 56家,仅珠三角地区就超20 家,其中金银河、广州红运、柳州豪杰特脱颖而出,成为该细分领域专家。

涂布决定了电池的一致性和优越性,在电池制造中占有很高的技术地位。不管生产何种(如圆柱形或方形)电池,制造中所使用的涂布机都是一样的;不同类型电池需配备不同类型的卷绕机,但是涂布机应用更加广泛。目前市面上常见涂布机有转移式、挤压式、微型凹版涂布机。最初电池涂布起源于刮涂,然后是转移涂布。

涂布机提高效率的方向是宽幅、高速、双层涂布。涂布的幅宽和速度是反映涂布技术优劣的重要指标,幅宽越大,速度越高,代表生产效率越高。目前国内锂电企业的极片最大涂覆一般在 650mm 左右,与日韩企业 1000mm 幅宽相比还有较大差距。商用锂离子电池的正极基片为铝箔,化学性质活泼易氧化。国内大多数锂电企业的涂布速度一般最大为30m/min,而德国机械设备制造业联合会(VDMA)在 2014 年便提出要将速度提升至70-100m/min,国内企业可提升空间巨大。行业正进入高速涂布时代,涂布速度达50-100m/min、宽度 1300mm 将会逐渐普及。国内锂离子电池制造主要采用的是单面涂布方式,涂布时,未涂布的一面完全暴露在高温、高湿的环境中,氧化反应加剧,对极片质量造成恶劣影响。而双面涂布技术不仅可以完全解决该问题,还可以大幅提高生产效率。

卷绕机国产化进程加快,已部分实现进口替代。除锂离子电池卷绕机外,还有电容器卷绕机、纺织卷绕机等。按照机器的运行方式,可分为手动卷绕机、半自动卷绕机、全自动卷绕机。以高压电力电容器自动卷绕机为例,我国从 1970 年代开始研发,但由于生产效率低下,大批量生产仍依靠进口设备。21世纪以来,设备国产化进程明显加快。目前,中国锂离子电池卷绕环节还处在半自动到单体全自动的转型期,部分公司产品可实现进口替代。如今大部分电池生产厂家都会选择国产卷绕机,不过大规模的电池厂家(如比亚迪、CATL 等)仍会选用一些日韩进口的卷绕机。

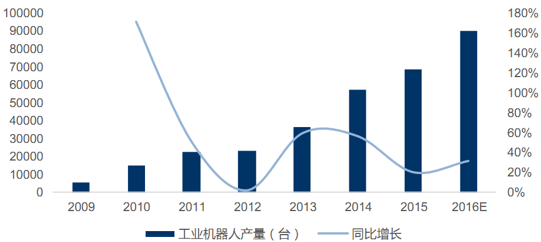

出于提高锂离子电池一致性、提升产品合格率、降低劳动力成本的需要,自动化成为锂离子电池制造行业重要发展方向。在“智能制造”、“工业 4.0”的大背景下,锂离子电池传统的手工制造工艺难以满足锂离子电池市场日益严苛的需求,取而代之的将是全智能自动化生产线。根据国际机器人联合会(IFR)的报告,我国工业机器人产量不断增加,2009-2016 的年复合增长率高达 49%,标志着我国自动化水平稳步提升。机器人自动化企业也在不断拓展对锂离子电池制造行业的布局,已有不少公司在生产线上使用机器人。时代高科的董事长田汉溶表示:“机器人在锂电设备行业的应用才刚刚开始”。

我国工业机器人产量(台)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国锂离子电池市场运行态势及投资战略研究报告

《2024-2030年中国锂离子电池市场运行态势及投资战略研究报告》共十二章,包含国内锂离子电池重点企业研究,中国锂离子电池行业风险分析及前景展望,研究结论及发展建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。