一、全球动物保健市场

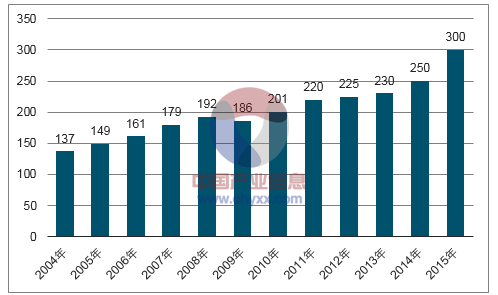

国外动物保健市场经过多年的发展,已经进入了稳步发展时期。除2009年受球金融危机影响出现负增长以外,全球动物保健市场保持稳定增长,市场规模2004年137亿美元增长到2015年300亿美元,年复合增长率达7.39%。

动保行业全球市场规模(亿美元)

数据来源:公开资料、智研咨询整理

相关报告:智研咨询发布的《2017-2022年中国动物保健品市场供需预测及投资战略研究报告》

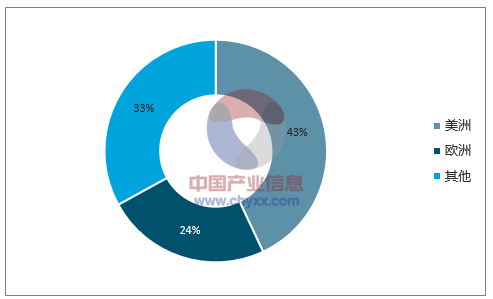

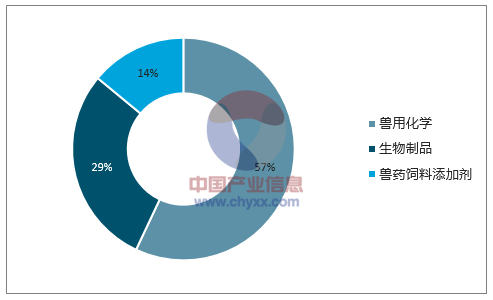

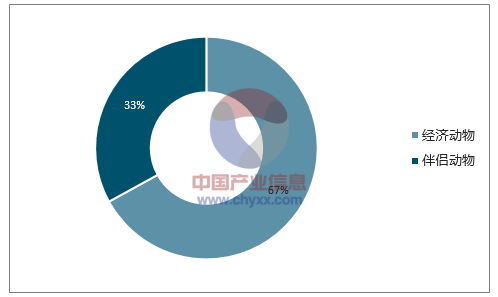

2025年全球动物保健市场容量将增长至540亿美元,市场前景广阔。 全球动物保健市场主要集中于欧美市场,产品以兽用化药为主,主要应用于经济动物。2015年全球动物保健市场按销售区域划分,美洲市场占比43%,欧洲市场占比24%,其他市场占比33%,美洲市场是全球最大的市场;按产品类型划分,兽用化药占比57%,生物制品占比29%,兽药饲料添加剂占比14%。按适用动物划分,2015年全球动物保健市场,经济动物占比为67%,伴侣动物药占比33%。

销售区域

数据来源:公开资料、智研咨询整理

产品类型

数据来源:公开资料、智研咨询整理

适用动物

数据来源:公开资料、智研咨询整理

二、国内动物保健市场

我国动保行业的市场规模仍与国外有较大差距, 但随着国家对动物疫情防控和食品安全的逐步重视,国内动物保健行业发展迅速,保持较高的增长态势。2007~2015年,我国动保行业的市场规模从185.08亿元增长至413.57亿元,年复合增长率达10.57%。

2008-2015年我国动保行业销售额(亿元)

数据来源:公开资料、智研咨询整理

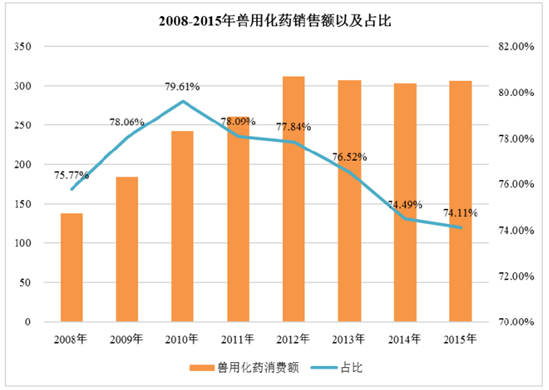

按产品划分,动保行业可细分为兽用化药(包括中兽药)行业和生物制品行业。目前,我国动保产业以兽用化药为主。2015年全国动保行业销售额为413.57亿元,其中兽用化药的销售额为306.49亿元,占比74.11%。从趋势上看,兽用化药占比从2011年开始逐年下降。

数据来源:公开资料整理

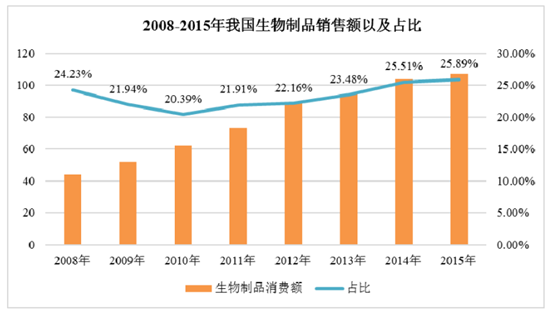

同时,我国生物制品的市场规模逐年提高,年复合增长率为13.55%,2015年的销售额已达107.08亿元。目前,生物制品的市场占比小于兽用化药,2015年的占比为25.89%。从趋势上看,生物制品的占比从2010年至2015年稳步上升。

数据来源:公开资料整理

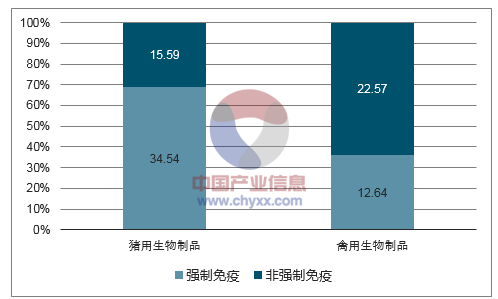

按使用动物分,猪用生物制品和禽用生物制品是生物制品的主要组成部分。其中,猪用生物制品2015年的市场规模为50.13亿元,占生物制品总市场规模的46.82%;禽用生物制品2015年的市场规模为35.21亿元,占生物制品总市场规模的32.88%。猪用生物制品的市场规模相对较大。

猪用生物制品中,强制免疫疫苗2015年的市场规模为34.54亿元,占猪用生物制品市场规模的68.90%。由此可见,我国猪用生物制品以强制免疫疫苗为主。但农业部《2017年国家动物疫病强制免疫计划》取消了猪瘟、高致病性猪蓝耳病的强制免疫要求, 预计2017年起猪用生物制品的强制免疫疫苗市场占比将逐年降低。同时,禽用生物制品中,强制免疫疫苗2015年的市场规模为12.64亿元,占禽用生物制品市场规模的35.90%,禽用生物制品以非强制免疫疫苗为主。

2015年我国猪用、禽用生物制品市场规模及结构(亿元)

数据来源:公开资料、智研咨询整理

动物保健产品研发是一项技术含量高、周期长、耗资大的系统工程,需要一大批高水平的专业研究人员进行持续研发。 我国动物保健产品的前期实验室研究大多是设在农业大学及农科院的动保研究室,科研水平较高,部分技术已达到国际先进水平。 但动物保健产品上市前的中期产业化应用研究及承担产业化阶段的后期工程技术研究相对缺位, 制约了动物保健产品开发上市的流畅性。 总体上看,除少数大型企业外,我国动保企业的研发实力较弱,研发体系尚不完善,将技术成果转化为产品的创新能力不足。

通常情况下,动保企业会采用与高校及科研院所合作的方式,利用高校及科研院所的人力资源和技术资源,共同完成新产品的研发。同时,国内一些大型的动保企业也建立了自己的研发机构,不断提升自身动保产品研发和产业化水平,为我国畜牧养殖业健康发展及时提供技术支撑和产品保障。常规化动保产品供给充足,尤其是在兽用化药市场,普遍存在产能过剩的现象,这主要是由于兽用化药同质化较为严重,高端差异化产品不突出的现状造成的。而在生物制品领域,企业规模相对较大,生产能力较强,竞争集中在少数几家拥有核心技术产品的公司之间。大型企业资金实力雄厚,拥有较强的扩大再生产的能力,能够适应市场需求的变化,不断创新完善自身的产品线,以保障市场对于动物保健产品的需求。

兽用化药行业竞争较为激烈,产品同质化较为严重,整体毛利率水平不高。大型企业在利润率水平上并无明显的优势,市场上成熟产品利润率水平趋于稳定。目前,一些厂商开始在制剂工艺等方面进行创新,提高了兽用化药产品的生物利用度和吸收率,使得高端产品的毛利率水平逐步提高。

相比兽用化药,兽用生物制品企业基础生产设施投入大、生产工艺复杂、科技含量高,其利润率一般要高于兽用化药。兽用生物制品行业利润率呈现的另外一个主要特征是研发和资金实力强的大型企业利润率水平显著高于其他企业。从毛利率的角度看,大型企业和中型企业的毛利率水平差距不大。目前国内生物制品上市公司的平均毛利率水平在60%左右,个别高端新型疫苗的毛利率水平可以达到80%以上。另一方面,新型兽药产品利润率普遍高于成熟产品,拥有较强技术转化能力和市场反应能力的大型厂商将通过初期的垄断地位获得更为丰厚的利润。

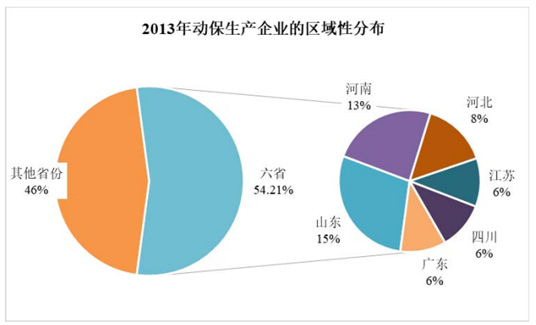

根据中国兽药协会的统计,2013 年底我国动保生产企业主要集中畜牧业发达的以下六个省份:山东(280 家)、河南(235 家)、河北(147家)、江苏(108 家)、四川(106 家)、广东(102 家)。六省生产企业数量占全国的 54.21%;以上六省产值 238.02 亿元,占全国(1661 家企业数据,不完全统计)的54.41%。

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国电饭煲行业全景速览:美的、苏泊尔、九阳龙头优势明显[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国激光直接成像(LDI)设备行业发展全景浅析:市场规模持续稳定增长,行业将迎来更多的发展机遇[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)