我国优质焦煤资源稀缺,需求结构中房产、基建占比 54%

一、中国焦煤供给情况分析

我国优质焦煤短缺,在产产能11.95亿吨

2015年我国炼焦煤已探明资源量2803.6亿吨,占我国煤炭总储量的26.6%,主要分 布在山西省,资源占比55.40%,产量占比42.74%,而优质焦煤较为稀缺,焦煤、 肥煤分别占比23%、13%。同时,我国炼焦原煤产能16.75亿吨,其中在产产能11.95 亿吨,新建产能1.68亿吨,改扩建产能2.86亿吨。

我国炼焦煤分地区概览

资料来源:公开资料整理

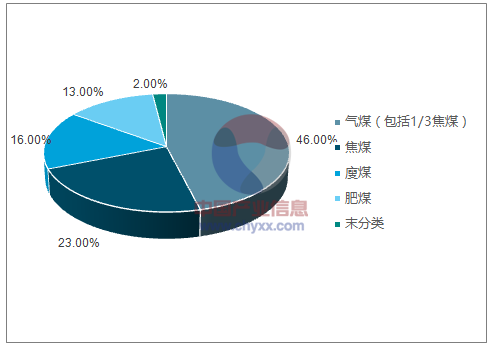

分煤种:我国气煤资源丰富,优质焦煤短缺,气煤(包括1/3焦煤)、焦煤、瘦 煤、肥煤分别占比46%、23%、16%、13%。

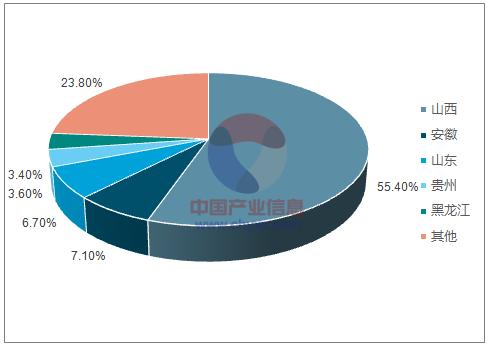

分地区:我国山西地区焦煤资源丰富,山西焦煤资源占比全国总量的55.40%, 其次是安徽、山东、贵州,分别占比7.10%、6.70%、3.60%。

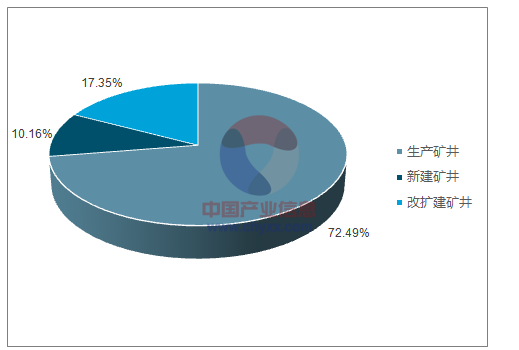

产能方面:2015年我国炼焦原煤产能16.75亿吨,其中在产产能11.95亿吨,新 建产能1.68亿吨,改扩建产能2.86亿吨,分别占比72.49%、10.16%、17.35%。

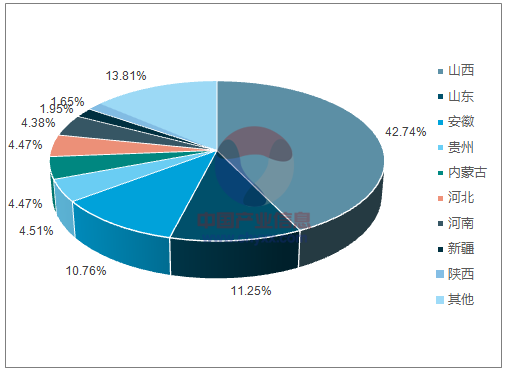

产量方面:2015年山西省焦煤产量达5.21亿吨,占全国焦煤总产量的42.74%, 其次为山东、安徽、贵州,分别占比11.25%、10.76%、4.51%。

我国气煤资源丰富,优质焦煤资源短缺

资料来源:公开资料、智研咨询整理

山西占我国炼焦煤资源储量的55.4%

资料来源:公开资料、智研咨询整理

合计产能16.75亿吨,在产产能72%,新建10%

资料来源:公开资料、智研咨询整理

15年山西炼焦煤产量占比42.74%

资料来源:公开资料、智研咨询整理

相关报告:智研咨询发布的《2017-2022年中国主焦煤市场专项调研及投资前景预测报告》

2016 年炼焦原煤产量退出约 1.33 亿吨,16-20 年计划退出 2.99 亿 吨

根据《关于进一步规范和改善煤炭生产经营秩序的通知》,全国煤矿自2016 年起按照全年作业时间不超过276 个工作日(原330日),将煤矿现有合规产能乘 以0.84 的系数后取整,作为新的合规产能。按照2015年在产炼焦原煤产能(11.95 亿吨)估算,预计炼焦原煤产能将减少1.91亿吨。

去产能:2016 年各省市去产能计划合计约2.9 亿吨,超过国家规划的2.5 亿吨,实 际去产能达3.5亿吨,全国总计关闭煤矿2021个,其中炼焦煤矿606个,关闭退出产 能1.33亿吨,将2016-2020年全国煤炭计划推出产能*2015年炼焦煤产量占比,预计 2016-2020年计划退出炼焦煤产能2.99亿吨。

供需:2017-2020 年我国焦煤供需紧平衡,焦煤价格有望维持高位

预计17年行业需求仍有小幅回落,同时由于新建煤矿投产及276天工作日部分放开, 产量相比16年也有所增长,行业供需面偏紧状况将较16年明显缓解。而中长期来看, 考虑到部分新建产能投产及关闭产量计划,预计未来5年内焦煤供需整体扔处于偏紧 状态。预计17-20年炼焦精煤产量同比分别提升3.1%、1.5%、1.2%和0.5%,而需求 端增速预计分别为-1.5%、 -1.5%、0.5%和0.5%,每年供需缺口仍达到900万吨以上。

国内焦煤供需平衡表

单位:万吨 | 2015 | 2016 | 2017E | 2018E | 2019E | 2020E |

原煤产量 | 374700 | 336400 | 355000 | 367000 | 373000 | 384000 |

增速 | -10.2% | 5.5% | 3.4% | 1.6% | 2.9% | |

炼焦原煤占比 | 33% | 33% | 33% | 32% | 32% | 32% |

炼焦原煤产量 | 122000 | 109530 | 112268 | 113952 | 115319 | 115896 |

增速 | -10.2% | 2.5% | 1.5% | 1.2% | 0.5% | |

精煤洗出率 | 39.6% | 39.6% | 40.0% | 40.0% | 40.0% | 40.0% |

炼焦精煤产量 | 48323 | 43575 | 44907 | 45581 | 46128 | 46358 |

增速 | -9.8% | 3.1% | 1.5% | 1.2% | 0.5% | |

净进口 | 4666 | 5803 | 5500 | 5200 | 5000 | 5000 |

增速 | 24.4% | -5.2% | -5.5% | -3.8% | 0.0% | |

总供给 | 52988 | 49378 | 50407 | 50781 | 51128 | 51358 |

增速 | -6.8% | 2.1% | 0.7% | 0.7% | 0.5% | |

总需求 | 52775 | 53391 | 52590 | 51801 | 52060 | 52321 |

增速 | 1.2% | -1.5% | -1.5% | 0.5% | 0.5% | |

供需缺口 | -213 | 4013 | 2183 | 1020 | 933 | 962 |

资料来源:公开资料、智研咨询整理

二、焦煤市场需求情况分析

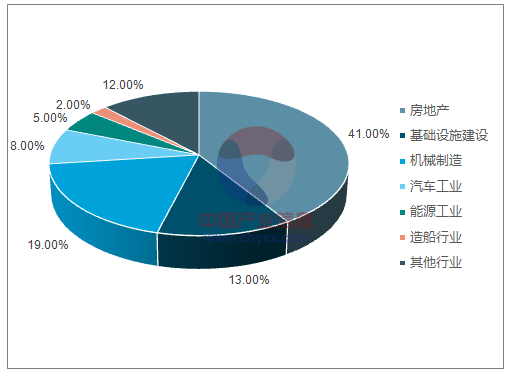

焦炭87%用于生产生铁,房产、基建分别占比41%、13%

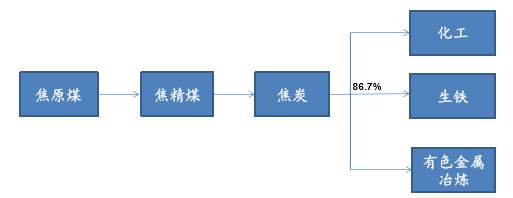

从产业链的角度来讲,焦煤生产位于煤焦钢产业链的最上游,焦煤矿生产出炼焦烟 煤之后送入洗煤厂洗选,洗选出炼焦精煤,然后炼焦精煤在焦化厂经过高温干馏生 成焦炭,焦炭有86.7%用于冶炼生铁,4.8%用于生产电石等化工产品,3.0%用于有 色金属冶炼,进一步,生铁和废钢一起冶炼粗钢,粗钢进一步加工成钢材,房地产、 基础设施建设、机械制造、汽车工业分别占我国钢铁耗材的41%、13%、19%、8%、 5%。

焦炭用于生铁生产、化工、有色金属冶炼分别占比86.7%、4.8%、3.0%

资料来源:公开资料整理

房产、基建分别占我国钢铁耗材的41%、13%

资料来源:公开资料、智研咨询整理

1、房地产行业

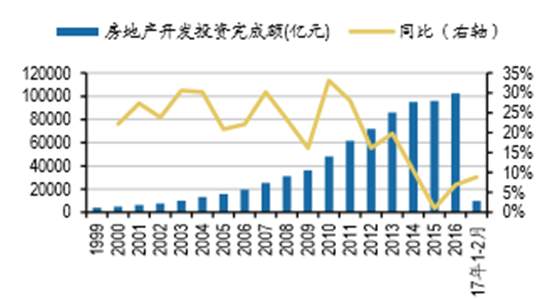

16年房地产投资超预期,预计后期投资趋冷

房地产投资趋冷+基建投资增速维持高位+钢铁行业去产能,预计 国内焦煤整体趋弱

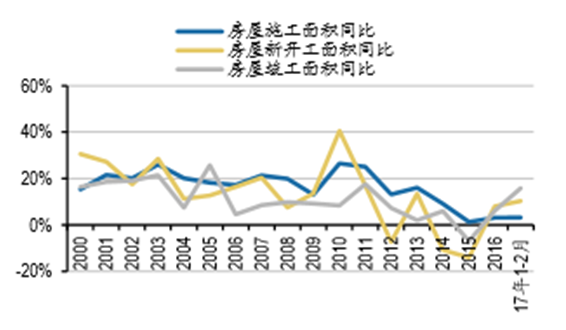

2016年,伴随着信贷边际扩张与中央去库存推进,我国楼市成交进入高峰期,全国 范围内楼市成交呈现量价齐升状态。16年全年房地产开发投资同比增6.88%,高于 15年增速5.89个百分点,17年1月-2月同比增8.87%,高于16年同期增速5.85个百分 点,16年房屋新开工面积、施工面积与竣工面积同比分别为8.08%、3.16%和6.09%, 高于15年增速22.07、1.90、12.99个百分点,17年1月-2月同比增10.36%、3.22%、 15.77%,低于16年同期增速3.30、2.65、13.15个百分点。展望后期,源于2016年9 月底以来各地楼市调控政策陆续出台以抑制楼市过热,叠加去杠杆和加息预期背景 下购房信贷边际收缩,2017年楼市成交预期调整,地产投资或回落。

2016年全年房地产开发投资累计同比增6.88%

资料来源:公开资料整理

2016年房屋新开工面积、施工面积与竣工面积的 同比分别增8.08%、3.16%和6.09%

资料来源:公开资料整理

2、基建行业

2016年基建投资增速维持高位。16年基础设施建设投资同比增速达15.80%,相比15年增速下降1.21个百分点,17年1-2月同比增21.27%,相较于16年同期增速增加 5.54个百分点。后期,受地产投资下降与“十三五”规划攻坚的驱动,同时PPP项 目推进,基建投资仍有望保持高速增长。

2016年基础设施建设投资同比增速达15.80%

资料来源:公开资料整理

3、粗钢行业

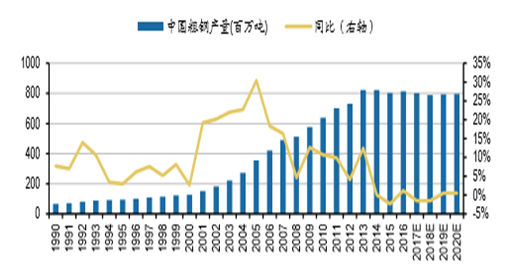

源于房地产投资趋冷与基建投资增速持稳,叠加钢铁去查能,预计产量收 缩 受益于房地产投资超预期以及基建投资维持高位,2016年全年粗钢产量为8.08亿吨, 同比增长1.20%,增速较2015年增速上升3.50个百分点,然而,源于房地产投资趋 冷与基建投资增速持稳,叠加钢铁行业去产能背景,2016年全年实际退出炼钢产能 达到8165.55万吨,根据《钢铁工业调整升级规划(2016-2020年)》,到2020年粗 钢产能将净减少1-1.5亿吨,预计粗钢产量呈收缩态势,2017/2018/2019/2020年粗 钢产量同比-1.5%/-1.5%/0.5%/0.5%。

预计2017/18/19/20年粗钢产量同比-1.5%/-1.5%/0.5%/0.5%

资料来源:公开资料整理

4、焦炭行业

焦炭产能收缩,叠加钢焦比下降、下游需求弱势,预计产量小幅下滑

2016年焦炭产量为4.49亿吨,同比增0.3%,2016年焦化行业淘汰落后产能约2300 万吨/年,叠加2016年3月前行业不景气背景下主动退出,市场共计推出焦化产能或 超3000万吨,预计焦化行业2016年年末实际产能下降至6.4亿吨左右。另一方面根据《中国煤炭市场蓝皮书》,2015年重点钢厂钢焦比为495,较2014年的502有 所下降,预示焦炭需求有所下滑。源于产能收缩、钢焦比下降,以及粗钢产量收缩, 预计焦炭产量小幅下滑。

2016年焦炭产量为4.49亿吨,同比增0.3%

资料来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国焦煤行业市场专项调研及投资前景研究报告

《2024-2030年中国焦煤行业市场专项调研及投资前景研究报告》共十二章,包含2023年中国焦炭行业市场运行局势分析,2024-2030年中国焦煤行业发展前景预测分析,2024-2030年中国焦煤行业投资机会与风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![煤炭与消费用燃料行业:2022年我国焦煤供需或仍旧紧张,从蒙古进口的焦煤量能否填补焦煤供需缺口?[图]](http://img.chyxx.com/general_thumb/news/58.png?x-oss-process=style/w320)