导语:2016年,煤制烯烃已成为影响国内甲醇市场的主要因素,区域化格局趋势更为突出,国内甲醇市场重新洗牌。《摩贝视野》将在本文中讨论:煤制烯烃未来对甲醇市场的影响如何?进口市场将如何变化?

一、2016年中国甲醇行情概述

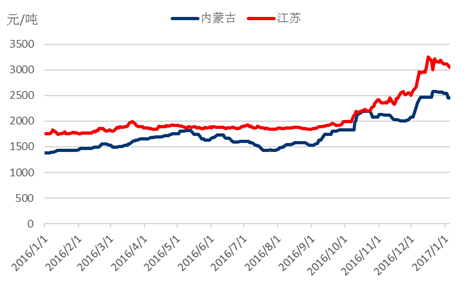

甲醇主产地是西北和华北,主销地是华东,分别以内蒙古和江苏为例说明2016年甲醇价格走势。

2016年内地(内蒙古)甲醇市场整体呈现“N”形走势。2016年1月初,内地甲醇价格达到最低点,这是生产企业担心雨雪天气,会因为运输不畅而造成胀库,从而进行了一部分让利;此外,这一时期,部分下游处于淡季,甲醇需求量减弱。年内最高点出现在10月初,此时甲醇生产企业库存压力不大,试探性涨价后,下游跟进尚可,阶段性补货需求支撑下,国内甲醇市场大幅上扬创下年内价位新高。此外,甲醇、烯烃装置的投产与检修也对甲醇价格变化有较大影响。

2016年全年国内沿海甲醇市场在震荡中持续跳涨,围绕在1710-2600元/吨区间宽幅震荡。这主要是因为国外装置集中检修、期货强势拉涨以及年内的三次逼仓等。但之后涨幅较大超出下游承受范围,中下游开始“联手逼宫”,倒逼原料去利润,缩窄了和下游的差价。

图1 2016年内蒙古及江苏甲醇市场走势

数据来源:MOLBASE

二、甲醇供应面分析

据《摩贝视野》统计,2016年全球甲醇总产能12744万吨,而全球总需求量约9613 万吨,供需失衡愈发明显。亚洲旺盛的需求成为众多国外装置争夺的目标,美国供应区域饱和,将南美洲甲醇现货(特立尼达和委内瑞拉)转移至亚洲等地套利;去年下半年中东、东南亚货源也加大了往中国的发货量。

2016年全球甲醇主产区仍集中在中国、中东、南北美洲和俄罗斯;传统输入地区仍在东北亚、中西欧、北美和东南亚区域。

图2 2016年全球甲醇区域产能分布

数据来源:MOLBASE

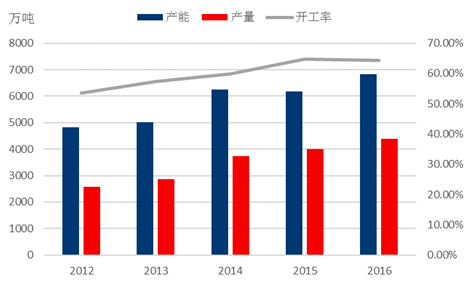

据《摩贝视野》统计,2016年国内甲醇产能共计7332万吨,有效产能6837万吨,行业平均开工率为64.2%。

2016年甲醇产能增长较快,增幅约9.3%,这主要是因为中天合创、神华宁煤为代表的煤(甲醇)制烯烃装置的配套甲醇投产,西北成为产能增长最快地区。据《摩贝视野》统计,2016年国内甲醇新增产能720万吨,其中有配套下游装置的占87.5%,西北地区占全国新增产能的88. 9%,且95%是配套MTO 项目。甲醇新增产能集中在2016年下半年,这跟中国的经济情况在2016年有一定程度的复苏有关。

图3 2012-2016年甲醇产能、产量及开工率统计

数据来源:MOLBASE

据《摩贝视野》统计,2016年全球甲醇新增产能主要集中在中国地区,全球其他地区几无新增产能。

表1 2016年国内新增甲醇项目统计

企业名称 | 产能 (万吨/年) | 原料 | 备注 |

山东阳煤恒通 | 20 | 煤炭 | 2016年5月投产 |

新疆新业能源化工有限公司 | 50 | 煤炭 | 2016年7月4日试车成功,配套10万甲醇制汽油和BDO |

山西孝义鹏飞 | 30 | 焦炉气 | 2016年7月10日试车,规划60万 |

安徽安庆曙光 | 16 | 煤炭 | 2016年8月投产 |

内蒙古西北能源鄂尔多斯 | 30 | 煤炭 | 2016年9月投产 |

神华新疆煤制烯烃 | 180 | 煤炭 | 2016年10月投产 |

安徽临泉 | 15 | 煤炭 | 2016年10月投产,最终达50万 |

中天合创 | 180 | 煤炭 | 2016年10月一期180万开车,共计360万甲醇+137万MTO |

宁夏神华宁煤 | 100 | 煤炭 | 2016年10月底出产品 |

青海盐湖工业 | 100 | 煤炭 | 2016年10月出产品 |

数据来源:MOLBASE

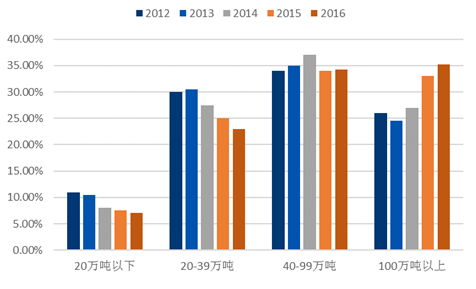

近几年国内甲醇产能稳步增长,并继续向规模化、集约化发展。据《摩贝视野》统计,国内百万吨以上装置占比达35.17%,且受未来新建项目多为产业链配套装置影响,这一占比有继续增长的趋势。截至2016年10月底,国内产能规模在40万吨/年(含40万吨/年)以上装置占比达69.2%,较2015年增加1.9个百分点,较2014年增加了5.1个百分点; 100万吨/年(含100万吨/年)以上的装置占比35.2%,占比在近五年保持增势。

图4 2012-2016年国内甲醇产能规模变化趋势图

数据来源:MOLBASE

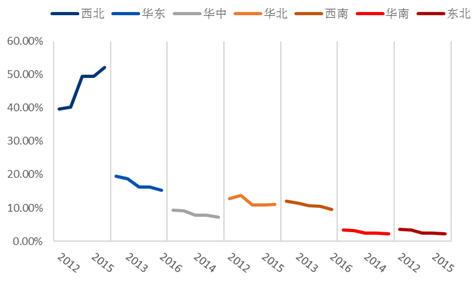

2016年,西北地区甲醇产能独占鳌头,约占全国的52.1%,且在2012 -2016年西北甲醇占比增势最为明显。据《摩贝视野》统计,2016年西北地区甲醇产能占比较2015年增加了2.6个百分点,5年内占比持续上涨。其中国内百万吨以上装置分布中,西北占82.3%。西北地区在未来仍将对国内甲醇市场有很强的影响力。

图5 2012-2016年国内甲醇产能区域结构对比

数据来源:MOLBASE

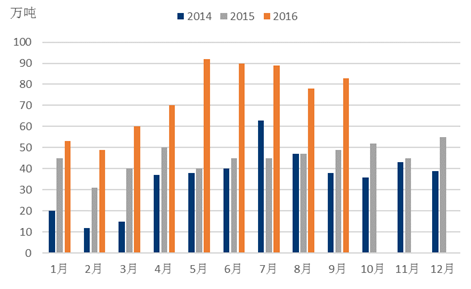

2016年甲醇进口爆炸性的增长,比上年增加了327万吨,涨幅高达59%。受国内MTO需求持续放大、欧美供应持续宽松和东南亚需求萎缩等影响,更多甲醇资源涌入中国。

图6 2014-2016年甲醇各月进口量对比

数据来源:MOLBASE

2016年中国甲醇进口主要来自于伊朗、新西兰、阿曼和沙特等国家,其中新西兰是因为甲醇巨头梅赛尼斯在其境内布局,拥有较大的产能。马来西亚、卡塔尔和文莱仍是重要的进口国家,特立尼达、委内瑞拉和美国则是今年新增的进口国家。

图7 2016年甲醇进口来源国分析

数据来源:MOLBASE

三、甲醇下游分析

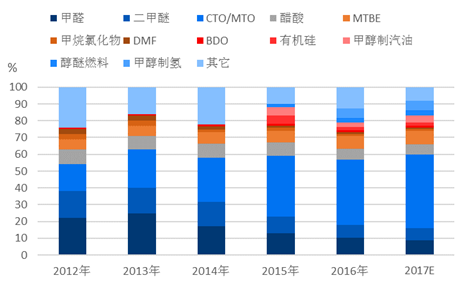

这几年随着国内CTO/MTO项目不断上马,传统下游消费领域占比逐年降低。除了甲醛、二甲醚、醋酸及MTBE等主要的传统消费领域,其余传统下游占比均在3%以下。与2015年情况类似,2016年甲醛、二甲醚、醋酸等传统下游领域少有新增,尤其是二甲醚市场,受进口液化气冲击,二甲醚掺混需求不断萎缩,表现极其低迷。在传统需求领域中,MTBE 市场年内扩增明显,甲醇的消费占比小幅提升。此外,近年来甲醇制氢领域需求增长较明显,随着地炼企业扩能带来的加氢需求,甲醇在该领域仍有较大的增长空间。

据《摩贝视野》预测,2017年国内甲醇表观消费量有望达5770万吨/年,同时进口货源预计将继续大量涌入国内;2017年甲醇传统下游如甲醛、二甲醚及醋酸等行业基本无新增产能,MTBE及甲醇燃料、甲醇制氢等领域有少量扩能计划;2017年国内甲醇需求新增仍将主要集中在CTO/MTO领域,煤制烯烃新增计划约290万吨,受此影响,CTO/MTO领域需求占比将继续提升。

图8 国内甲醇主要下游消费领域占比

数据来源:MOLBASE

四、2017年甲醇市场预测

2016年中国甲醇行业供需失衡的局面依然尖锐。行业去产能、去库存进程有了一定成效,但整体甲醇市场趋于谨慎。根据《摩贝视野》分析,2017年影响甲醇市场的因素可能有:宏观经济及行业政策的变化、国内MTO项目投产进程、进口货源导致库存高位并压制沿海甲醇价格、商品期货可能的剧烈波动、装置意外等。值得注意的是,2017年进口货源除了对沿海甲醇市场有影响外,还可能对北方市场产生冲击。

随着MTO领域消费占比逐年递增,国内甲醇市场需求淡旺季周期表现将被弱化。煤炭价格上涨会导致甲醇成本上升,另外综合考虑供需面、进口等因素,2017年甲醇价格重心有望震荡上移。

此外,沿海地区计划新增MTO装置并无配套甲醇,2017年华东地区需求将会明显增加,这将对内地甲醇货源形成一定的价格支撑。一旦形成套利空间,市场可能会重新出现北货南发、西货东运的现象,2017年沿海甲醇市场值得玩家期待。

文/MOLBASE 李娜

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国甲醇行业市场行情动态及竞争战略分析报告

《2024-2030年中国甲醇行业市场行情动态及竞争战略分析报告》共十一章, 包含2019-2023年中国甲醇行业优势企业运营分析,2024-2030年中国甲醇行业投资机会与风险,2024-2030年中国甲醇行业发展趋势与前景分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。