一、购置税优惠驱动力延续 ,预计2017 年销量增速为 4.3%

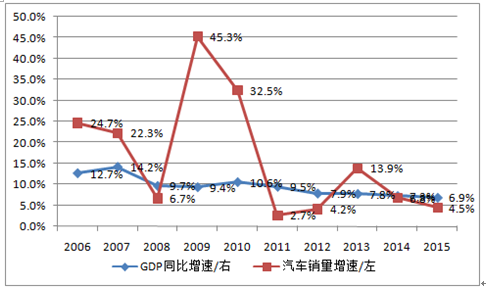

2016 年增长动力主要来源于购置税优惠政策。从近几年的汽车销量来看,汽车发展的主要影响因素是经济的增长。在 2014、2015 年经济持续下行的背景下,汽车销量增速也进入了下行通道。对此,15 年 4 季度实施购置税优惠政策,销量也进入上升通道。2016 年汽车销量为 2794万辆,同比增长14.1%,其中,乘用车销量为2429万辆,同比增长15.1%;客车销量为 54 万辆,同比减少 2.0%;卡车销量为 311 万辆,同比增长8.8%。 销量的增长主要受益于 1.6L及以下排量购置税减半的政策优惠。

近几年汽车发展主要因素来源于经济增长

数据来源:公开资料整理

乘用车月度销量增速

数据来源:公开资料整理

购置税优惠驱动力延续,预计2017 年汽车销量增 速为 4.3% 。1)在经济下行压力与惯性较大的背景下,以及 2015 年 10 月以来实施的购置税优惠政策透支了一部分汽车消费。2)2017 年全年对购置 1.6 升及以下排量的乘用车减按 7.5%的税率征收车辆购置税的政策,预计 2017年乘用车能够维持 4.6%的增长。其中,SUV 销量超过 1100 万辆,占比接近传统的轿车。3) 随着生产厂商对不同细分市场新车型的投入,认为中长期来看,SUV 仍有一定的成长空间。4)重卡迎来更换周期,高增长持续。

分车型销量预测(万辆)

数据来源:公开资料整理

二、SUV仍有成长空间,增长来自于合资品牌

景气度仍能持续,预计 2017 年SUV 销量占比达到 43% 。受中国特殊的国情和消费需求的影响,SUV 在很大程度上代替了皮卡、MPV、旅行车等多类产品的作用。随着生产厂商对不同细分市场新车型的投入,认为中长期来看,SUV 仍有一定的成长空间。预计到 2017 年,SUV的销量将接近 1100 万辆,占比达到 43%。

预计 2017 年 SUV 占比达到 43%

数据来源:公开资料整理

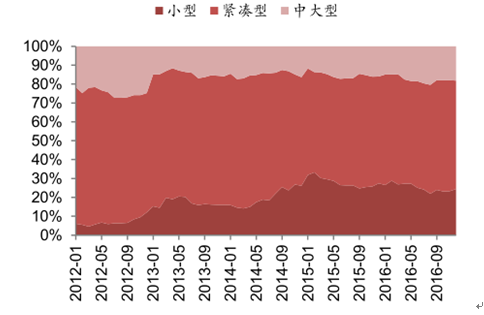

中大型 SUV 增速高,产品升级有利于合资品牌 。在 SUV 供给方面,小型向紧凑型的转移、中大型 SUV 市场开始扩张。从销量占比来看,2016年 1-11 月紧凑型级销量占比为 57.4%,为 SUV 主要市场;从销量增速来看,紧凑型 SUV 增速放缓,中大型 SUV 增速迅速提升。

SUV 销量结构( 2012.1-2016.11 )

数据来源:公开资料整理

SUV 分级别销量增速

数据来源:公开资料整理

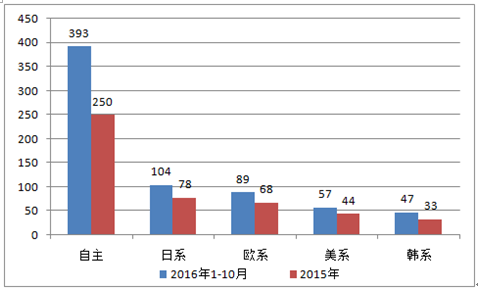

合资品牌下探,自主品牌承压。2016 年 SUV 市场中,自主品牌维持优势。整体来看,随着合资品牌对 SUV 市场的重视,大量车型将上马,中国 SUV 市场将进入价格战阶段,自主品牌将面临较大挑战,尤其在小型、紧凑型 SUV 市场。

SUV 自主与合资品牌销量(万辆)

数据来源:公开资料整理

三、叠加超载治理基建投资,本轮重卡复苏周期有望延长至 Q3

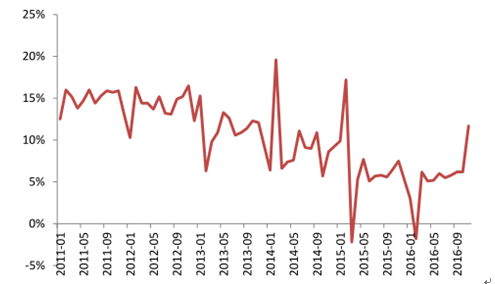

重卡复苏来源于替换需求 ,2017 更换需求仍持续 。1)重卡销量自 2010年超过 100 万辆之后,2011/12 年见顶回落,2013 年短暂复苏之后又开始两年的下滑, 2016 年销量达到 73 万辆,同比增长 32.4%。2)在固定资产投资、公路货运投资同比增速下行的背景下,认为本轮重卡的复苏主要来源于 2010/11 两年销量高峰产生的更换需求。3)重卡的更换周期在 5-8 年,2009-2011 年的车辆将未来两年内更新,认为 2017 年重卡行业仍存在较大的更换需求。

我国重卡销量(万辆)、增速

数据来源:公开资料整理

中国固定资产投资完成额实际当季同比增速

数据来源:公开资料整理

中国公路货运当月同比增速

数据来源:公开资料整理

超载治理叠加基建投资,2017 重卡行业景气度可持续。1)2016 年 7月以来陆续出台了超载货车治理政策。规定 2017 年 6 月、12 月分别完成 20%、60%不合规运输货车的改造。超载货车治理需求会陆续释放。发改委、交通部颁布的交通基础设施建设计划中,涉及项目投资约为 4.7万亿,2016/17/18 投资额分别为 2.1 万亿、1.3 万亿、1.3 万亿元。工程重卡将受益于本次基建投资。

2016 年 7 月以来超载货车治理政策

数据来源:公开资料整理

行业复苏周期有望延长,重点关注 2017 年 年 Q3 月度销量 。上一轮重卡复苏周期是2013年4月到2014年4月,持续13个月。本轮复苏从2016年 2 月开始,考虑超载货车治理以及基建投资的刺激, 预计本轮重卡景气度至少可以维持到 2017 年 年 6 月份,重点关注 Q3 重卡月度产量。

重卡月度销量同比增速( 2006.1-2016.11 )

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国汽车市场专项调研及投资方向研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国起重举升汽车行业市场竞争格局及投资前景研判报告

《2024-2030年中国起重举升汽车行业市场竞争格局及投资前景研判报告》共十四章,包含2024-2030年起重举升汽车行业投资机会与风险,起重举升汽车行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。