一、高端白酒价值回归叠加消费升级,打造 300-500元最具爆发力价格带

1、高端白酒价值回归 ,绝大多数二线品牌高端系列重新定位次高端市场

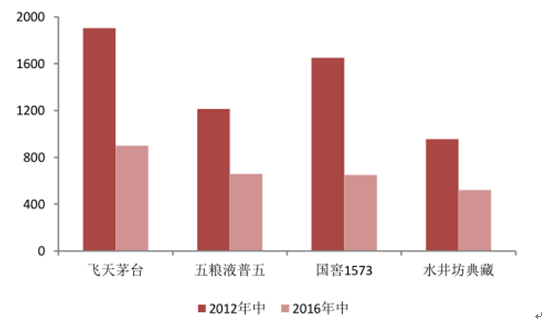

高端白酒长期价格畸形, 政商消费 需求成最大推手。在很长一段时间内,高端白酒都已经偏离消费本质,而是作为一种消费符号存在,高端白酒所承载的“面子、地位、圈子”等附加意义愈演愈烈,价格也被推上天际,茅台一度突破 2000 元,五粮液也高达 1200 元以上。政务消费和商务消费是高端白酒消费的主力军,在 2012 年之前大概有近 80%的高端白酒消费来自政府和企业。

三公消费受限, 高端白酒需求迅速萎缩,呈现量价齐跌。反腐严重遏制了三公消费,高端白酒政务消费大幅度缩水,一线白酒价格也随之腰斩。行业经过三年的深度调整,白酒的需求结构发生巨大改变,2012 年前高端白酒需求构成中政务消费占比 40%,商务消费占比42%,个人消费占比 18%,2014 年以后政务消费占比降至 5%,商务消费占比 51%,个人消费占比增至 45%。商务消费和个人消费(尤其是后者)有效承接了政务消费减少后留出的市场份额,白酒的消费也开始向理性回归,向白酒消费本质回归。高端白酒结束高速增长期,逐步回归正常消费领域。

高端白酒价格纷纷腰斩

数据来源:公开资料整理

高端白酒需求结构发生改变,政务消费大幅减少

数据来源:公开资料整理

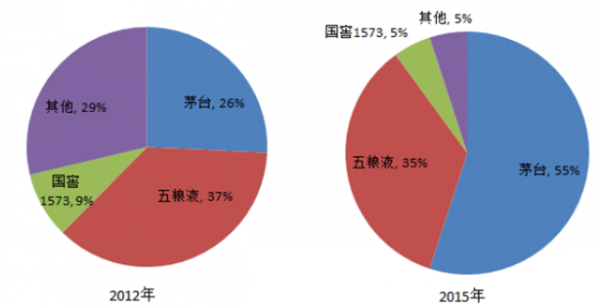

高端白酒分化明显,总体正逐步回归消费本质。高端白酒作为高端社交场合的润滑剂,有其特有的刚性需求。尽管政务消费需求的萎缩对高端白酒的打击很大,但高端商务和个人需求依旧存在,同时对品质和品牌提出更高的要求,推进高端白酒回归消费本质。经过三年的深度调整,白酒行业逐步复苏,高端白酒市场也开始回暖,同时重新完成洗牌,出现明显分化。茅台、五粮液、国窖 1573 凭借强大的品牌力和过硬的品质进一步巩固高端白酒市场地位,且优势愈发明显,销量和价格也有明显的回升。二线品牌高端白酒较多依赖当地的政务消费,由于缺乏相应的品牌力和品质的支撑,高价难以维持,纷纷降价进入 300-500 元的次高端市场,试图通过差异化和满足消费者多元化情感需求来竞争。2012 年其他品牌合计在高端白酒市场份额占比为 29%,到 2015 年降至 5%,绝大多数的二线白酒品牌都退出高端市场的竞争。此轮白酒调整,理顺了白酒市场的价格体系,价格畸形的市场得到明显改善,各大二线品牌的高端白酒重新找准自身定位。

2012年和 2015年高端白酒市场份额构成

数据来源:公开资料整理

2 、受益消费升级, 次高端白酒已进入高净值消费者主流选择

本轮白酒行业复苏的另一个逻辑就是消费升级。在经济高速发展和社会财富迅速积累的时代背景下,消费者对白酒的品质和品牌提出更高要求。消费理念改变和消费能力提升带来白酒消费价位升级,次高端白酒已进入部分高净值消费者的主流选择。

驱动力一:消费理念的改变 ,消费者倾向于饮用好酒 。白酒消费回归本质,消费者饮酒趋于理性,对于健康、品质、品味的追求成为新的需求。

1)追求健康:“少喝酒,喝好酒”的理念已经深入人心,高品质白酒越来越受消费者青睐。

2)追求品味 :高端白酒代表身份、地位的意义越来越淡,消费者更加注重白酒本身,包括口感、文化、凸显的品味,能否满足自身的情感需求。

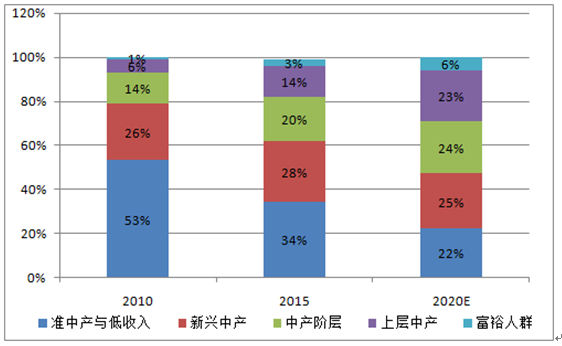

驱动力二:消费能力的提升,为消费升级提供可能。随着中国可支配收入的提升,近些年消费者正逐渐提升白酒消费档次。农村从低档向中低档过渡,城镇向中高档过渡。我国的消费人群结构也发生明显变化,中产阶级及以上人口占比不断提升。中产阶级规模迅速发展,精英阶层迅速成长,提高次高端白酒消费群体规模。中产阶层和高收入人群拉动白酒消费从100-300 元向 300-500 元价格带的升级趋势十分明显。

尤其是上层中产阶级和富裕消费人口规模持续扩大,在总人口中的占比从 2010 年 7%将增长到 2020 年的 29%。这部分群体拥有较强的消费能力,是消费高端、次高端白酒的主要人群,他们在高端白酒上私人消费将有效替代政务消费,保证高端白酒未来五年至少能保持两位数的增速。在部分发达地区,如江苏、浙江市场主流消费价格已经从 100-300 元提升到 300 元以上。受益消费升级,次高端白酒已进入高净值消费者主流选择。

高净值消费者占比不断提升

数据来源:公开资料整理

高净值人群拥有强大的消费能力

数据来源:公开资料整理

3 、双重作用下300-500元成最具爆发力白酒价格带

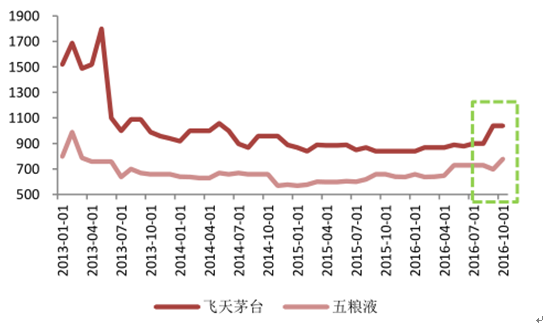

在高端白酒价值回归以及中高端白酒消费升级的双重力量驱使下,300-500 元的次高端价格带有望快速扩容, 具备强大爆发力 。次高端白酒市场是基于高端白酒不断提价后形成的空白市场,其市场空间与高端白酒价格密切相关。在过去三年的高端白酒调整期间,次高端白酒市场受到严重挤压,艰难地在夹缝中求生。一方面,高端白酒降价将会对次高端价格体系和生存空间形成挤压,另一方面如果次高端白酒降价又会陷入和区域性品牌的激烈竞争,使得次高端白酒陷入两难境地。随着白酒行业的复苏,茅台、五粮液等高端白酒持续提价为次高端白酒让出足够的成长空间,同时消费升级让次高端白酒成了部分地区主流消费选择,不用主动去和区域性品牌抢占消费者,300-500 元的次高端白酒的需求有望持续扩张。就整个外部环境而言,可以说对次高端白酒是最有利的。

根据测算,300-500 元次高端价格带白酒当前销量在 3 万吨,白酒总销量占比0.23%,销售额为 180 亿元左右,白酒总销售额占比仅为 3.2%,较最高时候的 15%下滑严重。目前中国整个白酒消费结构呈现“头宽、颈窄、身大”类似玉壶春瓶的形状。500 元以上高端白酒需求将会持续增加,但是由于高端白酒的稀缺性和产能限制,未来价格增速将远大于销量增速,出现供不应求的局面,而其中一部分未能得到满足的需求将转移到次高端白酒,带来次高端白酒需求的增加,估计未来将有 20%的需求会向下转移,对应着至少100 亿元的空间。300 元以下的市场空间有 4824 亿元,其中 200-300 元的中高端市场模近千亿,如果未来有 20%的消费者实现消费升级,可以给次高端白酒带来至少 200 亿的需求增量。未来次高端白酒市场保守估计有 300 亿左右的市场增量。

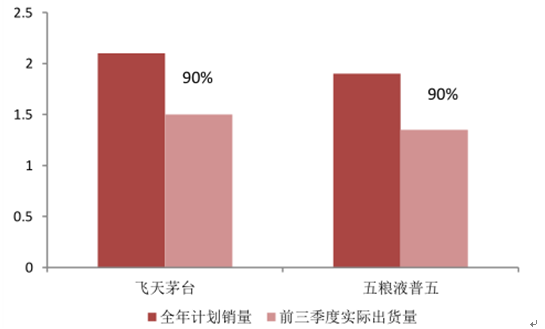

茅台、五粮液价格大幅回升

数据来源:公开资料整理

茅台、五粮液三季度完成全年 90% 计划 (万吨)

数据来源:公开资料整理

各层次白酒规模估算

数据来源:公开资料整理

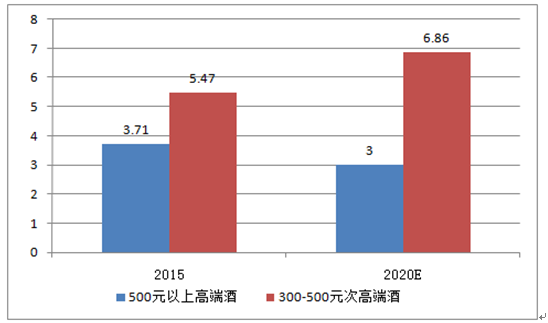

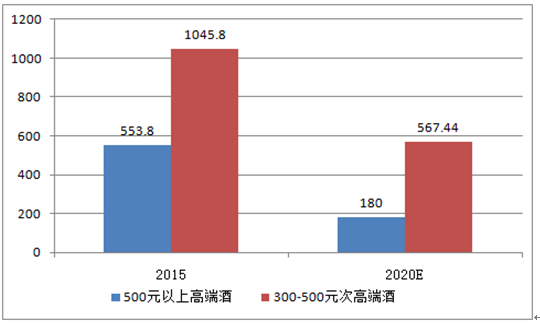

进一步测算,假设未来五年白酒行业销量保持 3%的增速,营业收入保持 5%的增速,那么到 2020 年,整个白酒销量将达到 1491 万吨,收入达 7093 亿元。届时次高端白酒销售规模赶超高端白酒规模,达到 6.8 万吨,年复合增长达 18%,销售额占比达 8%,达到 567亿元,年复合增长达 25%,较现在有两倍以上空间。

2015 和2020 年次高端和高端白酒销量预计(万吨)

数据来源:公开资料整理

2015 和2020 年次高端和高端白酒销售额预计(亿元)

数据来源:公开资料整理

二、竞争格局:次高端白酒未来将是品牌、渠道、产品的全面竞争

1 、次高端白酒竞品较少,竞争环境较好

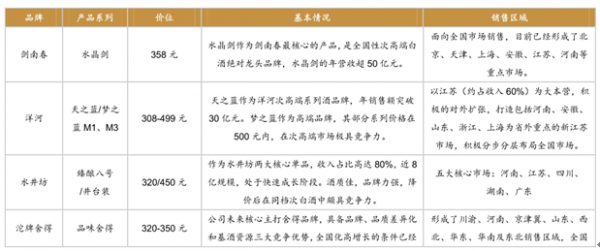

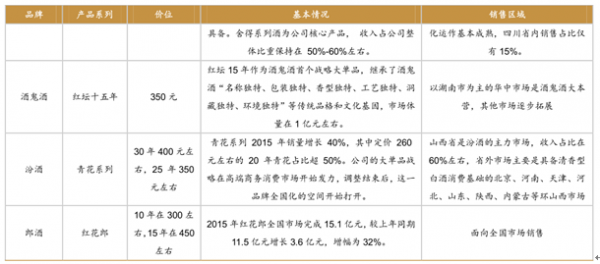

次高端白酒指的是价格位于茅台、五粮液等高端白酒之下,但又在区域性品牌之上的白酒群体。放眼全国白酒市场,定位在此价格中间地带的产品并不多,常见的有剑南春(水晶剑)、洋河(天之蓝/梦之蓝 M3)、汾酒(青花瓷 30 年/25 年)、水井坊(井台装/臻酿八号)、酒鬼酒(红坛十五年)、郎酒(红花郎十年/十五年)、沱牌舍得(品味舍得)等。其中一部分产品本身瞄准的就是次高端价格带,如剑南春、洋河,另外绝大多数都是二线高端白酒降价后进入该价格带的,如水井坊、舍得。在次高端价格带,除了洋河天/梦之蓝和剑南春水晶剑,能真正称得上全国性大单品的数量并不多。大部分的产品都是区域性品牌的高端系列,有着各自核心的市场,因此次高端白酒之间的竞争并不是十分激烈。300-500 元正成为大众消费升级一个重要的价格带,目前在各个价位白酒中市场规模是最小的,保持相对较快的增速,在各个白酒细分板块中最有机会培育出新的强势品牌。

次高端白酒比较(规格为 52 度 度 500ml)

数据来源:公开资料整理

2 、次高端未来将是品牌、渠道、产品的全面竞争

随着市场扩容和全国化市场开拓,次高端白酒未来竞争将会愈发激烈,是品牌力、渠道力、产品力的全面比拼。品牌力是支撑高端白酒高溢价的重要因素,像茅台、五粮液这样的高端白酒,可以靠品牌力提升价格和带动销量。但是对于品牌力较弱的区域性白酒而言,则需要更多的依靠渠道力推动来实现产品的市场开拓。次高端白酒刚好卡在两个价格带之间,因此次高端白酒的竞争将是“品牌+渠道”的双重比拼。兼具强品牌力和强渠道力的竞品,才能在激烈的竞争中脱颖而出。

剑南春、洋河、水井坊综合比较 (最高五星)

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国高端白酒市场运行态势及投资战略研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国高端白酒行业发展规划建议及未来发展潜力报告

《2022-2028年中国高端白酒行业发展规划建议及未来发展潜力报告》共十四章,包含2021年中国高端白酒行业运行环境,2022-2028年中国高端白酒行业发展趋势分析,2022-2028年中国高端白酒行业发展战略分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国电饭煲行业全景速览:美的、苏泊尔、九阳龙头优势明显[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国激光直接成像(LDI)设备行业发展全景浅析:市场规模持续稳定增长,行业将迎来更多的发展机遇[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2024年中国碳监测行业发展现状分析:碳监测市场正逐渐打开,多家企业布局 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国聚苯胺行业现状分析:行业规模稳步增长,新技术的研发推动行业进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)