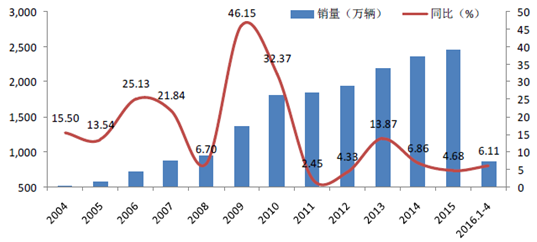

受宏观经济增速放缓和汽车行业较高保有量影响,我国汽车行业延续低增长态势。2015 年上半年汽车行业月度销量出现了负增长,销量面临较大的增长压力。出于调结构促内需的目的,国务院再次出台购置税减半政策,2015 年10 月1 日到2016 年12 月31 日,对购买1.6 升及以下排量乘用车实施减半征收。在此政策刺激下,2015 年4 季度汽车销量同比增速提高, 年度销量增速达到4.68%。从保有量来看,2015 年底,全国机动车保有量达2.79 亿辆,其中汽车1.72 亿辆,私家车总量超过1.24 亿辆,每百户家庭拥有31 辆。

一、中国汽车产销量分析

2016年1-5 月汽车产销分别完成1084.4 万辆和1075.5 万辆,比上年同期分别增长5.8%和7%,高于上年同期2.6 和4.9 个百分点。我们预计,中国市场则有望继续保持2015 年平稳的增长态势,在购置税减半的消费刺激之下,全年车市保持5%的增幅,预计销量有望达到2580 万辆。

2016年中国汽车销量及增速

相关报告:智研咨询发布的《2016-2022年中国汽车市场运行态势及投资战略研究报告》

2016 年中国汽车销量及增速预测

车型 | 2015 | 增速 | 2016E | 增速 |

基本型乘用车 | 1172 | -5.30% | 1075 | -8.28% |

MPV | 211 | 9.70% | 245 | 16.11% |

SUV | 622 | 52.50% | 825 | 32.64% |

狭义乘用车 | 2005 | 9.10% | 2145 | 6.98% |

交叉型乘用车 | 110 | -17.40% | 85 | -22.73% |

乘用车小计 | 2115 | 7.30% | 2230 | 5.44% |

重型卡车 | 55 | -25.70% | 60 | 9.09% |

中型卡车 | 20 | -16.50% | 21 | 5.00% |

轻型卡车 | 156 | -6.60% | 160 | 2.56% |

微型卡车 | 55 | 3.10% | 58 | 5.45% |

大型客车 | 9 | 8.40% | 9 | 0.00% |

中型客车 | 8 | -3.00% | 8 | 0.00% |

轻型客车 | 43 | -1.30% | 37 | -13.95% |

商用车小计 | 345 | -8.90% | 353 | 2.32% |

汽车总计 | 2460 | 4.70% | 2583 | 5.00% |

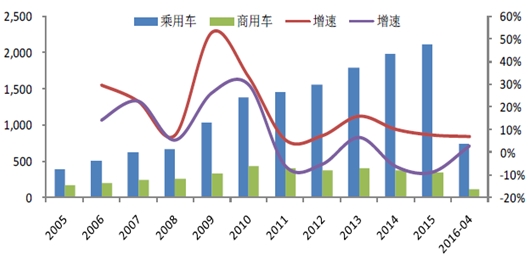

2005-2016年中国乘用车、商用车销量及增速(单位:万辆)

汽车海关进口量也出现同比下滑。今年1-4 月海关进口汽车30.9 万辆,同比下滑11.7%, 连续五个季度下滑与调整;受进口车型国产化、经济下行压力等不利因素影响,进口汽车市场需求继续下滑9.7%。

2006-2016年中汽车海关进口量及增速

二、中国细分车型行业现状分析

1、乘用车产销量分析

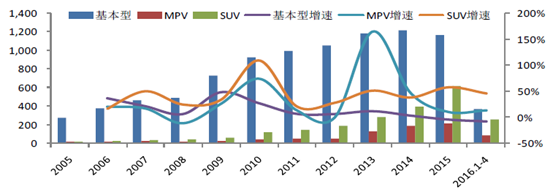

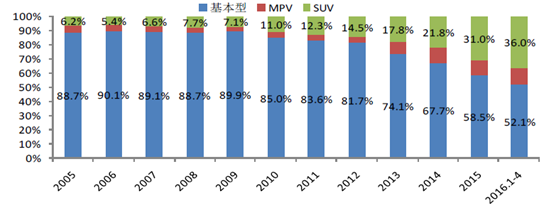

1-5 月,乘用车销量925.8 万辆,同比7.8%,销量增速高于前四个月。1-5 月,在购置税减半政策利好下,1.6 升及以下乘用车销售667.4 万辆,同比增长11.7%,占乘用车销售市场的72.1%,比上年同期提高2.6 个百分点。分车型看,轿车产销分别下降6.5%和6.1%;SUV 产销继续保持高速增长,分别为44.3%和45%;MPV 产销增速分别为9.4%和15.6%;交叉型乘用车产销分别下降34%和31.6%。

2005-2016年中国狭义乘用车细分车型增速

SUV 占狭义乘用车的比重由2015 年的31%提升至36%。SUV 不仅仅受益于增购换购需求, 同时也有越来越多的首次购车客户选择SUV。根据罗兰贝格的2015 年年底的报告,在2016 年的潜在汽车消费调查中,潜在新购人群中有接近50%的人选择SUV,而在增购和换购群体中, 这个比例更是高达58%以上。在新车型方面,全年SUV 市场预计有超过150 款改款和全新产品导入,SUV 市场竞争将更加激烈,降价将成为车企争夺市场的主要手段。

我们预计,SUV 仍然会在2016 年继续保持超过两位数的增幅,但是不会继续2014 年和2015 年超过50%以上的增速。SUV 已经成为红海市场,未来的增长趋势将放缓,主要原因是越来越严的油耗限制,按照工信部的规划,国产乘用车平均油耗在2016-2020 年的目标要求降低至5.0L/100km。这一限额,对SUV 车型来说,即便涡轮增压和混合动力能够解决部分限值,但整体挑战还是非常大。

2005-2016年中国乘用车分类型占比

2、中国商用车产销量分析

1-5 月,商用车产销完成151.6/149.7 万辆,同比增长0.9%/2.3%;其中,客车产销同比下降9.1%/10.3%;货车产销同比增长2.7%/4.7%;其中,5 月货车销量同比增长5.2%,市场回暖,其中重卡、中卡、微卡销量同比增长达25.4%/13.7%/25.2%,实现了低基数下的弱复苏。

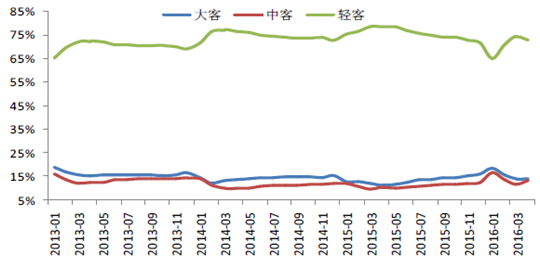

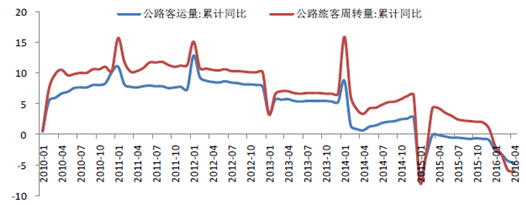

客车销量下滑主要是由于公路客运量和客运周转量的同比下滑。高铁的快速发展,非常大成都上挤压了短途公路客运市场。2016 年5 月底,公路客运量和客运周转量累计增速分别同比下滑5%、5.8%。而铁路客运量增速保持上升态势,1-5 月份同比增长12.7%。

1998-2016年中国客车销量及增速(单位:万辆)

2013-2016年中国客车分车型占比

2010-2016年中国公路客运量、公路旅客周转量累计同比增速

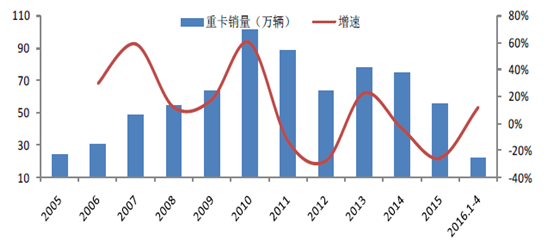

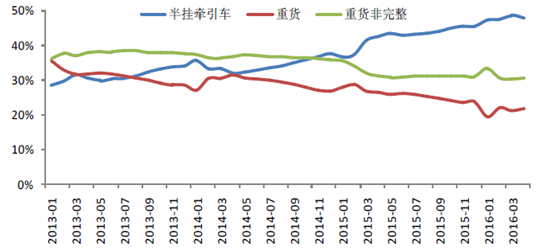

今年5 月份,国内重卡市场共约销售各类车辆6.4 万辆,比去年同期的51712 辆同比增长24%,是重卡连续四个月实现正增长。今年1-5 月,重卡市场累计销售28.01 万辆,同比增长14%,累计增幅进一步扩大(1-4 月增幅是11.8%),净增长3.49 万辆。其中,半挂牵引车销量13.7 万辆,相比去年同期增长3 万辆,同比增速达到28.81%。

今年重卡市场增长的主要原因在于:第一是政策原因,2015 年1 月1 日柴油车国四排放标准全面实施,导致2014 年四季度出现一定程度的提前购买,拉低了2015 年的重卡销量,进而致使2015 年上半年销量基数较低,为2016 年上半年的增长奠定了基础。第二,增长主要依靠物流车尤其牵引车的拉动,工程车市场需求仍然较弱。牵引车的增长主要是受国内物流市场的拉动,上半年尽管固定资产投资增速较低,但是国内消费增长比较平稳,带动了物流车的更新换代;再加上400 马力以上大马力牵引车走俏,也在一定程度上拉动了老用户的换车潮。

2005-2016年中国重卡销量及增速

2013-2016年中国重卡细分车型销量结构变化

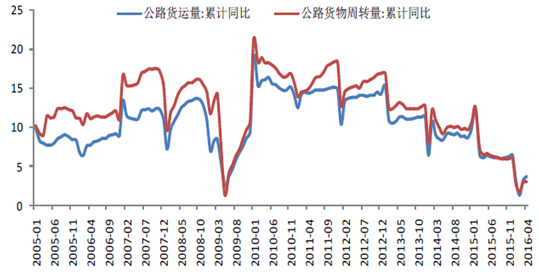

2005-2016年中国公路货运量和公路货物周转量增速

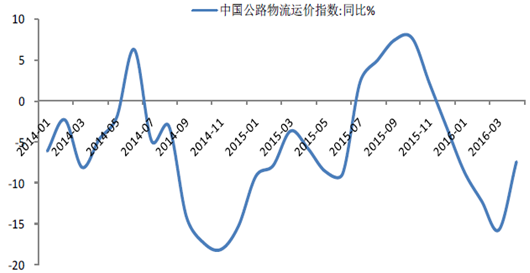

2014-2016年中国公路物流运价指数

三、中国汽车行业库存分析

根据对2015 年度汽车产量占比超过98%的37 家主要汽车企业(集团)的调查,2015 年末已形成汽车整车产能3122 万辆,在建产能超过600 万辆。现有产能中,乘用车产能2575 万辆; 商用车产能547 万辆,其中,N2 和N3 类载货车(即最大设计总质量超过3.5 吨的载货车)218 万辆,客车101 万辆。 2015 年,37 家主要汽车企业(集团)乘用车产能利用率为81%,产能利用比较合理;商用车产能利用率为52%,产能利用不充分,其中,N2 和N3 类载货车为49%,客车为56%。

2015年中国汽车行业产能(单位:万辆)

类型 | 现有产能 | 2015 年产量 | 2015年销量 | 产能利用率(产量/产能) |

乘用车 | 2575 | 2107.94 | 2114.63 | 81.86% |

商用车 | 547 | 342.39 | 345.13 | 62.59% |

整车合计 | 3122 | 2450.33 | 2459.76 | 78.49% |

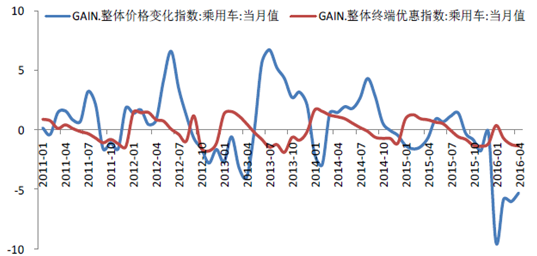

汽车价格呈现下降趋势。自2015 年4 月起,随着上海大众、一汽大众、北京现代、长安福特、东风标致、上海通用、长城汽车主流合资车企先后宣布官方降价后,汽车价格官降已经成为常态。

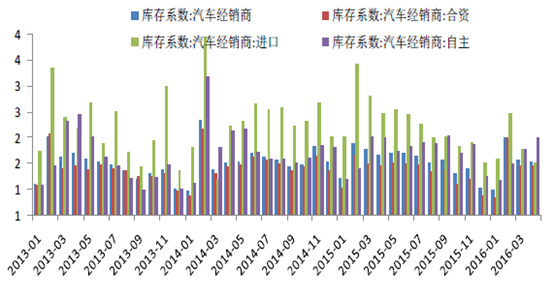

经销商库存长期位于警戒线以上,高库存导致经销商面临巨大的资金压力,盈利能力也出现下滑,增收不增利,甚至收入和利润双双下滑。自主品牌和进口车库存高于合资品牌。从连续两年入国家百强榜的84 家经销商集团看,其盈利能力面临巨大挑战。84 家集团营业收入保持增长的同时(5.06%),毛利大幅下降(-25.79%),整体利润依然下滑(-5.26%)。经销商集体已放慢了扩张的节奏,净资产增长速度减缓到7.47%,整体投资回报率下降了1.04 个百分点。经销商集团由野蛮扩张进入调整阶段。

2011-2016年中国汽车价格指数

2015-2016年经销商库存预警指数

4 月份汽车经销商综合库存系数为1.54,连续三个月超警戒线

2013-2016年自主品牌和进口车库存高于合资品牌

四、中国汽车行业盈利水平

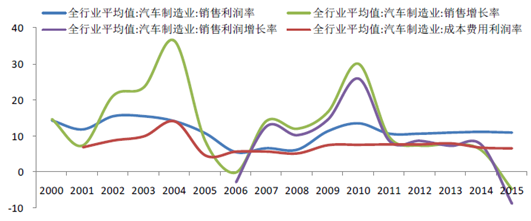

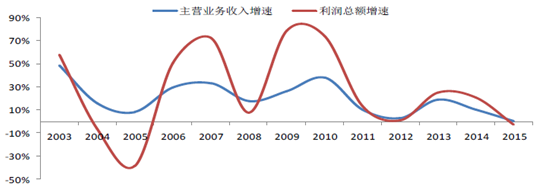

行业利润增速放缓。2016 年1-4 月,全行业汽车制造的销售利润率和成本费用率相对平稳,但是销售增长率和销售利润增长率均呈现同比下滑态势。从汽车工业重点企业(集团)来看,1-4 月份累计实现营业收入11006.46 亿元,同比增长8.55%;累计实现利润总额1035.80 亿元,同比增长2.25%。可见,无论是行业整体还是行业内重点工业企业利润增速均低于收入增速,行业盈利弹性下滑。

2000-2015年中国汽车制造行业收入、利润增速(%)

2003-2015年汽车工业重点企业主营业务收入和利润总额增速

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国起重举升汽车行业市场竞争格局及投资前景研判报告

《2024-2030年中国起重举升汽车行业市场竞争格局及投资前景研判报告》共十四章,包含2024-2030年起重举升汽车行业投资机会与风险,起重举升汽车行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。